এক বন্ধনের উত্তলতা | সূত্র | সময়কাল | গণনা

একটি বন্ধনের ঘনত্ব কি?

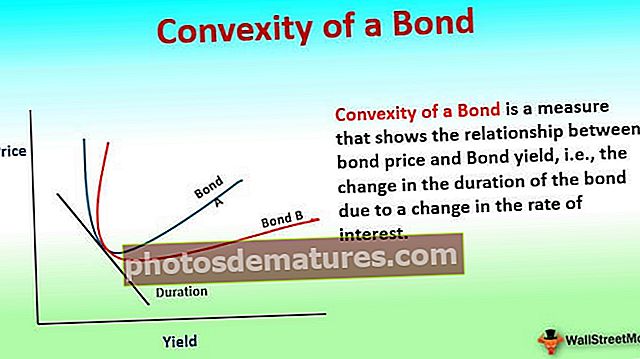

একটি বন্ডের জঞ্জালতা এমন একটি পরিমাপ যা বন্ডের দাম এবং বন্ড ফলনের মধ্যকার সম্পর্ককে বোঝায়, অর্থাত্ সুদের হারের পরিবর্তনের কারণে বন্ডের সময়কালের পরিবর্তন, যা পোর্টফোলিওটির পরিমাপ ও পরিচালনা করতে ঝুঁকি পরিচালনার সরঞ্জামকে সহায়তা করে সুদের হারের ঝুঁকি এবং প্রত্যাশা ক্ষতির ঝুঁকির সংস্পর্শে

ব্যাখ্যা

যেমনটি আমরা জানি যে বন্ডের দাম এবং ফলন বিপরীতভাবে সম্পর্কিত, যেমন ফলন বৃদ্ধি পায় দাম হ্রাস পায়। যাইহোক, এই সম্পর্কটি কোনও সরল রেখা নয় তবে উত্তল বাঁক। উত্তেজনা এই সম্পর্কের বক্রতা পরিমাপ করে অর্থাৎ বন্ধনের ফলন পরিবর্তনের সাথে কীভাবে সময়কাল পরিবর্তন হয়।

বন্ডের সময়কাল হ'ল বন্ড মূল্য এবং সুদের হারের মধ্যে লিনিয়ার সম্পর্ক যেখানে সুদের হার বন্ডের দাম বাড়ায় হ্রাস হয়। সহজ কথায় বলতে গেলে, একটি উচ্চতর সময়কাল বোঝায় যে বন্ডের দাম হার পরিবর্তনের জন্য আরও সংবেদনশীল। বন্ডে একটি ছোট এবং আকস্মিক পরিবর্তনের জন্য, ফলনের সময়কাল বন্ডের দামের সংবেদনশীলতার একটি ভাল পরিমাপ। তবে, ফলন বৃহত্তর পরিবর্তনের জন্য, সময়কাল পরিমাপ কার্যকর হয় না কারণ সম্পর্কটি অরৈখিক এবং একটি বক্ররেখা হয়। চারটি বিভিন্ন ধরণের সময়কালের ব্যবস্থা রয়েছে যথা: ম্যাকাওলের সময়কাল, পরিবর্তিত সময়কাল, কার্যকর সময়কাল এবং মূল হারের সময়কাল যা এই পরিমাপ করে যে বন্ডের মূল্য অভ্যন্তরীণ নগদ প্রবাহের জন্য পরিশোধ করতে কত সময় নেয় measure সুদের হারের পরিবর্তনগুলি, এম্বেড করা বন্ড বিকল্পগুলি এবং বন্ড মুক্তিদান বিকল্পগুলি কীভাবে তারা আচরণ করে সেগুলির মধ্যে তাদের পার্থক্য কী। তবে তারা দাম এবং ফলনের মধ্যবর্তী অ-লিনিয়ার সম্পর্কটিকে বিবেচনায় রাখে না।

জঞ্জালতা পরিবর্তনের জন্য বন্ডের সময়কালের সংবেদনশীলতা পরিমাপ করে is সুদের হারে বৃহত্তর ওঠানামা সহ বন্ডের দাম পরিবর্তনের জন্য উত্তেজনা একটি ভাল পরিমাপ। গাণিতিকভাবে বলতে গেলে, জড়তা সুদের হারের পরিবর্তন এবং সময়কালীন সমীকরণের প্রথম ডেরাইভেটিভের সাথে বন্ডের দামের পরিবর্তনের সূত্রের দ্বিতীয় উত্স।

বন্ড কনভেক্সিটি সূত্র

জলের উদাহরণ গণনা

8,0% আধা-বার্ষিক কুপন এবং 10% এবং 6 বছর মেয়াদে পরিপক্কতা এবং 911.37 এর বর্তমান মূল্য সহ একটি বন্ড অফ ফেস ভ্যালু মার্কিন ডলারের জন্য, সময়কাল 4.82 বছর, পরিবর্তিত সময়কাল 4.59 এবং গণনা উত্তেজনা হবে:

বার্ষিক উত্তেজনা: আধা-বার্ষিক উত্তেজনা / 4 = 26.2643আধা বার্ষিক উত্তল: 105.0573

উপরের উদাহরণে, ২ 26.২64ve৩ এর উত্তোলনটি ফলনের 1% পরিবর্তনের জন্য দাম পরিবর্তনের পূর্বাভাস দেওয়ার জন্য ব্যবহার করা যেতে পারে:

যদি কেবলমাত্র পরিবর্তিত সময়কাল ব্যবহৃত হয়:

দাম = পরিবর্তন – পরিবর্তিত সময়কাল = ফলন পরিবর্তন

ফলনে 1% বৃদ্ধির জন্য দামের পরিবর্তন = (- 4.59 * 1%) = -4.59%

সুতরাং দাম 41.83 দ্বারা হ্রাস পাবে

গ্রাফের উত্তল আকৃতির সমন্বয় করতে দামের সূত্রের পরিবর্তনগুলি এতে পরিবর্তন করে:

দাম = পরিবর্তন [–পরিবর্তিত সময়কাল = ফলন পরিবর্তন] +[১/২ * উত্তোলন * (ফলন পরিবর্তন) ২]

ফলনে 1% বৃদ্ধির জন্য দামে পরিবর্তন = [-4.59*1 %] + [1/2 *26.2643* 1%] = -4.46%

সুতরাং দাম 41.83 এর পরিবর্তে কেবল 40.64 দ্বারা হ্রাস পাবে

এটি দেখায় যে ফলনের একই 1% বৃদ্ধির জন্য পূর্বাভাসিত মূল্য হ্রাস, কেবলমাত্র সময়কাল যখন দামের ফলনের বক্ররেখাটিও সামঞ্জস্য করা হয় তার বিপরীতে ব্যবহার করা হয়।

সুতরাং পরিবর্তিত সময়কালের পূর্বাভাস অনুসারে ফলনের 1% বৃদ্ধির দাম 869.54 এবং পরিবর্তিত সময়কাল এবং বন্ডের উত্তোলন ব্যবহারের পূর্বাভাস হিসাবে 870.74। দাম পরিবর্তনের 1.12 এর এই পার্থক্যটি সময়সী সূত্র ধরে ধরে নেওয়া যায় যে দামের ফলন বক্ররেখা লিনিয়ার নয়।

ঘনত্ব আনুমানিক সূত্র

জঞ্জাল গণনা হিসাবে দেখা গেছে বেশ ক্লান্তিকর এবং দীর্ঘ বিশেষত চ বন্ধন দীর্ঘমেয়াদী হতে পারে এবং অসংখ্য নগদ প্রবাহ রয়েছে। নিবিড় অনুমানের সূত্রটি নিম্নরূপ:

জড়তা এবং ঝুঁকি ব্যবস্থাপনা

সূত্র থেকে দেখা যাবে যে জড়তা হ'ল বন্ড মূল্য, ওয়াইটিএম (পরিপক্কতার ফলন), পরিপক্কতার সময় এবং নগদ প্রবাহের যোগফল a কুপন প্রবাহের সংখ্যা (নগদ প্রবাহ) সময়কাল পরিবর্তন করে এবং তাই বন্ডের উত্তলতা। শূন্য বন্ধনের সময়কাল তার পরিপক্কতার সাথে সমান হয় তবে এখনও এর দাম এবং ফলনের মধ্যে উত্তল সম্পর্ক বিদ্যমান বলে শূন্য-কুপন বন্ডের সর্বাধিক উত্তেজক এবং এর দাম ফলনের পরিবর্তনের ক্ষেত্রে সবচেয়ে সংবেদনশীল থাকে।

উপরের গ্রাফে বন্ড এ বন্ড বি এর চেয়ে বেশি উত্তেজক যদিও উভয়ের উভয়ই একই সময়কাল এবং তাই বন্ড এ সুদের হারের পরিবর্তনের দ্বারা কম আক্রান্ত হয়।

জড়তা হ'ল একটি ঝুঁকি পরিচালন সরঞ্জাম যা একটি বন্ডের বন্ডের আরও বেশি যে পরিমাণে ঝুঁকিপূর্ণ তা নির্ধারণ করতে ব্যবহৃত হয়, সুদের হারের চলাচলে তার দাম সংবেদনশীলতা। উচ্চ উত্তেজকতার সাথে একটি বন্ডের দামের পরিবর্তন ঘটে যখন স্বল্প হারের সাথে বন্ধনের তুলনায় সুদের হার হ্রাস পায়। সুতরাং একই রকম ফলন ও সময়কাল সহ বিনিয়োগের জন্য যখন দুটি অনুরূপ বন্ডগুলি মূল্যায়ন করা হয় তখন দাম পরিবর্তন বেশি হওয়ায় স্থিতিশীল বা পতিত সুদের হারের পরিস্থিতিতে বেশি সংক্ষিপ্তসার যুক্তটিকে অগ্রাধিকার দেওয়া হয়। সুদের হারের বৃদ্ধির জন্য মূল্য হ্রাস কম হওয়ায় আবারও একটি সুদ হারের দৃশ্যে উচ্চতর উত্তাপ আরও ভাল হবে better

ইতিবাচক এবং gণাত্মক উত্তেজনা

উত্তেজনা ইতিবাচক বা নেতিবাচক হতে পারে। বন্ডের ফলন এবং বন্ডের সময়কাল একসাথে বৃদ্ধি বা হ্রাস পেলে একটি বন্ডের ইতিবাচক সংযোগ থাকে, অর্থাত্ তাদের ইতিবাচক পারস্পরিক সম্পর্ক রয়েছে। এর জন্য ফলন বক্ররেখা সাধারণত wardর্ধ্বমুখী হয়। এই ধরণের কোনও বন্ডের জন্য যাতে কল বিকল্প বা প্রিপমেন্টের বিকল্প নেই। ফলনের সময়কাল হ্রাস হওয়ার সাথে সাথে বন্ধনগুলির নেতিবাচক জঞ্জাল থাকে i যেমন ফলন এবং সময়কালের মধ্যে নেতিবাচক সম্পর্ক থাকে এবং ফলন বক্ররেখার নীচের দিকে চলে যায়। এগুলি সাধারণত কল বিকল্পগুলির সাথে বন্ধকগুলি, বন্ধকযুক্ত ব্যাকড সিকিওরিটিগুলি এবং bণপত্রগুলির whichণ পরিশোধের বিকল্প রয়েছে। প্রিপমেন্ট বা কল বিকল্প সহ বন্ডের প্রারম্ভিক প্রস্থানের জন্য যদি প্রিমিয়াম প্রদান করতে হয় তবে উত্তেজনা ইতিবাচক হতে পারে।

কুপনের অর্থ প্রদান এবং বন্ডের প্রদানের সময়কালীনতা বন্ডের জটকে অবদান রাখে। যদি বন্ডের জীবনকাল ধরে আরও পর্যায়ক্রমিক কুপন প্রদানগুলি হয় তবে জঞ্জালতা সুদের হারের ঝুঁকির তুলনায় আরও বেশি সুরক্ষিত হয় কারণ পর্যায়ক্রমিক প্রদানগুলি বাজারের সুদের হারের পরিবর্তনের প্রভাবকে উপেক্ষা করতে সহায়তা করে। যদি একচেটিয়া অর্থ প্রদান হয় তবে জড়তা হ'ল ন্যূনতমতম এটিকে আরও ঝুঁকিপূর্ণ বিনিয়োগ করতে হবে।

একটি বন্ড পোর্টফোলিও এর ঘনত্ব

একটি বন্ডের পোর্টফোলিওর জন্য, জড়তাটি সমস্ত বন্ডকে একত্রে রাখার ঝুঁকি পরিমাপ করে এবং কোনও বন্ড ছাড়া স্বতন্ত্র বন্ডের ওজনযুক্ত গড় বা বন্ডের ওজন হিসাবে ব্যবহৃত বাজারের মূল্য is

যদিও কনভেেক্সিটি মূল্য-ফলনের বক্ররেখার অ-লিনিয়ার আকারটি গ্রহণ করে এবং দাম পরিবর্তনের জন্য পূর্বাভাসের সাথে সামঞ্জস্য করে এখনও কিছু ত্রুটি রয়ে গেছে কারণ এটি মূল্য-ফলনের সমীকরণের কেবল দ্বিতীয় ব্যয়। ফলন পরিবর্তনের জন্য আরও সঠিক দাম পেতে, পরবর্তী ডেরাইভেটিভ যুক্ত করা বন্ধনটির আসল দামের কাছাকাছি দাম দেয়। পরিশীলিত কম্পিউটার মডেলগুলির সাথে দামের পূর্বাভাস দেওয়ার সাথে সাথে আজ জড়িততা বন্ড বা বন্ডের পোর্টফোলিওর ঝুঁকির একটি পরিমাপ। সুদের হার হ্রাসের জন্য দাম পরিবর্তন কম হওয়ায় আরও উত্তপ্ত বন্ড বা বন্ডের পোর্টফোলিও কম ঝুঁকিপূর্ণ। সুতরাং যে বন্ডটি আরও উত্তল, তার বাজারের দাম কম ঝুঁকির সাথে কম ফলন হবে।

সুদের হারের ঝুঁকি এবং উত্তমতা

একটি বন্ড জন্য ঝুঁকি পরিমাপ বিভিন্ন ঝুঁকি জড়িত। এর মধ্যে রয়েছে তবে সীমাবদ্ধ নয়:

- বাজারের ঝুঁকি যা বাজারের সুদের হারে অলাভজনকভাবে পরিবর্তিত হয়

- প্রিপমেন্টের ঝুঁকি যা বন্ড হয় তা পরিপক্কতার তারিখের আগে পরিশোধ করা হয় যার ফলে নগদ প্রবাহ ব্যাহত হয়

- ডিফল্ট ঝুঁকি হ'ল বন্ড ইস্যুকারী সুদ বা মূল পরিমাণ প্রদান করবে না

সুদের হারের ঝুঁকি সকল বন্ডহোল্ডারদের জন্য সর্বজনীন ঝুঁকি কারণ সুদের হারের সমস্ত বৃদ্ধি দাম হ্রাস করবে এবং সুদের হারের হ্রাস বন্ডের দাম বাড়িয়ে তুলবে। এই সুদের হারের ঝুঁকিটি পরিবর্তিত সময়কাল দ্বারা পরিমাপ করা হয় এবং আরও উত্তেজিত দ্বারা পরিশ্রুত হয়। কনভেক্সিটি সিস্টেমিক ঝুঁকির একটি পরিমাপ কারণ এটি বাজারের সুদের হারের বৃহত্তর পরিবর্তনের সাথে বন্ডের পোর্টফোলিও মান পরিবর্তনের প্রভাবকে পরিমাপ করে, যখন সুদের হারে ছোট পরিবর্তনগুলির পূর্বাভাসের জন্য পরিবর্তিত সময়কালই যথেষ্ট।

যেমন পূর্বে উল্লেখ করা হয়েছে নিয়মিত বন্ডের জন্য কনভেক্সটিটি ইতিবাচক তবে কল-বন্ড, মর্টগেজ-ব্যাকড সিকিওরিটির (যেমন প্রিপমেন্টের বিকল্প রয়েছে) বিকল্পের বন্ডের ক্ষেত্রে পূর্বের পরিশোধের ঝুঁকি বাড়ার সাথে সাথে কম সুদের হারে বন্ডগুলির নেতিবাচক উত্তেজনা থাকে। নেতিবাচক জড়তাযুক্ত এই ধরনের বন্ডের জন্য, প্রিপমেন্ট এবং প্রারম্ভিক কলগুলির কারণে নগদ প্রবাহ পরিবর্তনের কারণে সুদের হারের হ্রাসের সাথে দামগুলি উল্লেখযোগ্যভাবে বৃদ্ধি পায় না।

নগদ প্রবাহের পরিমাণ আরও ছড়িয়ে পড়লে নগদ প্রবাহের মধ্যে আরও ফাঁক হওয়ার সাথে সুদের হারের ঝুঁকি বাড়ার সাথে সাথে উত্তেজনা বৃদ্ধি পায়। সুতরাং একটি পরিমাপ হিসাবে উত্তেজনা আরও কার্যকর যদি কুপনগুলি আরও বেশি ছড়িয়ে পড়ে এবং কম মান হয়। আমাদের যদি শূন্য-কুপন বন্ড এবং শূন্য-কুপন বন্ডের একটি পোর্টফোলিও থাকে তবে উত্তলতা নিম্নরূপ:

- শূন্য-কুপন বন্ডের সময়কাল যা তার পরিপক্কতার সমান (যেমন কেবল নগদ প্রবাহ রয়েছে) এবং তাই এর গতিবেগ খুব বেশি

- পোর্টফোলিওর মধ্যে শূন্য-কুপন বন্ডের নামমাত্র ও পরিপক্কতার মান পরিবর্তনের মাধ্যমে শূন্য-কুপন বন্ড পোর্টফোলিওর সময়কাল একক শূন্য-কুপন বন্ডের সাথে সামঞ্জস্য করা যায়। তবে এই পোর্টফোলিওটির জঞ্জালতা একক শূন্য-কুপন বন্ধনের চেয়ে বেশি। এটি কারণ পোর্টফোলিওতে বন্ডগুলির নগদ প্রবাহ একক শূন্য-কুপন বন্ডের চেয়ে বেশি ছড়িয়ে যায়।

একটি পুট বিকল্পের সাথে বন্ডের জঞ্জালতা ইতিবাচক হয় তবে কল বিকল্পের সাথে বন্ডের thatণাত্মক হয়। এটি কারণ যখন কোনও পুট বিকল্প অর্থের মধ্যে থাকে তখন বাজারটি নীচে নেমে গেলে আপনি বন্ডটি রাখতে পারেন বা বাজার যদি উপরে যায় আপনি সমস্ত নগদ প্রবাহ সংরক্ষণ করে। যাইহোক, এটি উত্তেজনাকে ইতিবাচক করে তোলে বা কল অপশন সহ একটি বন্ড ইস্যুকারী যদি বাজারের সুদের হার হ্রাস পায়, এবং যদি বাজারের হার বৃদ্ধি পায় নগদ প্রবাহ সংরক্ষণ করা হয় তবে কল অপশন সহ একটি বন্ড। নগদ প্রবাহের সম্ভাব্য পরিবর্তনের কারণে, সুদের হার হ্রাস হওয়ায় বন্ডের উত্তাপটি নেতিবাচক।

ভবিষ্যতে নগদ প্রবাহে যখন কোনও প্রত্যাশিত পরিবর্তন না হয় তখন বন্ধনের পরিমাপের জঞ্জালতাটিকে পরিবর্তিত উত্তেজনা বলে। ভবিষ্যতে নগদ প্রবাহের প্রত্যাশিত পরিবর্তনগুলি যখন পরিমাপ করা হয় তখন কার্যকর গতিবেগ হয়।

উপসংহার

দাম-ফলন কার্ভের আকারের কারণে উত্তেজনা দেখা দেয়। যদি বাজারের উত্পাদনের গ্রাফ সমতল হত এবং দামের সমস্ত শিফট সমান্তরাল শিফট হত তবে আরও পোর্টফোলিও উত্তল হবে, এটি আরও ভাল সম্পাদন করবে এবং স্বেচ্ছাচারিতার কোনও জায়গা থাকবে না। তবে ফলন গ্রাফটি দীর্ঘমেয়াদী বন্ডগুলির জন্য বাঁকানো হিসাবে, পরবর্তী উত্পাদনের ক্ষেত্রে নিম্ন ফলকটির জন্য দামের ফলন বক্ররেখা কুঁচকানো হয়।

অবশেষে, উত্তলতা বন্ড বা পোর্টফোলিওর সুদের হার সংবেদনশীলতার একটি পরিমাপ এবং বিনিয়োগকারীর ঝুঁকি প্রোফাইলের ভিত্তিতে বিনিয়োগ মূল্যায়নের জন্য ব্যবহার করা উচিত।