গ্যারান্টি পত্র (অর্থ, উদাহরণ) | কিভাবে এটা কাজ করে?

গ্যারান্টি পত্র কি?

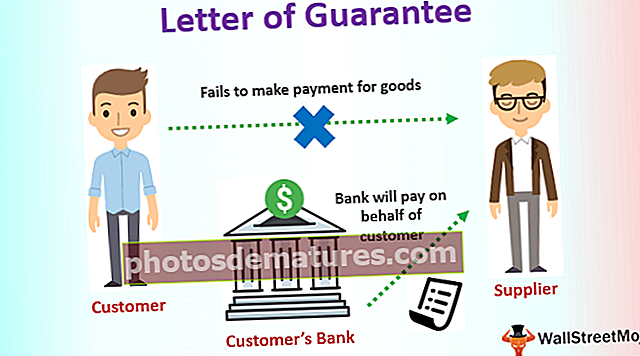

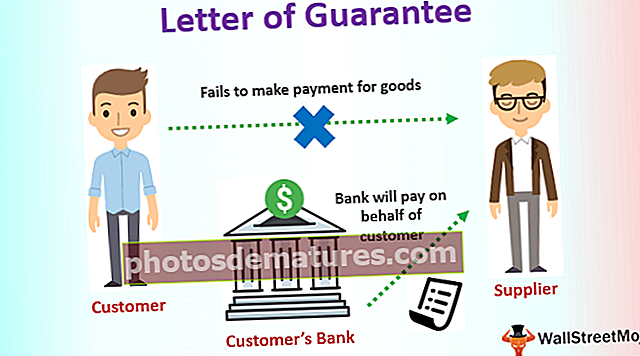

গ্যারান্টি লেটার অফ হ'ল একটি লিখিত সম্মতি যা ব্যাংকের দ্বারা জারি করা হয়েছে যে জানিয়েছে যে সংশ্লিষ্ট গ্রাহক যদি সরবরাহকারীর কাছ থেকে ক্রয়কৃত পণ্যগুলির জন্য অর্থ প্রদান করতে ব্যর্থ হন, তবে ব্যাংক গ্রাহকের পক্ষে অর্থ প্রদান করবে। এটি সরবরাহকারীকে লেনদেনের উপর আস্থা রাখতে এবং পণ্য সরবরাহ করতে সহায়তা করে। যে ব্যাংক / দল প্রদানের দায়িত্ব গ্রহণ করবে তাকে গ্যারান্টর হিসাবে আখ্যায়িত করা হবে

গ্যারান্টি পত্রের উদাহরণ

আরও ভাল বোঝার জন্য গ্যারান্টির চিঠিগুলির উদাহরণগুলি আলোচনা করা যাক।

উদাহরণ # 1 - বিদেশের বাণিজ্য

বলুন ব্রাজিলে ব্যয়বহুল এন্টিক পণ্য সরবরাহকারী রয়েছে। লন্ডনের একজন গ্রাহক সরবরাহকারী থেকে পণ্য কিনতে চান। গ্রাহক পণ্যটি বিতরণ করার আগে যেমন তিনি চিন্তাভাবনা করছেন তখন অর্থ প্রদান করতে রাজি হবেন না, সরবরাহকারী যদি পেমেন্ট পাওয়ার পরে সরবরাহ না করে তবে কী হবে। সরবরাহকারীও একই পদ্ধতিতে চিন্তা করছে কীভাবে গ্রাহক পণ্য গ্রহণের পরে অর্থ প্রদান না করে।

সুতরাং গ্রাহক এটি কী করতে পারে, সে একটি ব্যাংকে গিয়ে "গ্যারান্টি লেটার" এর জন্য আবেদন করতে পারে। এই চিঠিতে এটি লেখা হবে যে গ্রাহক যদি অর্থ প্রদান না করে, তবে ব্যাংক গ্যারান্টি দিচ্ছে যে ব্যাংকটি অর্থ প্রদান করবে। একবার গ্রাহকের চিঠিটি পেয়ে গেলে সে তা সরবরাহকারীকে প্রেরণ করতে পারে এবং এর বিনিময়ে সরবরাহকারী গ্রাহকের কাছে পণ্যটি প্রেরণ করবে কারণ তাকে অর্থ প্রদানের ক্ষেত্রে খেলাপির বিষয়ে উদ্বিগ্ন হতে হবে না। গ্রাহকের কাছ থেকে এই পরিষেবাটির জন্য ব্যাংক চার্জ নেবে।

উদাহরণ # 2 - ব্যবসায় নতুন সরবরাহকারী

যখন কোনও সরবরাহকারী তার গ্রাহককে খুব ভাল জানেন, তবে তিনি উদ্বেগ ছাড়াই গ্রাহকের কাছে পণ্য সরবরাহে ভাল is নতুন সরবরাহকারীদের ক্ষেত্রে, সরবরাহকারী একটি গ্যারান্টি চাইতে পারে যে গ্রাহক পণ্যটি একবার পাওয়ার পরে তাকে প্রদান করা হবে। সুতরাং, এক্ষেত্রে গ্রাহককে একটি ব্যাংকে পৌঁছাতে হবে এবং "গ্যারান্টি লেটার" এর জন্য আবেদন করতে হবে।

উদাহরণ # 3 - স্টার্ট-আপ পর্যায়ে সংস্থাগুলি

স্টার্ট-আপ পর্যায়ে থাকা সংস্থাগুলির বাজারে সদিচ্ছা থাকে না। তাদের জন্য সরবরাহকারীর কাছ থেকে পণ্য পাওয়া সম্পূর্ণ অর্থ প্রদান ছাড়াই কঠিন। সুতরাং তারা তাদের কাছে পণ্য সরবরাহ করার জন্য গ্যারান্টির চিঠির উপর নির্ভর করে।

উদাহরণ # 4 - কল লেখক

ইনক্লু লিখিতভাবে, যদি শেয়ারের দাম বাড়তে শুরু করে, তবে সীমাহীন ক্ষতির সম্ভাবনা রয়েছে। সুতরাং কল লিখনে ব্রোকার গ্যারান্টি হিসাবে নগদ বা সমমানের সুরক্ষার জন্য জিজ্ঞাসা করে। অনেক প্রাতিষ্ঠানিক বিনিয়োগকারীরা কাস্টোডিয়ান ব্যাংকগুলিতে একটি বিনিয়োগ অ্যাকাউন্ট বজায় রাখেন। সুতরাং বলুন যে কোনও প্রাতিষ্ঠানিক বিনিয়োগকারী এবিসি সংস্থার 1000 টি শেয়ার রাখে এবং শেয়ারগুলিতে একটি কল বিকল্প লিখছে।

সুতরাং যদি শেয়ারের দাম বাড়তে শুরু করে, তবে তিনি যে চুক্তিটি লিখেছেন তার অর্থ হারাবেন। সুতরাং এর জন্য, ব্রোকারের গ্যারান্টি থাকা দরকার যে তিনি ক্ষতি যখন করবেন তখন তিনি প্রদান করবেন। সুতরাং প্রাতিষ্ঠানিক বিনিয়োগকারীরা কাস্টোডিয়ান ব্যাংকে যেতে পারেন এবং গ্যারান্টির চিঠি চাইতে পারেন। কাস্টোডিয়ান ব্যাংক যেহেতু কোম্পানির শেয়ারগুলি ধরে রেখেছে, তারা একটি চিঠি দিতে পারে যে শেয়ারের দাম বাড়লে তারা প্রাতিষ্ঠানিক বিনিয়োগকারীদের পক্ষে অর্থ প্রদান করতে পারে।

উদাহরণ # 5 - বন্ড ইস্যু

যখন কোনও সংস্থা ব্যাংক কর্তৃক "গ্যারান্টি অফ গ্যারান্টি" দিয়ে বন্ড জারি করে, তখন এটিকে সুরক্ষিত বন্ড হিসাবে বিবেচনা করা হয় এবং প্রিমিয়ামে ট্রেড করা হয়। এখানে ব্যাংক সুদ বা অধ্যক্ষ বা উভয়ই ডিফল্ট ক্ষেত্রে প্রদানের গ্যারান্টি দিতে পারে। বন্ড ইস্যু করার ক্ষেত্রে এটি সাধারণ বিষয়।

কীভাবে একটি "গ্যারান্টি চিঠি" পাবেন?

গ্যারান্টি একটি চিঠি পেতে প্রক্রিয়া নীচে।

ধাপ 1:গ্যারান্টি চিঠি পেতে; একটি ব্যাংকে আবেদন লিখতে হবে।

ধাপ ২:যখন কোনও ব্যাংক কোনও আবেদন গ্রহণ করে; এটি নির্ধারণ করতে হবে যে আবেদনকারী তার জন্য যোগ্যতা অর্জন করে কিনা।

ধাপ 3:ব্যাংক লেনদেন গভীরভাবে করে এই কাজ করে; এটি পূর্ববর্তী লেনদেন এবং রায় দেওয়ার জন্য প্রয়োজনীয় প্রতিটি প্রাসঙ্গিক উপাদানও পরীক্ষা করবে।

পদক্ষেপ 4:এই চিঠি দেওয়ার জন্য ব্যাংক চার্জ নেয়।

সুবিধাদি

- সরবরাহকারীদের কাছ থেকে পণ্য পেতে ব্যাংকগুলি তাদের সহায়তা করার ফলে এটি নতুন ব্যবসায়গুলিকে বাড়তে সহায়তা করে।

- এটি বিদেশের বাণিজ্যে সহায়তা করে এবং রফতানি ও আমদানি বাড়ায়।

- এটি বন্ডের ক্রেতাকে খেলাপি থেকে রক্ষা করে।

অসুবিধা

কিছু অসুবিধা নিম্নরূপ:

- এটি 100% সুরক্ষার নিশ্চয়তা দেয় না। যদি দাবির পরিমাণ বড় হয় তবে গ্যারান্টারের ভূমিকা পালনকারী পক্ষটি পুরোপুরি দাবিটি কভার করতে সক্ষম হবে না।

- যেহেতু ব্যাংক গ্যারান্টারের হিসাবে কাজ করে, তাই এটি বন্ড ইস্যুকারীদের প্রয়োজনের চেয়ে আরও বেশি বন্ড ইস্যু করতে সক্ষম করে এবং যদি তারা ডিফল্ট হয়, তবে ব্যাংকটি অর্থ প্রদান করবে। সুতরাং ডিফল্ট হার বৃদ্ধি পায়।

উপসংহার

এটি এখন অর্থনীতির একটি গুরুত্বপূর্ণ অঙ্গ। এটি সীমানা জুড়ে ব্যবসায়ের সুচারু চালাতে সহায়তা করে। গ্যারান্টির একটি চিঠি বন্ডের বাজারকে আরও সুরক্ষিত করে তুলেছে এবং বিনিয়োগকারীরা ঝুঁকিপূর্ণ বন্ডের পাশাপাশি ব্যাংক গ্যারান্টি সহ বিনিয়োগ করতে আগ্রহী।