লিভারেজেড বাইআউট (এলবিও) - সংজ্ঞা, উদাহরণ, সম্পূর্ণ গাইড

লিভারেজেড বাইআউট (এলবিও) সংজ্ঞা

এলবিও (লেভেরাজেড বাইআউট) বিশ্লেষণ সর্বাধিক মূল্য নির্ধারণে সহায়তা করে যে কোনও আর্থিক ক্রেতা লক্ষ্য সংস্থার জন্য যে পরিমাণ মূল্য পরিশোধ করতে পারে এবং লক্ষ্য সংস্থার বর্তমান এবং ভবিষ্যতের বিনামূল্যে নগদ প্রবাহের মতো আর্থিক বিবেচনার পাশাপাশি debtণের পরিমাণ যে উত্থাপন করতে হবে তা নির্ধারণ করতে সহায়তা করে বিনিয়োগকারীদের বাধা হার এবং সুদের হার, আর্থিক কাঠামো এবং bankingণদাতাদের প্রয়োজনীয় ব্যাংকিং চুক্তির প্রয়োজন required

কোকাকোলা শুনেছি এলবিও? এটি নিয়ে অনেক জল্পনা চলছে। এটা কি জায়গা নেবে? তা হবে না? আনুমানিক চুক্তি প্রায় 50 বিলিয়ন ডলার। আজকে লিভারেজেড বাইআউটসের হাইপ এটি। B 50 বিলিয়ন একটি বিশাল পরিমাণ, এবং এটি ঘটছে যে LBO এর ঘনত্ব এবং ভলিউম ব্যাখ্যা করে।

এলবিও একটি ঘন শব্দের মতো শোনাচ্ছে, এবং প্রকৃতপক্ষে এটি। প্রতিবছর যে বিলিয়ন-ডলার চুক্তি হচ্ছে তা এলবিও'কে বেশ আকর্ষণীয় করে তুলেছে।

পরিসংখ্যানগুলিতে দেখা গেছে যে বিলিয়ন বিলিয়ন ডলারের মূল্যমান, 2014 সালের প্রথমার্ধ অবধি 25+ বড় এবং ছোট লিভারেজেড বাইআউট চুক্তি হয়েছে। এটি বেশ অনেক টাকা!

তাহলে এলবিও শব্দটি সম্পর্কে কেন হুড়োহুড়ি? আসুন বুঝতে পারি কীভাবে লিভারেজেড বাইআউট কাজ করে!

আপনি যদি পেশাদারভাবে এলবিও মডেলিং শিখতে চান তবে আপনি 12+ ঘন্টা এলবিও মডেলিং প্রশিক্ষণের দিকে নজর দিতে পারেন

এলবিও বিশ্লেষণ কীভাবে কাজ করে?

- লিভারেজেড বাইআউট বিশ্লেষণটি ডিসিএফ বিশ্লেষণের অনুরূপ। সাধারণ গণনায় নগদ প্রবাহ, টার্মিনাল মান, বর্তমান মান এবং ছাড়ের হার অন্তর্ভুক্ত থাকে।

- তবে পার্থক্যটি হ'ল ডিসিএফ বিশ্লেষণে আমরা সংস্থার বর্তমান মূল্য (এন্টারপ্রাইজ মান) দেখি, যেখানে এলবিও বিশ্লেষণে আমরা বাস্তবে অভ্যন্তরীণ হারের রিটার্ন (আইআরআর) খুঁজছি।

- এলবিও বিশ্লেষণে সংস্থাটি পরিচালনা করার জন্য পর্যাপ্ত প্রস্তাবিত নগদ প্রবাহ আছে কি না এবং debtণের প্রধান এবং সুদের অর্থ প্রদানের ক্ষেত্রেও মনোনিবেশ করা হয়।

- লিভারেজযুক্ত বাইআউটের ধারণাটি খুব সাধারণ: একটি সংস্থা কিনুন -> এটি ঠিক করুন -> বিক্রয় করুন।

- সাধারণত, পুরো পরিকল্পনাটি হ'ল, একটি প্রাইভেট ইক্যুইটি ফার্ম কোনও সংস্থাকে লক্ষ্য করে, এটি কিনে, ঠিক করে দেয়, debtণ পরিশোধ করে এবং তারপরে এটি বড় মুনাফার জন্য বিক্রি করে।

ধারণাটি আরও ভালভাবে বুঝতে আরও একটি সূক্ষ্ম উদাহরণ বিবেচনা করা যাক।

দৃশ্যপট 1:

মনে করুন আপনি নগদ 100% ব্যবহার করে 100 ডলারে একটি সংস্থা কিনেছেন। তারপরে আপনি এটি 5 বছর পরে 200 ডলারে বিক্রয় করুন।

এই ক্ষেত্রে, রিটার্ন একাধিক 2x আসে। এই ক্ষেত্রে আপনার জন্য অভ্যন্তরীণ ফেরতের হার 15% হবে

দৃশ্য 2:

আপনি যদি একই কোম্পানিকে ১০০ ডলারে কিনেন তখন যা হয় তার সাথে তার তুলনা করা যাক, তবে কেবল ৫০% নগদ ব্যবহার করুন এবং 5 বছর পরে এটি বিক্রি করুন, এখনও $ 200 এর জন্য (এখানে 161 ডলার হিসাবে দেখানো হয়েছে কারণ debtণে 50 ডলার অবশ্যই পরিশোধ করতে হবে)

এই ক্ষেত্রে, রিটার্ন একাধিক 3x এ আসে এবং আপনার জন্য ফেরতের অভ্যন্তরীণ হার হবে 21%। এর কারণ নিম্নরূপ।

আপনি 50% debtণ নিয়েছিলেন এবং 50% নগদ প্রদান করেছিলেন। সুতরাং আপনি আপনার পকেট থেকে $ 50 দিয়েছিলেন এবং বাকী অর্থের জন্য 50 ডলার takenণ নিয়েছেন।

৫ বছরের কোর্স চলাকালীন আপনি ধাপে ধাপে $ 50 ডলার প্রদান করেন loan

পাঁচ বছরের শেষে, আপনি সংস্থাটি 200 ডলারে বিক্রয় করুন। এখন এ থেকে $ 39 debtণের বকেয়া loanণ গ্রহণের পরে, আপনার সাথে যে পরিমাণ পরিমাণ অবশিষ্ট রয়েছে তা 161 ডলার ($ 200- $ 50) এ আসে।

এই ক্ষেত্রে রিটার্নের হার আরও বেশি, কারণ আপনি প্রথমে আপনার নগদের $ 50 বিনিয়োগ করেছিলেন এবং বিনিময়ে 1 161 পেয়েছিলেন।

একটি জিনিস যা আপনি মনে রাখতে পারেন তা হ'ল, ভাল কেনাকাটার জন্য অনুমানযোগ্য নগদ প্রবাহ অপরিহার্য। এবং এই কারণেই টার্গেট সংস্থাগুলি সাধারণত একটি পরিপক্ক ব্যবসায় যা বছরের পর বছর ধরে নিজেদের প্রমাণ করে নিয়েছে।

উন্নত বায়আউট বিশ্লেষণ পদক্ষেপগুলি

পদক্ষেপ 1: ক্রয় মূল্যের অনুমান

- প্রথম পদক্ষেপটি ক্রয়মূল্য, debtণের সুদের হার ইত্যাদির উপর অনুমান করা

পদক্ষেপ 2: তহবিলের উত্স এবং ব্যবহারগুলি তৈরি করা

- ক্রয়ের মূল্য, সুদ, ইত্যাদির তথ্য সহ, তবে উত্স এবং ব্যবহারগুলির একটি সারণী তৈরি করা যেতে পারে। ব্যবহারগুলি লেনদেনকে প্রভাবিত করতে প্রয়োজনীয় অর্থের পরিমাণ প্রতিফলিত করে। সূত্রগুলি আমাদের বলছে কোথায় টাকা আসছে।

পদক্ষেপ 3: আর্থিক প্রকল্পসমূহ

- এই পদক্ষেপে, আমরা আর্থিক বিবরণী প্রজেক্ট করি, অর্থাত্, আয় বিবরণী, ব্যালেন্স শীট, নগদ প্রবাহ বিবরণী, সাধারণত 5 বছরের জন্য

পদক্ষেপ 4: ব্যালেন্স শীট সামঞ্জস্য

- এখানে, আমরা নতুন tণ এবং ইক্যুইটির জন্য ব্যালেন্স শীটটি সামঞ্জস্য করি।

পদক্ষেপ 5: প্রস্থান করুন

- একবার আর্থিক প্রকল্পসমূহ এবং সমন্বয়গুলি হয়ে গেলে, বেসরকারী ইক্যুইটি ফার্মের বিনিয়োগ থেকে বেরিয়ে আসার বিষয়ে অনুমান করা যেতে পারে।

- একটি সাধারণ ধারণা হ'ল সংস্থাটি পাঁচ বছর পরে একই ইম্পিটেড ইবিআইটিডিএ মাল্টিপল যেখানে বিক্রয় করা হয়েছিল সেখানে বিক্রি করা হবে (প্রয়োজনীয় নয়)

পদক্ষেপ:: প্রাথমিক বিনিয়োগের উপর রিটার্নের অভ্যন্তরীণ হার (আইআরআর) গণনা করা

- আমরা সংস্থার বিক্রয় মূল্য গণনা করার একটি কারণ রয়েছে। এটি আমাদের বেসরকারী ইক্যুইটি ফার্মের ইক্যুইটি অংশের মূল্যও গণনা করতে দেয়, যা আমরা এর পরে এর অভ্যন্তরীণ হারের (আইআরআর) বিশ্লেষণ করতে ব্যবহার করতে পারি।

- আইআরআর নির্ধারণ করতে ব্যবহৃত হয়; আপনার প্রাথমিক বিনিয়োগে আপনি কতটা ফিরে পেতে যাচ্ছেন।

লিভারেজেড বাইআউট (এলবিও) উদাহরণ

সুতরাং এখন, আমরা বুঝতে পেরেছি এলবিও বিশ্লেষণের সাথে জড়িত পদক্ষেপগুলি কী। তবে, কেবল তত্ত্বটি পড়া আমাদের পুরো চিত্র দেয় না। সুতরাং আসুন একটি এলবিওতে স্পষ্ট অন্তর্দৃষ্টি পেতে কিছু সংখ্যার সাথে জ্যাম করার চেষ্টা করি।

আসুন আপনাকে এখন একটি চরিত্রে অভিনয় করুন। হ্যাঁ, আপনাকে ভাবতে হবে যে আপনি একজন সফল ব্যবসায়ী।

- মনে করুন আপনি কোনও সংস্থা অর্জনের দ্বারপ্রান্তে রয়েছেন। সুতরাং আপনার প্রথম পদক্ষেপটি উত্স এবং তহবিলের ব্যবহারের ক্ষেত্রে কিছু অনুমান করা হবে। আপনি কোম্পানির জন্য কত অর্থ প্রদান করবেন তা নির্ধারণ করা আপনার পক্ষে গুরুত্বপূর্ণ।

- আপনি এটি EBITDA একাধিক সাহায্যে করতে পারেন। ধরে নিন যে আপনি বর্তমান EBITDA থেকে 8 গুণ পরিশোধ করছেন।

- সংস্থার বর্তমান বিক্রয় (রাজস্ব) 500 ডলার, এবং ইবিআইটিডিএ মার্জিন 20%, তারপরে ইবিটিডিএ 100 ডলারে আসে।

- এর অর্থ হল আপনাকে 8 * $ 100 = $ 800 দিতে হবে

তারপরে আপনাকে নির্ধারণ করতে হবে যে ক্রয়ের মূল্যের কতটা ইক্যুইটিতে প্রদান করা হবে এবং debtণের পরিমাণে কত। ধরা যাক আমরা 50% ইক্যুইটি এবং 50% debtণ ব্যবহার করি। সুতরাং এর অর্থ হল যে আপনি 400 ডলার ইক্যুইটি এবং $ 400 ডলার ব্যবহার করবেন।

- এখন, ভাবুন যে আপনি 8 বছর পরে একই ইবিটডিএ মাল্টিপল এ 5 বছর পরে সেই সংস্থাটি বিক্রয় করার পরিকল্পনা করছেন।

- পরবর্তী পদক্ষেপটি হ'ল সংস্থার ভবিষ্যতের নগদ প্রবাহ কেমন হবে তা দেখার জন্য কিছু আর্থিক পূর্বাভাস দেওয়া।

- নিম্নলিখিত সূত্রটি ব্যবহার করে আপনি debtণ পরিশোধের আগে নগদ প্রবাহ গণনা করতে পারেন: (EBITDA- কার্যকরী মূলধনের পরিবর্তন - ক্যাপেক্স - ট্যাক্সের পরে সুদের)।

- প্রাথমিকভাবে, আমরা সংস্থার জন্য B 100 হতে ইবিটডা খুঁজে পেয়েছি। এখন আমরা ধরে নেব যে 5 বছরের মধ্যে সংস্থার EBITDA 100 ডলার থেকে 200 ডলারে বৃদ্ধি পেয়েছে।

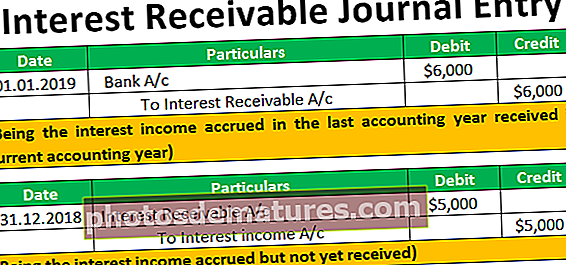

ধরা যাক যে আপনি বার্ষিক কিস্তি হিসাবে 40 ডলার দিতে পারবেন। নীচে প্রতি বছরের পরে সুদের অর্থ প্রদানের এবং সমাপ্ত debtণের সময়সূচী রয়েছে। দয়া করে মনে রাখবেন যে চতুর্থ বছরের শেষে, মোট বকেয়া debtণ 313.80 ডলার

ধরে নিই যে 5 বছরের পরে EBITDA 200 ডলার এবং 8x EBITDA একাধিকের মূল্যায়ন সহ, আপনি ফার্মটির মোট মূল্যায়ন হিসাবে 200 * 8 = $ 1600 পাবেন।

00 1600 এর মধ্যে আপনার 313.80 ডলার বকেয়া debtণ পরিশোধ করতে হবে। এটি আপনাকে 1600-313.80 = 28 1,286 ইক্যুইটি সহ ছেড়ে দেয়

- সুতরাং আপনার সামগ্রিক রিটার্ন 5 বছরেরও বেশি সময় ধরে বা নগদ প্রবাহকে সংযুক্ত করে 1,286 / 400 = 3.2x হবে; আমরা 21% আইআরআর পাই।

একটি উন্নত বায়আউটে তহবিলের উত্স

নিম্নলিখিতটি লেনদেনের অর্থের জন্য তহবিলগুলির উত্স are

ঘূর্ণায়মান creditণ সুবিধা

একটি ঘূর্ণমান creditণ সুবিধা সিনিয়র ব্যাংকের debtণের একধরনের। এটি সংস্থাগুলির জন্য ক্রেডিট কার্ডের মতো কাজ করে। একটি রিভলভিং ক্রেডিট সুবিধা কোনও সংস্থার কার্যকরী মূলধনের প্রয়োজনে তহবিল সাহায্য করতে ব্যবহৃত হয়। প্রয়োজনমতো একটি সংস্থা সাধারণত নগদ প্রয়োজন হলে রিভলবারটি ক্রেডিট সীমা পর্যন্ত "ডাউন" করে দেবে এবং অতিরিক্ত নগদ পাওয়া গেলে রিভলবারটি পুনঃস্থাপন করবে।

ব্যাংক tণ

ব্যাংক debtণ হ'ল অধীনস্থ debtণের চেয়ে স্বল্প সুদের হারের সুরক্ষা। তবে এর আরও ভারী চুক্তি এবং সীমাবদ্ধতা রয়েছে। ব্যাংকের debtণ সাধারণত 5- থেকে-বছরের সময়কালে পুরো প্যাকব্যাকের প্রয়োজন হয়।

ব্যাংক debtণ সাধারণত দুই ধরণের হয়:

- মেয়াদী Aণ ক

এখানে debtণের পরিমাণ 5 থেকে 7 বছরের সময়কালে সমভাবে ফেরত দেওয়া হয়।

- মেয়াদী Bণ খ

Debtণের এই স্তরটি সাধারণত সর্বনিম্ন toণ পরিশোধের সাথে 5 থেকে 8 বছরের মধ্যে জড়িত থাকে, গত বছরে একটি বড় অর্থ প্রদানের সাথে।

মেজানাইন debtণ

এটি হাইব্রিড debtণ ইস্যুর একটি রূপ। এর পেছনের কারণটি হ'ল এটির সাথে সাধারণত ইক্যুইটি যন্ত্র (সাধারণত ওয়ারেন্ট) যুক্ত থাকে। এটি অধীনস্থ debtণের মূল্য বৃদ্ধি করে এবং বন্ডহোল্ডারদের সাথে ডিল করার সময় আরও নমনীয়তার অনুমতি দেয়।

অধীনস্ত বা উচ্চ-ফলন নোটস

এগুলিকে সাধারণত জাঙ্ক বন্ধন হিসাবে উল্লেখ করা হয়। এগুলি সাধারণত জনসাধারণের কাছে বিক্রি হয় এবং হোল্ডারদের তাদের বর্ধিত ঝুঁকির জন্য ক্ষতিপূরণ দেওয়ার জন্য সর্বোচ্চ সুদের হারের আদেশ দেয়। অধীনস্থ debtণ পাবলিক বন্ড বাজারে বা বেসরকারী প্রাতিষ্ঠানিক বাজারে উত্থাপিত হতে পারে এবং সাধারণত তার মেয়াদ 8 থেকে 10 বছর হয়। এটিতে বিভিন্ন পরিপক্কতা এবং অর্থ পরিশোধের শর্ত থাকতে পারে।

বিক্রেতা নোট

বিক্রেতার নোটগুলি কোনও লিভারেজ বায়আউটে ক্রয় মূল্যের একটি অংশ অর্থের জন্য ব্যবহার করা যেতে পারে। বিক্রেতার নোটগুলির ক্ষেত্রে, একজন ক্রেতা বিক্রেতার কাছে একটি প্রতিশ্রুতি নোট ইস্যু করে যেখানে সে একটি নির্দিষ্ট সময়কালে পরিশোধ করতে সম্মত হয়। বিক্রেতার নোটগুলি অর্থের আকর্ষণীয় উত্স কারণ এটি অন্যান্য আকারের জুনিয়র thanণের তুলনায় সাধারণত সস্তা। এছাড়াও, একই সময়ে, কোনও ব্যাংক বা অন্যান্য বিনিয়োগকারীদের চেয়ে বিক্রেতার সাথে শর্তাদি আলোচনা করা আরও সহজ।

সাধারণ ইক্যুইটি

ইক্যুইটি মূলধনটি একটি বেসরকারী ইক্যুইটি ফান্ডের মাধ্যমে অবদান রাখে। তহবিল মূলধন পুল, যা বিভিন্ন উত্স থেকে উত্থাপিত হয়। এই উত্সগুলির মধ্যে পেনশন, এনওডমেন্টস, বীমা সংস্থাগুলি এবং এইচএনআই'র অন্তর্ভুক্ত রয়েছে।

উত্তোলিত বাইআউট - উপার্জনের উত্স

সুদ নিয়েছে

তহবিল দ্বারা প্রাপ্ত অধিগ্রহণের মাধ্যমে উত্পন্ন উত্স থেকে লাভের একটি অংশ হ'ল বহুল আগ্রহ। একবার সমস্ত অংশীদাররা তাদের অবদানের মূলধনের সমান পরিমাণ পেয়ে গেলে, বাকি লাভটি সাধারণ অংশীদার এবং সীমিত অংশীদারদের মধ্যে বিভক্ত হয়। সাধারণত, অংশীদারদের মূলধনটি ফিরে আসার পরে সাধারণ অংশীদারদের বহন করা আগ্রহটি যে কোনও লাভের 20% থাকে।

ব্যবস্থাপনা ফি

এলবিও সংস্থাগুলি তহবিলের মাধ্যমে অধিগ্রহণ সনাক্তকরণ, মূল্যায়ন এবং সম্পাদনের সাথে যুক্ত একটি ম্যানেজমেন্ট ফি চার্জ করে। পরিচালন ফিগুলি সাধারণত প্রতিশ্রুতিবদ্ধ মূলধনের 0.75% থেকে 3% পর্যন্ত থাকে, যদিও 2% সাধারণ।

সহ-বিনিয়োগ

বিনিয়োগের শর্তাদি অংশীদারি সাশ্রয়ী মূল্যের সমান হলে শর্তসাপেক্ষে অংশীদারিত্বের পাশাপাশি বিনিয়োগ করতে পারে বিকাশিত বায়আউট ফার্মের কর্মকর্তা ও কর্মচারীরা co

এলবিও প্রার্থীর মূল বৈশিষ্ট্য (টার্গেট সংস্থা)

- একটি পরিপক্ক শিল্প থেকে একটি সংস্থা

- কোনও পরিশোধযোগ্য balanceণের পরিমাণ বা কম পরিমাণে একটি পরিষ্কার ব্যালেন্স শীট

- শক্তিশালী পরিচালনা দল এবং সম্ভাব্য ব্যয় কাটা ব্যবস্থা

- স্বল্প কাজের মূলধন প্রয়োজনীয়তা এবং অবিরাম নগদ প্রবাহ s

- কম ভবিষ্যতের ক্যাপেক্স প্রয়োজনীয়তা

- সম্ভাব্য প্রস্থান করার বিকল্পগুলি

- শক্ত প্রতিযোগিতামূলক সুবিধা এবং বাজারের অবস্থান

- কিছু নিম্নমানের বা নন-কোর সম্পদ বিক্রির সম্ভাবনা

একটি এলবিওতে ফিরে আসে

লিভারেজ বায়আউটে, আর্থিক ক্রেতারা প্রত্যাশিত অভ্যন্তরীণ হারের রিটার্ন (আইআরআর) বিশ্লেষণ করে বিনিয়োগের সুযোগগুলি মূল্যায়ন করে, যা বিনিয়োগকৃত ইকুইটির উপর আয় পরিমাপ করে।

আইআরআরগুলি ছাড় হারের প্রতিনিধিত্ব করে যেখানে নগদ প্রবাহের নিট বর্তমান মূল্য শূন্যের সমান।

Icallyতিহাসিকভাবে, আর্থিক স্পনসরগুলির বাধা হার, যা সর্বনিম্ন প্রয়োজনীয় হার, 30% এর বেশি হয়ে গেছে, তবে প্রতিকূল অর্থনৈতিক পরিস্থিতিতে বিশেষ ব্যবসায়ের জন্য এটি 15-20% এর চেয়ে কম হতে পারে।

স্পনসররা "নগদ অন নগদ" নামক একটি মেট্রিক ব্যবহার করে একটি লিভারেজ বয়েআউট বিনিয়োগের সাফল্যও পরিমাপ করেন।

সাধারণ এলবিও বিনিয়োগগুলি রিটার্নের পরিসীমা 2x - 5x নগদ অন নগদ হয় range বিনিয়োগ যদি নগদ উপর 2x নগদ ফেরত দেয়, স্পনসরকে বলা হয় "এটির অর্থ দ্বিগুণ" হয়েছে।

একটি লিভারেজেড বাইআউটে রিটার্নগুলি নিম্নলিখিত তিনটি কারণ দ্বারা চালিত হয়।

- ডি-লিভারিং (debtণ পরিশোধ করা)

- অপারেশনাল উন্নতি (উদাঃ, মার্জিন সম্প্রসারণ, রাজস্ব বৃদ্ধি)

- একাধিক সম্প্রসারণ (কম কেনা এবং উচ্চ বিক্রয়)

প্রস্থান কৌশল

প্রস্থান কৌশল 5 বছর ধরে বলার পরে সংস্থাটি বিক্রয় করার সময় প্রাইভেট ইক্যুইটি ফার্মগুলি ব্যবহার করে।

একটি প্রস্থান কৌশল আর্থিক ক্রেতাদের তাদের বিনিয়োগের লাভ উপলব্ধি করতে সহায়তা করে। একটি প্রস্থান কৌশল কৌশলগত ক্রেতা বা অন্য আর্থিক স্পনসর বা একটি আইপিওর কাছে কোম্পানির এককভাবে বিক্রয় অন্তর্ভুক্ত।

একজন আর্থিক ক্রেতা সাধারণত এই প্রস্থান কৌশলগুলির মধ্যে একটির মাধ্যমে 3 থেকে 7 বছরের মধ্যে রিটার্ন উপলব্ধি করতে প্রত্যাশা করে।

উত্তোলিত বাইআউট বহির্গমন গুণগুলি

প্রস্থান একাধিক কেবল বিনিয়োগের প্রত্যাবর্তনকে বোঝায়।

যদি আপনি কোনও সংস্থায় 100 ডলার বিনিয়োগ করছেন এবং এটি 300 ডলারে বিক্রি করছেন, তবে এখানে প্রস্থান একাধিক 3x। ইবিআইটিডিএ হ'ল সাধারণত বহির্গমন একাধিক used

অধিগ্রহণের একাধিকের চেয়ে একাধিক উচ্চতায় বিনিয়োগ থেকে বেরিয়ে আসা আইআরআর (অভ্যন্তরীণ হারের ফেরত) বাড়িয়ে তুলতে সহায়তা করবে। তবে এটি গুরুত্বপূর্ণ যে প্রস্থান অনুমানগুলি বাস্তববাদী পদ্ধতির প্রতিফলন করে।

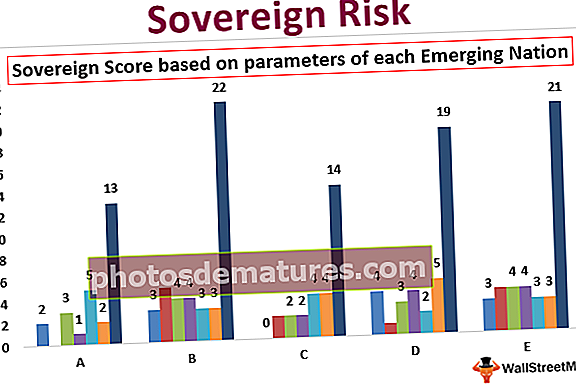

আমরা উপরের উদাহরণগুলিতে দেখেছি, ইভি থেকে ইবিটডিএ মাল্টিপলগুলিও মূলত ব্যবহৃত হয়। বছরের পর বছর ধরে EBITDA একাধিকের প্রবণতা দেখানো চার্টটি নীচে দেওয়া হয়েছে। ২০১৪ সালে চুক্তির গুণকগুলি প্রায় ২০০. levelx-9.8x এর 2007 পর্যায়ে পৌঁছেছে

বিবেচনা করার বিষয়গুলি

আপনাকে এমন বিনিয়োগকারী হিসাবে ভাবেন যিনি সেই সংস্থার একটি অংশে বিনিয়োগ করতে চান।

আপনি কি আপনার 1 দিন থেকে সরাসরি বাণিজ্য শুরু করবেন?

কোন অধিকার! আপনি শিল্প এবং সংস্থাকে বিশ্লেষণ করবেন এবং তারপরে একটি নির্দিষ্ট সিদ্ধান্তে আসবেন।

এলবিও বিশ্লেষণের ক্ষেত্রেও একই অবস্থা। লেনদেনের প্রবেশের আগে আপনি যে বিভিন্ন বিষয় বিবেচনা করতে পারেন তা হ'ল

শিল্প বৈশিষ্ট্য

- শিল্পের ধরণ

- প্রতিযোগিতামূলক আড়াআড়ি

- ঘূর্ণিঝড়

- প্রধান শিল্প চালক

- রাজনৈতিক পরিবেশ, আইন ও বিধি পরিবর্তন ইত্যাদির বাইরের বিষয়গুলি;

কোম্পানির নির্দিষ্ট বৈশিষ্ট্য

- মার্কেট শেয়ার

- বৃদ্ধি সুযোগ

- অপারেটিং লিভারেজ

- অপারেটিং মার্জিনের স্থায়িত্ব ability

- প্রান্তিক উন্নতির সম্ভাবনা

- সর্বনিম্ন কার্যকারী মূলধনের প্রয়োজনীয়তা

- ব্যবসা পরিচালনার জন্য নগদ প্রয়োজন

- একটি উচ্চ স্তরযুক্ত পরিস্থিতিতে দক্ষতার সাথে পরিচালনা করার দক্ষতা;

অ্যাপ্লিকেশন

- এলবিও বিশ্লেষণ সম্ভাব্য সংস্থা বা ব্যবসায়ের ক্রয় মূল্য নির্ধারণে সহায়তা করে।

- এটি লেনদেনের লিভারেজ এবং ইক্যুইটি বৈশিষ্ট্যগুলির একটি দৃষ্টিভঙ্গি বিকাশে সহায়তা করে।

- কোনও সংস্থার ন্যূনতম মূল্যায়ন গণনা করুন, যেহেতু কৌশলগত ক্রেতার অনুপস্থিতিতে, একটি এলবিও ফার্ম এমন দামে ইচ্ছুক ক্রেতা হওয়া উচিত যা প্রত্যাশিত ইক্যুইটি রিটার্ন সরবরাহ করে যা ফার্মের প্রতিবন্ধক হারকে পূরণ করে।

দরকারী পোস্ট

- এলবিও কী?

- এলবিও ফিনান্সিং

- এলবিও মডেলিং কোর্স

- ঝুঁকি বিশ্লেষণ অর্থ

সংক্ষেপে এলবিও

নীচের চার্টটি কোনও লিভারেজেড বাইআউটের কয়েকটি গুরুত্বপূর্ণ বিবেচনার সংক্ষিপ্তসার করে। আপনি এটির মাধ্যমে একটি এলবিওর দ্রুত বক্তব্য পেতে পারেন। আমি আশা করি যে আপনি এই নিবন্ধটির মাধ্যমে এলবিও'র কী সম্পর্কে জেনে গেছেন।

| পরামিতি | ব্যাপ্তি |

| ফিরে আসে | সাধারণত 20% -30% এর মধ্যে |

| প্রস্থান সময় হরাইজন | 3-5 বছর |

| মূলধন গঠন | Tণ (উচ্চ) এবং ইক্যুইটির একটি মিশ্রণ |

| Debণ পরিশোধ | ব্যাংকের debtণ সাধারণত 6-8 বছরে প্রদান করা হয়। উচ্চ উত্পাদনের debtণ 10-12 বছরে প্রদান করা হয়। |

| বহুগুণ প্রস্থান করুন | ইবিআইটিডিএ, পিই অনুপাত, ইভি / ইবিআইটিডিএ |

| সম্ভাব্য প্রস্থান | বিক্রয়, আইপিও, পুনরুদ্ধারকরণ |