ব্যাংকগুলির ব্যালেন্স শীট (ফর্ম্যাট, উদাহরণ) | কীভাবে বিশ্লেষণ করবেন?

একটি ব্যাংকের ব্যালেন্স শীট

ব্যাংকের ব্যালান্সশিটটি কোম্পানির ব্যালান্সশিটের চেয়ে পৃথক এবং এটি ব্যাংকের নিয়ন্ত্রক কর্তৃপক্ষের আদেশ অনুসারে কেবল ব্যাংক দ্বারা প্রস্তুত করা হয় যাতে ব্যাংকের লাভ এবং এর ঝুঁকি এবং এর আর্থিক ব্যবস্থার মধ্যে বাণিজ্যকে প্রতিফলিত করতে পারে স্বাস্থ্য।

ব্যাংকগুলির জন্য ব্যালেন্স শিট অন্যান্য সেক্টর এবং সংস্থাগুলির চেয়ে আলাদা। ব্যাংকের আর্থিক বিবরণের বেশ কয়েকটি বৈশিষ্ট্য রয়েছে যা কীভাবে ব্যাংকগুলিকে ভারসাম্যগুলি এবং আয়ের বিবরণী তৈরি করা হয় তা তুলে ধরে। বিক্রয় বিক্রয় টার্নওভার এবং গ্রহণযোগ্য টার্নওভারের মতো অনুপাত দ্বারা পরিমাপ করা হয় না। বিনিয়োগকারীরা একবার পরিভাষায় স্বাচ্ছন্দ্য বোধ করে এবং বিবৃতিগুলি উপলব্ধি করতে পারলে প্রবণতা বিশ্লেষণ করতে এবং বিবৃতিগুলি বোঝা তাদের পক্ষে প্রাথমিক হয়ে যায়।

ব্যাংকগুলির ব্যালেন্স শীটের উদাহরণ

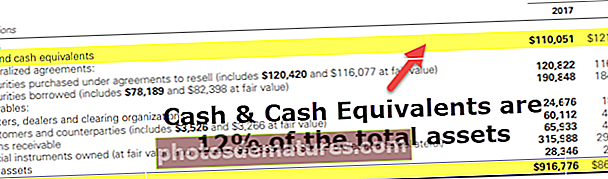

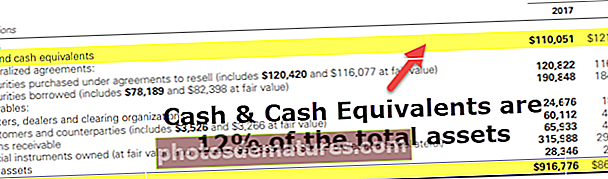

নীচে তাদের বার্ষিক 10 কে থেকে 2017 এবং 2016 সালের জন্য গোল্ডম্যান শ্যাচের একীভূত ব্যালান্সশিটের উদাহরণ দেওয়া আছে

ব্যালেন্স শীট অ্যাসেটস

উত্স: গোল্ডম্যান স্যাক এসইসি ফাইলিং

- আমরা লক্ষ করি যে ব্যাংকের ব্যালান্স শিটের সম্পদগুলি আমরা উত্পাদন যেমন ইত্যাদি ক্ষেত্রে সাধারণত দেখতে পাই তার চেয়ে আলাদা are শ্রেণিবিন্যাস বর্তমান সম্পদ, দীর্ঘমেয়াদী সম্পদ, জায়, পরিশোধযোগ্য, ইত্যাদির উপর ভিত্তি করে নয় is

- মূল হাইলাইটটি হ'ল যে ব্যাংক সম্পদের মধ্যে ক্রয়কৃত সিকিওরিটি, ,ণ, আর্থিক সরঞ্জামাদি ইত্যাদি অন্তর্ভুক্ত রয়েছে include

ব্যালেন্স শিটের দায়বদ্ধতা

- ব্যাংকের ব্যালেন্সশিট দায় দায় সাধারণ দায় (বর্তমান দায়, দীর্ঘমেয়াদী দায়বদ্ধতা ইত্যাদি) থেকে খুব আলাদা দেখাচ্ছে।

- এখানে লক্ষণীয় মূল শর্তগুলি হ'ল আমানত, পুনরায় ক্রয়ের চুক্তির অধীনে জামানত, স্বল্পমেয়াদী এবং দীর্ঘমেয়াদী orrowণ গ্রহণ ইত্যাদি orrow

ব্যাংকগুলির ব্যালেন্স শীটের উপাদানগুলি

উপরের ব্যাঙ্কের ব্যালান্সশিটের প্রধান উপাদানগুলি হ'ল

# 1 - নগদ

- অন্যান্য খাতের ক্ষেত্রে নগদ প্রচুর পরিমাণে রাখা অর্থ ব্যয় হ্রাস হিসাবে বিবেচিত হয়। তবে ব্যাংকস ব্যালান্স শিটের ক্ষেত্রে নগদ অর্থ আয়ের উত্স এবং জমাতে থাকে। কখনও কখনও ব্যাংকগুলি অন্যান্য ব্যাঙ্কের জন্য নগদও রাখে এবং ব্যাংকগুলি যে নগদ সরবরাহ করে সেগুলির মধ্যে একটি হল চাহিদা অনুযায়ী নগদ সরবরাহ করা।

- এর ব্যবসায়ের প্রকৃতি এবং নিয়ামক নিয়মাবলির কারণে ব্যাংকগুলির অবশ্যই ন্যূনতম পরিমাণে তরল নগদ থাকতে হবে। প্রায়শই, ব্যাংকগুলি উচ্চতর সুরক্ষার জন্য অতিরিক্ত মজুদ রাখে গোল্ডম্যান শ্যাশগুলিতে নগদ ব্যালেন্সের যথেষ্ট পরিমাণ থাকে।

- 2017 সালে এটির নগদ এবং সমতুল্য balance 12% এর ভারসাম্য ছিল। এটি বিনিয়োগকারীদের জন্য প্রয়োজনীয় ফোকাস, যেহেতু বেশি পরিমাণে লভ্যাংশ বা শেয়ার বাইব্যাক পাওয়ার সম্ভাবনা বৃদ্ধি পায়

# 2 - সিকিওরিটিজ

- এই যন্ত্রগুলি সাধারণত স্বল্পমেয়াদী প্রকৃতির হয় এবং ব্যাংকগুলি এই ধরণের বিনিয়োগ থেকে ফলন দেয়। ব্যাংকগুলি ইউএস ট্রেজারি এবং পৌরসভা বন্ডের নিজস্ব।

- এই সিকিওরিটিগুলি তরল এবং এগুলি সহজেই দ্বিতীয় বাজারে বিক্রি করা যায় এবং তাই এটি মাধ্যমিক মজুদ হিসাবে আখ্যায়িত হয়। গোল্ডম্যান ২০১ in সালে সিকিওরিটির ক্ষেত্রে বিনিয়োগ বাড়িয়েছে।

# 3 - .ণ

অর্থ andণ এবং সুদের উপার্জন হ'ল ব্যাংকের প্রাথমিক ব্যবসা। এটিকে ব্যাংকের রুটি এবং মাখন হিসাবে অভিহিত করা যেতে পারে।

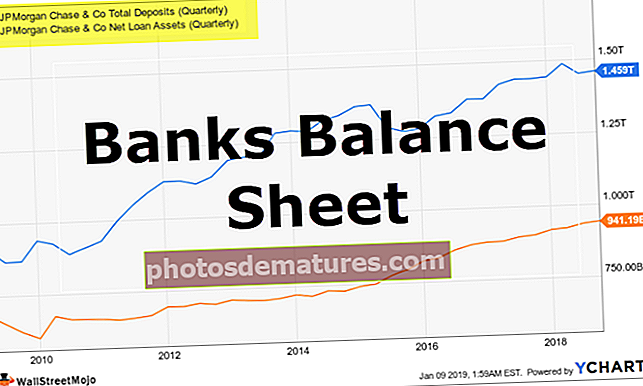

- বিনিয়োগকারীদের দৃষ্টিকোণ থেকে, loansণ বৃদ্ধি ব্যাংকের বৃদ্ধির জন্য প্রয়োজনীয় উপাদান। Loansণ বৃদ্ধির পাশাপাশি ব্যাংক আমানতও লক্ষ্য করা উচিত। Loansণ বৃদ্ধি একা যথেষ্ট নয়। পাওনাদারের মান লক্ষ করা উচিত। Creditণদানকারীদের নিম্নমানের ফলে খেলাপি ratesণের হার বাড়তে পারে এবং ঘুরেফিরে ব্যাংকের ক্ষতি হয়।

- বিস্তৃত স্তরে, ব্যাংকগুলি ব্যক্তিগত এবং বন্ধকী provideণ সরবরাহ করে। ব্যক্তিগত loansণ কোনও সুরক্ষা ছাড়াই দেওয়া হয়, এবং তাই এই loansণের জন্য সুদ বেশি থাকে। বন্ধকী loansণের ক্ষেত্রে, বন্ধকের বিরুদ্ধে loanণ দেওয়া হয়, এবং সুদও কম হয়। তবে loanণ গ্রহণকারী যদি তার loanণের খেলাপি হয় তবে বন্ধক হিসাবে চুক্তি অনুসারে ব্যাংক দাবি করে।

- ব্যাংকগুলি ব্যবসায়ের জন্য loansণ প্রদান করে, রিয়েল এস্টেট ,ণ, যার মধ্যে আবাসিক loansণ, হোম ইক্যুইটি loansণ এবং বাণিজ্যিক বন্ধক, ভোক্তা loansণ এবং আন্তঃব্যাংক includeণ অন্তর্ভুক্ত থাকে তবে সীমাবদ্ধ নয়।

# 4 - আমানত

- আমানতগুলি ব্যাংকের ব্যালান্স শিটের দায়বদ্ধতার অংশের অধীনে আসে এবং এটিও মূলত ব্যাংকের জন্য সবচেয়ে বেশি দায়বদ্ধতা। এটিতে অর্থ বাজার, সঞ্চয় এবং বর্তমান অ্যাকাউন্ট অন্তর্ভুক্ত রয়েছে এবং এতে সুদ এবং অ-সুদ উভয়ই রয়েছে।

- আমানতকে দায় হিসাবে বিবেচনা করা হয়, তবে aণ দেওয়ার জন্য কোনও ব্যাঙ্কের ক্ষমতা নির্ধারণে এগুলিও গুরুত্বপূর্ণ। যদি ব্যাংকের পর্যাপ্ত আমানত না থাকে তবে তা ndণ দিতে সক্ষম হবে না, এবং loanণের বৃদ্ধিও বাধাগ্রস্ত হবে। ব্যাংকগুলিকে loanণের প্রবৃদ্ধি মেটাতে haveণ নিতে হতে পারে, যার ফলে তারা onণের উপর প্রাপ্ত হারের চেয়ে বেশি খরচ করতে পারে।

- এছাড়াও, ব্যাংকগুলি তাদের growণ বৃদ্ধি করার পক্ষে এটি একটি টেকসই উপায় নয়। একটি নির্দিষ্ট পয়েন্টের পরে, debtণের পরিমাণ এমন একটি পর্যায়ে পৌঁছে যাবে যেখানে ব্যাংক কোনও creditণ পাবে না, এবং যদি ব্যাংক তার অর্থ প্রদানে ব্যর্থ হয়, তবে এটি ক্রাশের দিকে পরিচালিত করবে।

- ব্যাংকগুলি এই দায়গুলি আরও বেশি আয় করতে ব্যবহার করে, যা তাদের অতিরিক্ত আয় করে। এই আমানতগুলি ব্যক্তির জন্য loansণ আদান প্রদানের জন্য ব্যবহার করে ইত্যাদি Ban ব্যাংকগুলি এই অতিরিক্ত মূলধনকে অতিরিক্ত অর্থ উপার্জন করতে সক্ষম করবে যা তারা অন্যথায় মূলধনের মাধ্যমে উপার্জন করতে পারে।

- লোকসান কাটাতে ব্যালেন্স শিটে ব্যাংকগুলিরও ভাতা রয়েছে এবং এই পরিমাণে পরিবর্তনগুলি অর্থনৈতিক অবস্থার উপর ভিত্তি করে।

কোনও ব্যাংকে মূল্যবান সম্পদের জন্য অ্যাকাউন্টিংয়ের নিয়ম

মূলধন মোট সম্পদ দ্বারা নির্ধারিত হয়, কম মোট দায়বদ্ধতা (নেট মূল হিসাবেও পরিচিত)। তবে সাম্প্রতিক পরিবর্তনগুলি এই সংজ্ঞাটি পরিবর্তন করেছে এবং ব্যাংকের নেট মূল্যের সঠিক মূল্য নির্ধারণকে জটিল করে তুলেছে।

২০০৯-এর সঙ্কটের পরে, ব্যাংকিং ব্যবস্থায় বিশ্বাস ফিরিয়ে আনার জন্য সরকার সুনির্দিষ্ট উদ্যোগ নিয়েছিল। আর্থিক অ্যাকাউন্টিং স্ট্যান্ডার্ড বোর্ড ব্যাংকগুলিকে ন্যায্য মূল্যে তাদের সম্পদের মূল্য দিতে অনুমতি দিয়েছে। Theণের বাজারমূল্য হ্রাস পেলে ব্যাংকগুলিকে এখন আয়ের বিবরণীতে আয় রেকর্ড করার অনুমতি দেওয়া হয়। এই পরিবর্তনটি হ'ল কারণ ব্যাংক বাজারে তার debtণ কিনতে এবং debtণের পরিমাণ হ্রাস করতে পারে।

ব্যাংকগুলির ব্যালান্স শিট বিশ্লেষণে গুরুত্বপূর্ণ সূচক

"ডিফল্ট" শব্দের অর্থ সুদ বা প্রদানের বাধ্যবাধকতা পূরণে ব্যর্থতা। সাধারণত, ব্যাংকগুলি একটি অ-পারফরম্যান্স অনুপাত ব্যবহার করে, যা percentageণ প্রদত্ত creditণের সংখ্যাটি ব্যর্থ হওয়ার আশঙ্কা করে এমন একটি শতাংশ। এই তুলনা আমাদের ভবিষ্যতে পরিস্থিতি পূরণের পর্যাপ্ত তহবিল রয়েছে কিনা তা বুঝতে সাহায্য করে

বহুল ব্যবহৃত অনুপাতের মধ্যে রয়েছে -

- অ-সম্পাদনযোগ্য loansণ / গ্রাহক .ণ

- অ সম্পাদন .ণ / গ্রাহক loansণ + জামানত

- অ-সম্পাদনযোগ্য loansণ / মোট মোট সম্পদ

- নিজস্ব সম্পদ / গড় মোট সম্পদ

অ-কার্য সম্পাদনকারী সম্পদ বা loansণের অনুপাতে ratioণ অনুপাত ব্যাংকের পুরো loanণ বইয়ের সামগ্রিক মানের একটি পরিমাপ হিসাবে ব্যবহৃত হয়। Performingণ সম্পাদন না করাই হ'ল যার জন্য সুদ 3 মাসেরও বেশি সময় ধরে ছাড়

তৃতীয় অনুপাত যে প্রতিষ্ঠানের ইতিমধ্যে খারাপ জায়গায় রয়েছে তাদের জন্য বিশেষভাবে তাৎপর্যপূর্ণ। যখন এই অনুপাতটি একটি মানদণ্ডকে অতিক্রম করে, তখন এটি নিদর্শনের একটি শক্তিশালী চিহ্ন হিসাবে বিবেচনা করা হয়

উচ্চতর চতুর্থ অনুপাত ইঙ্গিত দেয় যে ব্যাংকটি অত্যন্ত লাভজনক এবং সম্পত্তির দিকের উপরে উল্লিখিত loansণের উপর খেলাপিগুলির বিরুদ্ধে কম সুরক্ষা রয়েছে