সুদের হারের ঝুঁকি (সংজ্ঞা, প্রকার) | বন্ডগুলিতে সুদের হারের ঝুঁকির উদাহরণ

সুদের হারের ঝুঁকি কী?

সুদের হারের ঝুঁকিকে সুদের হারের অস্থিরতার ফলে কোনও সম্পত্তির মান পরিবর্তনের ঝুঁকি হিসাবে সংজ্ঞায়িত করা হয়। এটি হয় প্রশ্নে সুরক্ষার তুলনামূলকভাবে প্রতিযোগিতামূলক করে বা এর মান বাড়িয়ে তোলে। যদিও অপ্রত্যাশিত পদক্ষেপের কারণে ঝুঁকি দেখা দেওয়ার কথা বলা হয়, তবে সাধারণত বিনিয়োগকারীরা নেতিবাচক ঝুঁকির সাথে উদ্বিগ্ন।

এই ঝুঁকিটি স্থির-হারের সুরক্ষার ধারককে সরাসরি প্রভাবিত করে। যখনই সুদের হার বৃদ্ধি পায়, স্থির-আয়ের সিকিউরিটির দাম পড়ে এবং তদ্বিপরীত হয়।

সুদের হারের ঝুঁকির উদাহরণ

আসুন একটি উদাহরণের মাধ্যমে সুদের হারের ঝুঁকিটি বুঝতে পারি।

কোনও বিনিয়োগকারী যদি স্থিত দামে বন্ড বন্ডের কিছু পরিমাণ বিনিয়োগ করে থাকে, যা তাকে 5% কুপনের হার দেয় এবং তারপরে যদি সুদের পরিমাণ 6% হয়, তবে বন্ডের দাম হ্রাস পাবে। এটি হ'ল কারণ বন্ডটি of% হারের প্রস্তাব করে এবং বাজার যখন 6% ফেরত দেওয়ার প্রস্তাব করে, তাই যদি বিনিয়োগকারীরা এই বন্ডটি বাজারে বিক্রয় করতে চান, তবে ক্রেতা তাকে বন্ডের জন্য কম পরিমাণে প্রস্তাব করবে এই বন্ডটি বাজারের তুলনায় কম ফলনশীল। এটি করে, নতুন বিনিয়োগকারী বিনিয়োগের পরিমাণ কম হওয়ায় বাজারের মতো রিটার্ন উপার্জনের চেষ্টা করবে।

অন্য কথায়, অন্য কোথাও আরও ভাল রিটার্ন পাওয়ার সুযোগ ব্যয় সুদের হার বৃদ্ধির সাথে বৃদ্ধি পায়, ফলে এটি বাইন্ডের দাম হ্রাস পায়।

সুদের হারের ঝুঁকি মোকাবেলার বিভিন্ন উপায় রয়েছে। কেউ সুদের হারের অদলবদল কিনতে, সিকিওরিটির জন্য কল করতে বা অপশন রাখতে বা ঝুঁকি হেড করতে নেতিবাচকভাবে সম্পর্কিত সিকিওরিটিতে বিনিয়োগ করতে পারে।

বন্ডের উপর সুদের হার পরিবর্তনের প্রভাব

সুদের হার পরিবর্তনের জন্য বিভিন্ন পরিপক্কতার সাথে বিভিন্ন পরিমাণে প্রভাবিত হয়। সুদের হারের সরানো এবং দামের একটি চলাফেরার মধ্যে সম্পর্কের পরিপক্কতা বৃদ্ধির সাথে আরও দৃ stronger় হয়। এটি তাই কারণ, সুদের হার বৃদ্ধি পাওয়ার ক্ষেত্রে, স্বল্প পরিপক্কতার সাথে বন্ডের তুলনায় লম্বা পরিপক্কতার সাথে বন্ড দীর্ঘ সময়ের জন্য সুদের কম হারে ভোগ করবে। এজন্য বিভিন্ন পরিপক্কতার সাথে বন্ডে বিনিয়োগ করা সুদের হারের ঝুঁকি মোকাবেলায় হেজিং কৌশল হিসাবে ব্যবহৃত হয়।

সুদের হার পরিবর্তনের প্রভাব কুপন বন্ড এবং শূন্য-কুপন বন্ডকে আলাদাভাবে প্রভাবিত করে। যদি আমরা একই পরিপক্কতার সাথে উভয় প্রকারের বন্ডকে বিবেচনা করি তবে আমরা কুপন বন্ডের তুলনায় সুদের হার বৃদ্ধির কারণে শূন্য-কুপন বন্ডের দামে তীব্র হ্রাস পেতে সক্ষম হব। এটি এই কারণে যে শূন্য-কুপন বন্ডের ক্ষেত্রে পুরো পরিমাণ নির্ধারিত সময় শেষে প্রাপ্ত হয় এবং তাই কার্যকর সময়সীমা বৃদ্ধি করে যেখানে কুপন বন্ডের ক্ষেত্রে সময় সময় ধরে রিটার্ন উত্পন্ন হয় এবং তাই, এটি পরিশোধের কার্যকর সময়কাল হ্রাস করে।

সুদের হারের ঝুঁকিটিও কুপনের হার দ্বারা প্রভাবিত হয়। উচ্চতর সুদের হারের সাথে বন্ডের তুলনায় কম কুপনের হারের বন্ডের সুদের হারের ঝুঁকি বেশি থাকে। এটি তাই, বাজারের সুদের হারের একটি ছোট পরিবর্তন সহজেই নিম্ন কুপনের হারকে ছাড়িয়ে যেতে পারে এবং এই বন্ডের বাজারমূল্য হ্রাস করবে reduce

সুদের হারের ঝুঁকির প্রকারগুলি

সুদের হারের ঝুঁকি দুটি ধরণের রয়েছে:

# 1 - দামের ঝুঁকি

এটি সিকিউরিটির দামের পরিবর্তনের ঝুঁকি যা সিকিউরিটি বিক্রি হওয়ার পরে অপ্রত্যাশিত লাভ বা ক্ষতি হতে পারে।

# 2 - পুনরায় বিনিয়োগের ঝুঁকি

এটি সুদের হারের পরিবর্তনের ঝুঁকিটিকে বোঝায় যা বর্তমান বিনিয়োগের হারে পুনর্নবীকরণের সুযোগের অযোগ্যতা হতে পারে। এটি আরও দুটি ভাগে বিভক্ত -

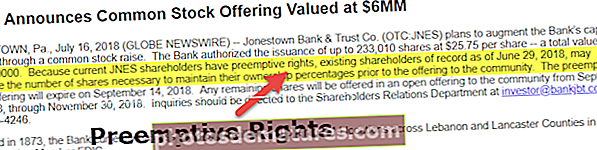

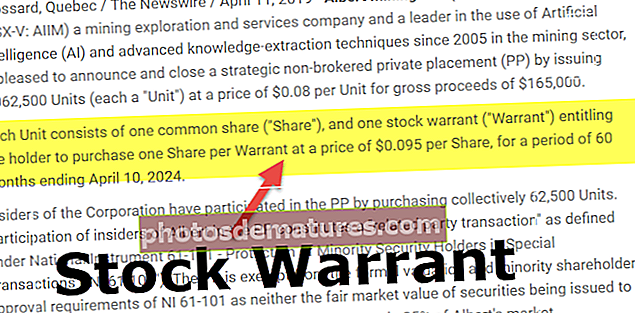

- # 1 - সময়কালীন ঝুঁকি -এটি প্রাক-নির্ধারিত সময়সীমার বাইরে বিনিয়োগের প্রাক-অর্থ প্রদান বা প্রসারণের অনাকাঙ্ক্ষার সম্ভাবনা থেকে উদ্ভূত ঝুঁকিকে বোঝায়।

- # 2 - বেসিস ঝুঁকি -এটি বিপরীত বৈশিষ্ট্যযুক্ত সিকিওরিটির ক্ষেত্রে সুদের হারের পরিবর্তনের জন্য ঠিক বিপরীত আচরণের অভিজ্ঞতা না নেওয়ার ঝুঁকিটিকে বোঝায়।

সুদের হার পরিবর্তনের কারণে মূল্য এবং সময় পরিবর্তনের জন্য গণনা করা হচ্ছে

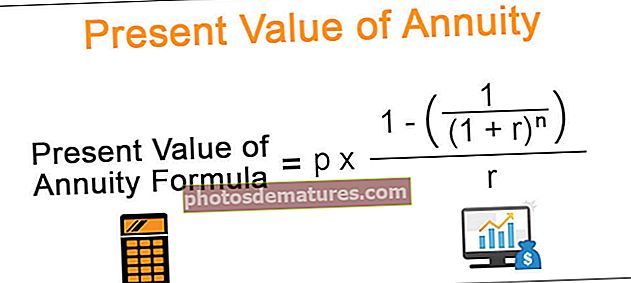

সুরক্ষার সময়কাল সরাসরি তার সাথে সম্পর্কিত যার সাথে সুদের হারে পরিবর্তন দামের উপর প্রভাব ফেলবে। এটি পরিপক্কতার চেয়ে আলাদা। এটি সুদের হারে 1% পরিবর্তনের ফলে দামে প্রত্যাশিত পরিবর্তন গণনা করে। এটি চাহিদার মূল্যের স্থিতিস্থাপকতার প্রায় কাছাকাছি। নগদ প্রবাহের সময়কাল এবং সংশ্লিষ্ট ওজনগুলির পণ্য যুক্ত করে এটি গণনা করা হয়, যা নগদ প্রবাহের বর্তমান মানের ভিত্তিতে গণনা করা হয়।

উদাহরণ

আপনি এই সুদের হার ঝুঁকিপূর্ণ এক্সেল টেম্পলেটটি এখানে ডাউনলোড করতে পারেন - সুদের হার ঝুঁকিপূর্ণ এক্সেল টেম্পলেট১০০ ডলার মূল্যের একটি পাঁচ বছরের বন্ড 6% কুপনের হারের সাথে ইস্যু করা হয়। এটির একটি আধা-বার্ষিক যৌগিক বাজার উত্পাদন 8%। সময়কাল গণনা করুন।

সমাধান:

কুপনের প্রদান অর্ধ-বার্ষিক ভিত্তিতে করা হয়। সুতরাং, প্রতি 6 মাস পরে নগদ প্রবাহ 6% এর অর্ধেক অর্থাৎ be 3।

সুতরাং, এই bondণপত্রের সময়সীমা 3.599 বছর এবং মেয়াদপূর্তি 4 বছর। বন্ডের দাম হ'ল সমস্ত নগদ প্রবাহের বর্তমান মূল্যের সমষ্টি, যা $ 93.27।

দামের পরিবর্তন সুদের হারের পরিবর্তনের সাথে সমানুপাতিক, যা নিম্নলিখিত সূত্রটি ব্যবহার করে গণনা করা হয়:

মূল্য পরিবর্তন = - সুদের হারের% পরিবর্তন * সময়কাল * বর্তমান মূল্যসুতরাং, যদি সুদের হারের% বৃদ্ধি 0.1% হয়, তবে উপরের উদাহরণে দামের পরিবর্তনটি হবে: -0.1% * 3.599 * 93.27 = -$0.34

বন্ডের নতুন মূল্য হবে = $ 93.27 - $ 0.34 = $ 92.93।

সুদের হার ঝুঁকির বিশদ গণনার জন্য আপনি উপরের প্রদত্ত এক্সেল টেম্পলেটটি উল্লেখ করতে পারেন।

সুবিধাদি

- অনুকূল সুদের হারের চলাচল থেকে লাভ করুন।

- একাধিক মার্কেটে পরিচালনা করে সালিশি লাভ gain

- বীমাকারীদের মত অংশগ্রহণকারীদের প্রবর্তনের মাধ্যমে একটি দক্ষ বাজার প্ল্যাটফর্ম তৈরি করা।

অসুবিধা

- অপ্রত্যাশিত সুদের হারের চলাচল থেকে সম্ভাব্য ক্ষতি।

- ব্যয় বৃদ্ধি যেমন। হেজিং ব্যয়, প্রশাসনিক ব্যয় ইত্যাদি

উপসংহার

সুদের হার ঝুঁকি বাজারের প্রাথমিক ড্রাইভার। এটির স্থির-আয় বহনকারী সিকিওরিটির উপর প্রত্যক্ষ প্রভাব এবং শেয়ারের দামের উপর অপ্রত্যক্ষ প্রভাব পড়ে। এটি সরাসরি বিদেশী বিনিময় হারকেও প্রভাবিত করে। এই ঝুঁকিগুলি হেজ করার জন্য অনেকগুলি উপায় রয়েছে এবং এই জাতীয় পণ্য সরবরাহকারী বাজার অত্যন্ত তরল এবং দক্ষ। যদিও, ব্রোকারেজ, প্রিমিয়াম ইত্যাদি আকারে সুদের হারের ঝুঁকি হিজ করার জন্য একটি ব্যয় জড়িত তবে সুবিধাগুলি বেশিরভাগ ক্ষেত্রে ব্যয়কে ছাড়িয়ে যেতে পারে।