ডিমান্ড ডিপোজিটস (অর্থ, উদাহরণ) | চাহিদা ডিপোজিটের শীর্ষ 3 প্রকার

ডিমান্ড ডিপোজিটস অর্থ

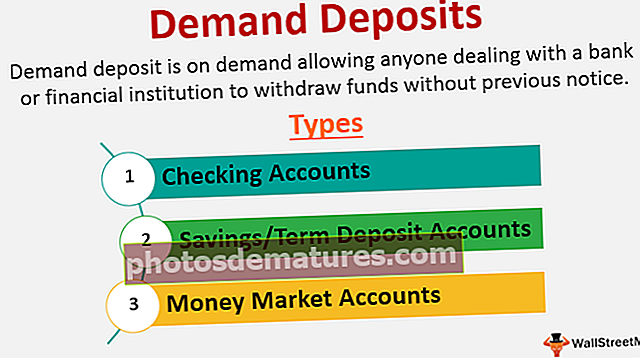

ডিমান্ড ডিপোজিট হ'ল এমন কোনও ব্যাংক বা আর্থিক প্রতিষ্ঠানে জমা হওয়া অর্থ যা কোনও পূর্ব নোটিশ না দিয়ে প্রত্যাহার করা যেতে পারে এবং সাধারণত, সময় জমা করার তুলনায় সংক্ষিপ্ত লক-ইন পিরিয়ডের কারণে এটি কোনও সুদ বা কল্পিত সুদের অর্থ প্রদান করে না যা নির্দিষ্ট লক-ইন পিরিয়ডের জন্য তৈরি হয় এবং নির্দিষ্ট পরিমাণে উচ্চতর সুদ প্রদান করে।

চাহিদা ডিপোজিটের শীর্ষ 3 প্রকার

# 1 - অ্যাকাউন্ট চেক করা হচ্ছে

অ্যাকাউন্টগুলি চেক করা সর্বাধিক সাধারণ এবং সহজেই ব্যবহারযোগ্য। এটি এটিএম, ব্যাঙ্কের টেলার, ডেবিট কার্ডগুলি এবং যে কোনও সময় ব্যাঙ্কের সরবরাহিত চেকগুলি লিখে যেকোনো সময় তা প্রত্যাহার করে নগদে সহজে প্রবেশের অনুমতি দেয়। এছাড়াও, অ্যাকাউন্টগুলি চেক করা বেশিরভাগ ব্যাঙ্কের অন-ডিমান্ড প্রকৃতির কারণে কোনও সুদ দেয় না।

অ্যাকাউন্টগুলি চেক করা কার্যকর মূলধনের প্রয়োজনীয়তার কারণে যখন প্রয়োজন হয় নগদে সহজেই অ্যাক্সেস সরবরাহের মাধ্যমে ছোট ব্যবসায়ের স্বল্পমেয়াদী তরলতা উন্নত করতে সহায়তা করে।

# 2 - সঞ্চয় / মেয়াদী আমানত অ্যাকাউন্টসমূহ

সঞ্চয়ী / মেয়াদী আমানত অ্যাকাউন্টগুলি একটি চেকিং অ্যাকাউন্টের তুলনায় দীর্ঘ সময়ের জন্য থাকে। চেকিং অ্যাকাউন্টের তুলনায় তারা কম তরলতা এবং আরও সুদের হার সরবরাহ করে। ত্রুটিটি হ'ল তারা কোনও চেক রাইটিং সুবিধা দেয় না তবে কোনও ব্যবহারকারী ব্যাঙ্কের টেলারের মাধ্যমে এবং অনলাইন ব্যাংকিংয়ের মাধ্যমে তহবিল তুলতে পারে। কখনও কখনও তাড়াতাড়ি প্রত্যাহার অনেক ব্যাংক দ্বারা কিছু অতিরিক্ত চার্জ বাড়ে, কিন্তু এই অ্যাকাউন্টগুলি বজায় রাখার জন্য কোনও চার্জ নেই।

এই পণ্যটিতে সুইপ-ইন এবং সুইপ-আউট সুবিধাও রয়েছে। এতে, আপনি ব্যাংকে আপনার স্থায়ী নির্দেশাবলী অনুসারে সহজেই এক আমানত পণ্য থেকে অন্যটিতে অর্থ স্থানান্তর করতে পারেন। উদাহরণস্বরূপ, বার্কলে-এর মতো ব্যাংকগুলি হ'ল হ'ল মেয়াদী আমানত হিসাবে পরিচিত কর্পোরেট গ্রাহকদের মেয়াদী আমানত ইস্যু করে, অন্যদিকে, যখন খুচরা গ্রাহকদের দেওয়া হয়, তখন এটি খুচরা আমানত হিসাবে পরিচিত।

# 3 - অর্থ বাজারের অ্যাকাউন্টসমূহ

মানি মার্কেট অ্যাকাউন্টগুলি নিখুঁতভাবে কোনও দেশের কেন্দ্রীয় ব্যাংক দ্বারা নির্ধারিত ম্যাক্রো পরিবর্তনশীল কারণগুলির ভিত্তিতে বাজারের সুদের হারের উপর ভিত্তি করে, সুদের হারগুলি প্রতিদিনের ভিত্তিতে ওঠানামা করে থাকায় এটি খুব অনির্দেশ্য হয়ে যায় কারণ কখনও কখনও এটি সঞ্চয়ী অ্যাকাউন্টগুলির চেয়ে বেশি সুদের অফার করে এবং কখনও কখনও কম হয় it । এটি সঞ্চয়পত্রের জন্য আমরা উপরে আলোচনা হিসাবে আরও বা কম একই অন্যান্য বৈশিষ্ট্যগুলি সরবরাহ করে। ব্যাংকগুলি গ্রাহকরা সাধারণত এই সুবিধা বজায় রাখার জন্য কোনও ফি নেন না।

ডিমান্ড ডিপোজিটের উদাহরণ

জন এর সঞ্চয় ব্যাংক অ্যাকাউন্টে ১ লা আগস্ট পর্যন্ত ভারসাম্য রয়েছে। 100,000 15 ই আগস্ট, তিনি টার্ম বীমা পলিসির পরিপক্ক হিসাবে প্রাপ্ত অর্থ হিসাবে 200,000 ডলার পান। ২৫ শে আগস্ট, তিনি তার বাড়িটি সংস্কারের জন্য £ 200,000 ডলার প্রত্যাহার করে, যার ফলে তার সেভিংস ব্যাঙ্কের অ্যাকাউন্টের ভারসাম্য হ্রাস করে £ 100,000 এ পরিণত হয়।

ধরুন যে সুদের পরিমাণ 4% পি.এ. একটি দৈনিক পণ্য পদ্ধতিতে তার সঞ্চয়ী অ্যাকাউন্টে। সুদের গণনা নিম্নলিখিত:

- 1 ই আগস্ট থেকে 14 ই নভেম্বর পর্যন্ত তাকে 14 দিনের জন্য 100,000 ডলার সুদ দেওয়া হবে।

- 15 থেকে 25 তম পর্যন্ত, 10 দিনের জন্য সুদের গণনা £ 300,000 এ রয়েছে।

- বাকি ছয় দিনের জন্য, সুদের গণনা £ 50,000 এ রয়েছে

- সুতরাং, আগস্ট মাসের জন্য তিনি যে সুদে আয় করেন তা হবে 581 ডলার (গোল))

সুতরাং, প্রতিটি রুপী সেভিংস ব্যাঙ্কের অ্যাকাউন্টে রাখা সুদ অর্জন করে, যেমন এটি প্রতিদিনের পণ্য পদ্ধতিতে গণনা করা হয়। ফেব্রুয়ারিতে, দিনের সংখ্যা হয় 28 বা 29 দিন হবে।

সুবিধাদি

- সহজে প্রবেশযোগ্য: ডিমান্ড ডিপোজিটস যেমন অ্যাকাউন্ট চেক করা সর্বদা ব্যাঙ্কের গ্রাহককে বিভিন্ন উপায়ে যেমন এটিএম, অনলাইন ব্যাংকিং, ব্যাংক টেলার, চেক রাইটিং ইত্যাদির মাধ্যমে দ্রুত এবং সহজ অ্যাক্সেস সরবরাহ করে provide

- তরলতা: নামটি যেমন বোঝায়, আপনি যে কোনও সময় চাইলে প্রত্যাহারের জন্য অর্থ 'দাবি' করতে পারেন। সুতরাং, আপনার ব্যক্তিগত এবং ব্যবসায়ের যে কোনও ধরণের প্রয়োজনের জন্য তহবিলের তরলতা রয়েছে।

- অতিরিক্ত কোনও ফি নেই: এই জাতীয় অ্যাকাউন্ট থেকে প্রত্যাহারের কোনও প্রত্যাহারের চার্জ নেই।

অসুবিধা

- উচ্চ ফি এবং নিম্ন সুদ: তারা সর্বদা সময় আমানতের তুলনায় স্বল্প পরিমাণে সুদ দেয়। এছাড়াও, ব্যাংকগুলি কম তরল প্রকৃতির কারণে এই সুবিধাগুলি বজায় রাখতে ফি চার্জ মেয়াদী আমানতের সুবিধার তুলনায় সর্বদা উচ্চতর থাকে।

- নিম্ন মূলধন প্রশংসা: চাহিদা আমানতের উপর সুদ কখনও কখনও ঝুঁকিমুক্ত বিনিয়োগের চেয়ে কম হয় যেমন "ট্রেজারি বন্ড", যা বাজারের মূল্যস্ফীতির হারের তুলনায় কম মূলধন প্রশংসা বাড়ে। বাজারে আরও অনেক বিনিয়োগের সুযোগ রয়েছে যা একবার অনুসন্ধান করে দেখা যায়, আমানতের আমানতের চেয়ে উচ্চ হারে রিটার্ন দেয়।

আর্থিক বিবরণীতে ডিমান্ড ডিপোজিটস

আইএফআরএস 9 প্রকাশের প্রয়োজনীয়তা অনুসারে, ডিমান্ড ডিপোজিটগুলি মোড়িত ব্যয়ের আমানত হিসাবে দেখানো হয়। এগুলি বর্তমান অ্যাকাউন্ট এবং রাতারাতি এবিসি ব্যাংকের ব্যালেন্স শিট হিসাবে জমা হিসাবে শ্রেণীবদ্ধ করে। এই জাতীয় আমানতের উপর সুদের আয় কোনও ব্যাংক প্রতিষ্ঠানের সময়কালের জন্য লাভ ও লোকসানের বিবরণীতে নিট সুদের আয় হিসাবে দেখানো হয়। এই নেট সুদের আয় গ্রাহকদের কাছ থেকে ব্যাংকের নেওয়া ডিমান্ড ডিপোজিট এবং অন্যান্য আমানতের উপর Loণ এবং অগ্রিমের সুদের ব্যয়ের মোট সুদের আয় is

এটির জন্য শিল্প খাত বিভাজন, ভৌগলিক বিতরণ এবং এবিসি ব্যাংকের প্রকাশ নোটগুলিতে পণ্যের শ্রেণিবিন্যাসেরও প্রয়োজন। আমানতের আবাসিক এবং অনাবাসিক বিতরণও বার্ষিক প্রকাশে বাধ্যতামূলক।

উপসংহার

- যদিও বাণিজ্যিক ব্যাংকিং সিস্টেমের ব্যালান্সশিটে অবিচ্ছিন্নভাবে গুরুত্ব হ্রাস পাচ্ছে, তবুও এই জাতীয় আমানত তহবিলের একটি গুরুত্বপূর্ণ উত্স হিসাবে রয়ে গেছে। আসলে, 1990 এর দশকে ব্যক্তিগত মালিকানাধীন ডিমান্ড ডিপোজিটগুলি মোট আমানতের 30 শতাংশেরও বেশি সমান।

- বাণিজ্যিক ব্যাংকগুলিতে ডিমান্ড ডিপোজিটের সবচেয়ে গুরুত্বপূর্ণ দুটি সরবরাহকারী হ'ল গৃহস্থালি এবং অ-আর্থিক ব্যবসা। পরিবারের মোট ব্যক্তিগত চাহিদা ব্যালেন্সগুলির 35 শতাংশ মালিকানাধীন, যখন অ-আর্থিক ব্যবসায়ের মালিকানা আমেরিকা যুক্তরাষ্ট্রের 50 শতাংশের মালিকানাধীন।

- চাহিদা আমানতগুলি অন্য কোনও আমানত পণ্যগুলির তুলনায় উচ্চ তরলতার অফার করে offer এটি ব্যক্তি এবং ব্যবসায়ের জন্য নগদ অর্থের সহজলভ্য উত্স। ফেরতের হার কম হলেও এটি ঝুঁকিমুক্ত রিটার্ন দেয়।

- এছাড়াও আমরা এই বাজারে উপলব্ধ অন্যান্য বিদেশী বিনিয়োগ পণ্যগুলির সাথে তুলনা করি যখন এই আমানতগুলি রক্ষণাবেক্ষণ ও পরিচালনা করার জন্য ফি অনেক কম থাকে।