স্থগিত কর সম্পদ (অর্থ, গণনা) | শীর্ষ 7 উদাহরণ

স্থগিত কর সম্পদ কী?

একটি বিলম্বিত কর সম্পদ হ'ল সংস্থার একটি সম্পদ যা সাধারণত উত্থাপিত হয় যখন হয় হয় সংস্থাটির অতিরিক্ত পরিশোধ করা বা অগ্রিম শুল্ক দেওয়া হয়। এই জাতীয় করগুলি ব্যালেন্স শীটে একটি সম্পদ হিসাবে রেকর্ড করা হয় এবং অবশেষে সংস্থাকে ফেরত দেওয়া হয় বা ভবিষ্যতের করগুলি থেকে কেটে নেওয়া হয়।

বইয়ের লাভ এবং করযোগ্য মুনাফার মধ্যে সময়ের পার্থক্যের কারণে এগুলি তৈরি করা হয়। কারণ এমন কিছু আইটেম রয়েছে যা কর কেটে নেওয়ার মঞ্জুরিপ্রাপ্ত এবং অন্যান্য করযোগ্য মুনাফা থেকে কাটা হয় না।

স্থগিত কর সম্পদ উদাহরণ

নীচে দেওয়া উদাহরণগুলি সহ কয়েকটি কারণ আলোচনা করা যাক:

# 1 - ব্যবসায়িক ক্ষতি

এই কর সম্পদ তৈরি করা সবচেয়ে সহজ পদ্ধতি হ'ল ব্যবসায়টি যখন ক্ষতির সম্মুখীন হয়। কোম্পানির ক্ষয়ক্ষতি এগিয়ে নেওয়া যেতে পারে এবং পরবর্তী বছরের মুনাফার বিরুদ্ধে সেট করা যায়, এইভাবে করের দায় হ্রাস করা। অতএব, এই ধরনের ক্ষতি হ'ল সংস্থান বা স্থগিতিত ট্যাক্স সম্পদ কোম্পানির জন্য সুনির্দিষ্ট।

# 2 - অ্যাকাউন্টিং এবং ট্যাক্সের উদ্দেশ্যতে অবচয় পদ্ধতিতে পার্থক্য

অ্যাকাউন্টিং এবং করের উদ্দেশ্যে হ্রাসের জন্য ব্যবহৃত পদ্ধতিগুলির মধ্যে পার্থক্যের কারণে, এই কর সম্পদ তৈরি করা যেতে পারে। অবমূল্যায়নের দুটি পদ্ধতি রয়েছে - স্ট্রেট লাইন পদ্ধতি এবং ডাবল অবমূল্যায়ন পদ্ধতি। দ্বিগুণ অবমূল্যায়নের পদ্ধতিতে, অবচয়কে প্রাথমিক সময়কালে বেশি ব্যয় হয় এবং যদি এই পদ্ধতি অ্যাকাউন্টিংয়ের উদ্দেশ্যে ব্যবহার করা হয় যেখানে ট্যাক্সের জন্য একটি সরলরেখা পদ্ধতি ব্যবহার করা হয়, তবে সংস্থা তার বইগুলিতে প্রদর্শিত চেয়ে বেশি কর প্রদান করবে। সুতরাং, এটি ব্যালেন্স শীটে স্থগিত করের সম্পদ রেকর্ড করবে।

# 3 - অ্যাকাউন্টিং এবং ট্যাক্সের উদ্দেশ্যতে অবমূল্যায়নের হারের পার্থক্য

কেবল অবমূল্যায়ন পদ্ধতিই নয়, হ্রাসের হারও এই কর সম্পত্তির সংঘটিত হতে পারে। উদাহরণস্বরূপ, যদি 20% এর অবমূল্যায়ন হার করের উদ্দেশ্যে ব্যবহার করা হয় এবং অ্যাকাউন্টিংয়ের উদ্দেশ্যে 15% হার ব্যবহার করা হয়, তবে এটি আয়ের বিবরণীতে প্রকৃত কর এবং করের মধ্যে পার্থক্য তৈরি করবে। সুতরাং, সংস্থাটি ব্যালেন্স শীটে স্থগিত করের সম্পদ (ডিটিএ) রেকর্ড করবে।

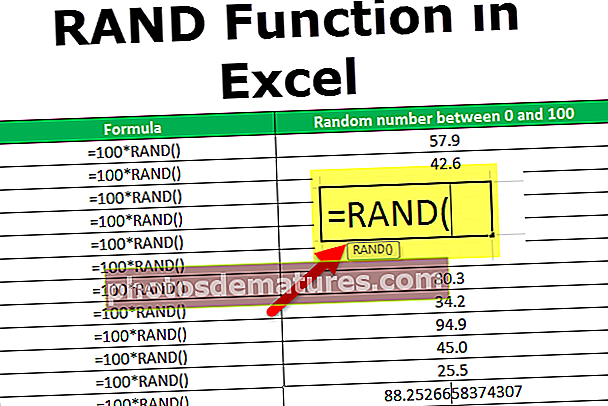

ধরুন, করযোগ্য আয় $ 5000 ডলার Thus সুতরাং এই হিসাবে, করের আয়ের বিবরণীতে 50 750 এবং কর কর্তৃপক্ষকে দেওয়া 1000 ডলার হবে। সুতরাং, হ্রাসের হারের পার্থক্যের কারণে (1000 - 750 = $ 250) এর একটি ডিটিএ হবে।

উপরোক্ত দুটি উদাহরণে, অর্থাত্ স্থগিত করের সম্পদ হ্রাসের কারণে উদ্ভূত হচ্ছে এবং এগিয়ে লোকসান বহন করছে। এই সম্পদটি কেবলমাত্র ভবিষ্যতে আয়ের ক্ষেত্রে বাস্তবায়িত করতে পারলে রেকর্ড করা হয়। সংস্থা ভবিষ্যতের আয়ের বিবরণী এবং ব্যালান্স শিটগুলির একটি প্রক্ষেপণ পরীক্ষা করে এবং প্রস্তুত করে। এবং যদি সংস্থাটি এটি ব্যবহার করা যেতে পারে বলে মনে করে তবে তা কেবলমাত্র ব্যালেন্স শীটে ডিটিএ-তে রেকর্ড করা হয়। যদি, একটি নির্দিষ্ট সময়কালে, সংস্থাটি মনে করে যে এই সম্পদ ভবিষ্যতে নিশ্চিতভাবে বাস্তবায়িত হতে পারে না, তবে এটি ব্যালান্স শিটে এ জাতীয় কোনও প্রবেশ বন্ধ করে দেবে।

# 4 - ব্যয়

করের বিবৃতিতে এবং ট্যাক্স কর্তৃপক্ষের কাছে স্বীকৃতি পাওয়ার আগে আয়ের বিবরণীতে ব্যয়কে স্বীকৃতি দেওয়া হলে মুলতুবি শুল্ক সম্পদও গঠন করতে পারে। উদাহরণস্বরূপ, কিছু আইনী ব্যয় ব্যয় হিসাবে বিবেচিত হয় না এবং এইভাবে ট্যাক্সের বিবৃতিতে অবিলম্বে ছাড় হয় না; তবে তাদের আয়ের বিবরণীতে ব্যয় হিসাবে দেখানো হয়েছে।

সুতরাং, আয়ের বিবৃতি জন্য

সুতরাং, ট্যাক্স বিবৃতি জন্য

আয়ের বিবরণী এবং করের বিবৃতি হিসাবে প্রদেয় করের মধ্যে পার্থক্য রয়েছে। সুতরাং, (1050 -900) = $ 150 এর একটি ডিটিএ রয়েছে, যা ব্যালেন্স শীটে প্রদর্শিত হবে।

# 5 - আয়

কখনও কখনও রাজস্ব শুল্কের উদ্দেশ্যে এক সময়ের মধ্যে এবং অ্যাকাউন্টিংয়ের উদ্দেশ্যে আলাদা সময়ে স্বীকৃত হয়। যদি অ্যাকাউন্টিংয়ের আগে রাজস্ব করের উদ্দেশ্যে স্বীকৃত হয় তবে সংস্থাটি এই জাতীয় উচ্চ আয়ের উপর কর প্রদান করবে এবং এইভাবে এই কর সম্পদ তৈরি করবে।

# 6 - ওয়্যারেন্টি

ওয়্যারেন্টি সর্বাধিক সাধারণ উদাহরণগুলির মধ্যে একটি।

আসুন আমরা বলি একটি বৈদ্যুতিক পণ্য সংস্থার আয় revenue 5 মিলিয়ন এবং এটির ব্যয় $ 3 মিলিয়ন, এইভাবে 2 মিলিয়ন ডলার লাভ profit যাইহোক, ব্যয়গুলি বিক্রয়কৃত সামগ্রীর ব্যয়, সাধারণ ব্যয় ইত্যাদির জন্য 2.5 মিলিয়ন ডলার এবং ভবিষ্যতের ওয়্যারেন্টি এবং রিটার্নের জন্য 2.5 মিলিয়ন ডলার হিসাবে দ্বিখণ্ডিত করা হয়।

কর কর্তৃপক্ষ ভবিষ্যতের ওয়্যারেন্টি এবং রিটার্নকে ব্যয় হিসাবে বিবেচনা করে না। কারণ এই ব্যয় ব্যয় করা হয়নি তবে কেবল হিসাবরক্ষণ করা হয়েছে। অতএব, ট্যাক্স গণনা করার সময় সংস্থাটি এ জাতীয় ব্যয় ছাড় করতে পারে না; সুতরাং, পাশাপাশি 0.5 মিলিয়ন ডলার ট্যাক্স প্রদান। অতএব, এই পরিমাণ ব্যালেন্স শিটে স্থগিত করের সম্পদের অংশ হবে।

# 7 - খারাপ tsণ

স্থগিত কর সম্পদের আরেকটি উদাহরণ খারাপ tণ। আসুন ধরে নেওয়া যাক যে কোনও সংস্থার একটি আর্থিক বছরের জন্য 10,000 ডলারের বইয়ের লাভ রয়েছে, যার মধ্যে bad 500 হিসাবে খারাপ debtণের বিধান রয়েছে। তবে, করের উদ্দেশ্যে, এই খারাপ debtণ এটি লেখা না হওয়া পর্যন্ত বিবেচনা করা হয় না। সুতরাং, কোম্পানিকে, 10,500 এর উপরে কর দিতে হবে এবং তাই এই কর সম্পদ তৈরি করতে হবে।

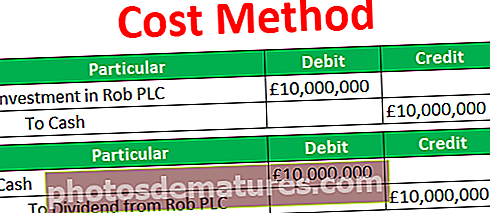

যদি করের হার 30% হয়, তবে সংস্থাটি তার বইতে 150 ডলারে একটি বিলম্বিত কর সম্পদ জার্নাল এন্ট্রি করবে।

উপসংহার

অ-বর্তমান সম্পদের উপর ব্যালেন্স শীট লাইন আইটেমে স্থগিত কর সম্পদগুলি, যখন রেকর্ড করা হয় যখনই সংস্থা আরও বেশি ট্যাক্স দেয়। এই সম্পত্তির অধীনে পরিমাণটি ভবিষ্যতের কর দায় হ্রাস করার জন্য ব্যবহৃত হয়। অনেকগুলি কারণে এটি হতে পারে কারণ অ্যাকাউন্টিং আয়ের বিবরণীর চেয়ে ট্যাক্স আয়ের বিবরণীতে কিছু নির্দিষ্ট আইটেম অনুমোদিত বা অনুমোদিত নয়। বইয়ের লাভ ও করের লাভের মুলতুবি করের হিসাবের পার্থক্য স্থগিত করের সম্পদের রেকর্ডিংয়ের দিকে পরিচালিত করতে পারে।

সংক্ষিপ্তসার হিসাবে: যখনই বইয়ের মুনাফা করযোগ্য মুনাফার চেয়ে কম হয় তখন এটি তৈরি করা হয়, যার ফলে সংস্থাটি এখন একটি উচ্চতর কর প্রদান করে এবং ভবিষ্যতে আরও কম কর দেয়।