বাজার ঝুঁকি প্রিমিয়াম (সংজ্ঞা, উদাহরণ) | আরপি কি হয় সিএপিএম?

মার্কেট রিস্ক প্রিমিয়াম কী?

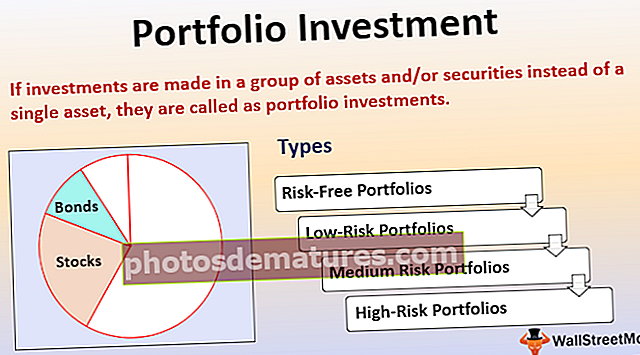

বাজার ঝুঁকি প্রিমিয়াম পোর্টফোলিওটিতে অতিরিক্ত ঝুঁকির কারণে পোর্টফোলিওর অতিরিক্ত রিটার্ন হ'ল; মূলত, বাজার ঝুঁকির প্রিমিয়াম হ'ল বিনিয়োগকারীরা ঝুঁকিমুক্ত সিকিওরিটির পরিবর্তে স্টক বা বন্ড বা একটি পোর্টফোলিওতে বিনিয়োগ করতে পারবেন তা নিশ্চিত করতে হবে the এই ধারণাটি সিএপিএম মডেলের উপর ভিত্তি করে তৈরি করা হয়েছে, যা ঝুঁকির সাথে সু-কার্যকরী বাজারে প্রয়োজনীয় ফেরতের মধ্যেকার সম্পর্ককে প্রশমিত করে।

সিএপিএম-র বাজার ঝুঁকি প্রিমিয়াম ব্যাখ্যা করা হয়েছে

- ইক্যুইটি সিএপিএম সূত্রের দাম =ঝুঁকিমুক্ত রিটার্নের বিটা + বিটা * (বাজারের ফেরতের হার - ঝুঁকিমুক্ত ফেরতের হার)

- এখানে, বাজারের ঝুঁকি প্রিমিয়াম সূত্র = বাজারের ফেরতের হার - ঝুঁকিমুক্ত ফেরতের হার।

বিনিয়োগ এবং ঝুঁকি মুক্ত হার থেকে প্রত্যাশিত রিটার্নের মধ্যে পার্থক্যকে বাজার ঝুঁকির প্রিমিয়াম বলা হয়।

এটি বোঝার জন্য প্রথমে আমাদের ফিরে যেতে হবে এবং একটি সাধারণ ধারণাটি দেখতে হবে। আমরা সকলেই জানি যে বৃহত্তর ঝুঁকির অর্থ বৃহত্তর রিটার্ন, তাই না? সুতরাং, বিনিয়োগকারীদের কাছে সেভার হওয়া থেকে মানসিক লাফিয়ে নেওয়া বিনিয়োগকারীদের কেন এটি সত্য হবে না? যখন কোনও ব্যক্তি ট্রেজারি বন্ডে পরিমাণ সঞ্চয় করে, তখন সে সর্বনিম্ন প্রত্যাশা আশা করে। তিনি আরও ঝুঁকি নিতে চান না, তাই তিনি সর্বনিম্ন হার পান। তবে কেউ যদি কোনও স্টকে বিনিয়োগ করতে প্রস্তুত হয়, তবে তিনি কি আরও বেশি প্রত্যাশা করবেন না? অন্তত তিনি তার অর্থ ট্রেজারি বন্ডে বিনিয়োগ করে কী পাবেন তার চেয়ে বেশি প্রত্যাশা করতেন!

এবং এটি এখানেই বাজার ঝুঁকি প্রিমিয়ামের ধারণাটি উপস্থিত হয়। প্রত্যাশিত প্রত্যাশিত হার এবং প্রত্যাবর্তনের সর্বনিম্ন হারের (যা একে ঝুঁকি মুক্ত হারও বলা হয়) পার্থক্যকে বাজার প্রিমিয়াম বলা হয়।

সূত্র

বাজার ঝুঁকির প্রিমিয়াম সূত্রটি সহজ, তবে আমাদের আলোচনার জন্য এমন উপাদান রয়েছে।

বাজার ঝুঁকি প্রিমিয়াম সূত্র = প্রত্যাশিত রিটার্ন - ঝুঁকিমুক্ত হার।

এখন, আসুন বাজারের ঝুঁকি প্রিমিয়াম সূত্রের প্রতিটি উপাদান নিয়ে আসুন এবং সেগুলি বিশ্লেষণ করুন।

প্রথমে প্রত্যাশিত প্রত্যাবর্তন সম্পর্কে ভাবা যাক। এই প্রত্যাশিত রিটার্ন পুরোপুরি নির্ভর করে কোনও বিনিয়োগকারী কীভাবে চিন্তা করে। এবং সে কী ধরণের বিনিয়োগ করে?

নিম্নলিখিত বিকল্পগুলি রয়েছে যা আমরা বিনিয়োগকারীদের দৃষ্টিকোণ থেকে বিবেচনা করতে পারি -

- ঝুঁকি-সহনশীল বিনিয়োগকারী: যদি বিনিয়োগকারীরা বাজারের খেলোয়াড় হয় এবং উত্থান-পতনগুলি বুঝতে পারে এবং তাদের যে কোনও ঝুঁকির মধ্যে দিয়ে যাওয়ার প্রয়োজন হয় তবে তা ঠিক আছে, তবে আমরা তাদেরকে ঝুঁকি-সহনশীল বিনিয়োগকারী বলব। ঝুঁকি-সহিষ্ণু বিনিয়োগকারীরা তাদের বিনিয়োগগুলি থেকে খুব বেশি আশা করবেন না এবং এইভাবে, ঝুঁকি-প্রতিরোধকারী বিনিয়োগকারীদের তুলনায় প্রিমিয়ামগুলি অনেক কম হবে।

- ঝুঁকি প্রতিরোধকারী বিনিয়োগকারীরা: এই বিনিয়োগকারীরা সাধারণত নতুন বিনিয়োগকারী এবং ঝুঁকিপূর্ণ বিনিয়োগে খুব বেশি বিনিয়োগ করেননি। তারা স্থায়ী আমানত বা সঞ্চয় ব্যাংক অ্যাকাউন্টে তাদের অর্থের বেশি সঞ্চয় করেছে। এবং বিনিয়োগের সম্ভাবনাগুলি নিয়ে চিন্তাভাবনা করার পরে তারা স্টকগুলিতে বিনিয়োগ শুরু করে। এবং এইভাবে, তারা ঝুঁকি-সহিষ্ণু বিনিয়োগকারীদের তুলনায় অনেক বেশি প্রত্যাশার প্রত্যাশা করে। সুতরাং, ঝুঁকি-প্রতিরোধকারী বিনিয়োগকারীদের ক্ষেত্রে প্রিমিয়ামটি বেশি।

এখন, প্রিমিয়ামটি বিনিয়োগকারীরা যে ধরণের বিনিয়োগের জন্য প্রস্তুত রয়েছে তার উপরও নির্ভর করে If যদি বিনিয়োগগুলি খুব ঝুঁকিপূর্ণ হয় তবে স্বাভাবিকভাবেই প্রত্যাশিত রিটার্ন কম ঝুঁকিপূর্ণ বিনিয়োগের চেয়ে অনেক বেশি হবে। এবং এইভাবে, প্রিমিয়ামটিও কম ঝুঁকিপূর্ণ বিনিয়োগের চেয়ে বেশি হবে।

প্রিমিয়াম গণনার সময় আমাদের এখানে আরও দুটি বিষয় বিবেচনা করতে হবে।

- প্রয়োজনীয় বাজার ঝুঁকি প্রিমিয়াম: বিনিয়োগকারীরা যে কোনও বিনিয়োগ থেকে ঝুঁকিমুক্ত হারের আশা করতে পারে এমন ন্যূনতম হারের মধ্যে পার্থক্য।

- Marketতিহাসিক বাজার ঝুঁকি প্রিমিয়াম: এটি নির্দিষ্ট বাজারের historicalতিহাসিক বাজারের হার, যেমন, এনওয়াইএসই (নিউ ইয়র্ক স্টক এক্সচেঞ্জ) এবং ঝুঁকিমুক্ত হারের মধ্যে পার্থক্য।

ব্যাখ্যা

- বাজার ঝুঁকির প্রিমিয়াম মডেল একটি প্রত্যাশা মডেল কারণ এর উভয় উপাদানই (প্রত্যাশিত প্রত্যাবর্তন এবং ঝুঁকি-মুক্ত হার) পরিবর্তনের সাপেক্ষে এবং অস্থির বাজার শক্তির উপর নির্ভরশীল))

- এটি ভালভাবে বুঝতে, আপনার কাছে প্রত্যাশিত রিটার্ন গণনার ভিত্তি থাকা দরকার যাতে বাজারের প্রিমিয়ামের চিত্রটি খুঁজে পাওয়া যায়। এবং আপনি যে ভিত্তিটি পছন্দ করেছেন তা প্রাসঙ্গিক এবং আপনার করা বিনিয়োগগুলির সাথে একত্রিত হওয়া উচিত।

- সাধারণ পরিস্থিতিতে, আপনাকে যা করতে হবে তা হ'ল basisতিহাসিক গড়গুলি আপনার ভিত্তি হিসাবে ব্যবহার করার জন্য। আপনি যদি এনওয়াইএসইতে বিনিয়োগ করেন এবং আপনি বাজার ঝুঁকির প্রিমিয়াম গণনা করতে চান তবে আপনাকে যা করতে হবে তা হ'ল যে স্টকগুলিতে আপনি বিনিয়োগ করার সিদ্ধান্ত নিয়েছেন তার অতীতের রেকর্ডগুলি খুঁজে বের করা এবং তারপরে গড়গুলি খুঁজে বের করুন। তারপরে আপনি একটি চিত্র পাবেন যা আপনি ব্যাংক করতে পারেন। এখানে একটি জিনিস আপনার মনে রাখা দরকার যে historicalতিহাসিক পরিসংখ্যানকে ভিত্তি হিসাবে গ্রহণ করে, আপনি আসলে ধরে নিচ্ছেন যে ভবিষ্যতটি ঠিক অতীতের মতো হবে, যা ত্রুটিযুক্ত হতে পারে।

সঠিক বাজার ঝুঁকির প্রিমিয়াম গণনা কী হবে, যা ত্রুটিযুক্ত হবে না এবং বর্তমান বাজারের অবস্থার সাথে একত্রিত হবে? আমাদের তখন রিয়েল মার্কেট প্রিমিয়ামের সন্ধান করা উচিত। এখানে রিয়েল মার্কেট রিস্ক প্রিমিয়াম সূত্র -

রিয়েল মার্কেট রিস্ক প্রিমিয়াম = (1 + নামমাত্র হার / 1 + মূল্যস্ফীতির হার) - 1

উদাহরণ বিভাগে, আমরা সমস্ত কিছু বিস্তারিতভাবে বুঝতে পারি।

অর্থনীতিবিদদের মতে, আপনি যদি decisionতিহাসিক পরিসংখ্যানগুলির ভিত্তিতে নিজের সিদ্ধান্তটি স্থির করতে চান তবে আপনার উচিত দীর্ঘমেয়াদী দৃষ্টিকোণের জন্য। প্রিমিয়ামটি%% ছাড়িয়ে যাওয়ার কারণে এটি প্রকৃত পরিসংখ্যানের বাইরে। এর অর্থ আপনি যদি দীর্ঘমেয়াদী দৃষ্টিকোণ গ্রহণ করেন তবে এটি আপনাকে গড় প্রিমিয়ামটি খুঁজে পেতে সহায়তা করবে যা প্রকৃতের তুলনায় আরও নিকটবর্তী হবে। উদাহরণস্বরূপ, যদি আমরা 1802 থেকে 2008 এর সময়কালে মার্কিন যুক্তরাষ্ট্রের গড় প্রিমিয়ামটি দেখি তবে আমরা দেখতে পাই যে গড় প্রিমিয়ামটি কেবলমাত্র 5.2%। এটি একটি বিষয় প্রমাণ করে। আপনি যদি কোনও বাজারে বিনিয়োগ করতে চান তবে ফিরে যান এবং ১০০ বছরেরও বেশি সময় বা যতটা পারেন তার জন্য historicalতিহাসিক চিত্রগুলি দেখুন এবং তারপরে আপনার প্রত্যাশিত প্রত্যাবর্তনের বিষয়ে সিদ্ধান্ত নিন।

উদাহরণ সহ গণনা

আসুন একটি সাধারণ সাথে শুরু করা যাক এবং এরপরে, আমরা জটিলগুলিতে যাব।

উদাহরণ # 1 (বাজার ঝুঁকি প্রিমিয়াম গণনা)

আসুন নীচের বিবরণগুলিতে একবার নজর দিন -

| শতাংশে | বিনিয়োগ ঘ | বিনিয়োগ ২ |

| প্রত্যাশিত ফেরত | 10% | 11% |

| ঝুঁকি মুক্ত হার | 4% | 4% |

এই উদাহরণে, আমাদের দুটি বিনিয়োগ রয়েছে এবং প্রত্যাশিত রিটার্ন এবং ঝুঁকিমুক্ত হারের জন্য আমাদেরও তথ্য সরবরাহ করা হয়েছে।

এখন, বাজারের ঝুঁকি প্রিমিয়াম গণনার দিকে নজর দেওয়া যাক

| শতাংশে | বিনিয়োগ ঘ | বিনিয়োগ ২ |

| প্রত্যাশিত ফেরত | 10% | 11% |

| (-) ঝুঁকি মুক্ত হার | 4% | 4% |

| প্রিমিয়াম | 6% | 7% |

এখন, বেশিরভাগ ক্ষেত্রে, আমাদের umpতিহাসিক পরিসংখ্যানগুলির উপর প্রত্যাশিত প্রত্যাশার উপর আমাদের অনুমানগুলি ভিত্তি করা দরকার। এর অর্থ বিনিয়োগকারীরা রিটার্ন হিসাবে যা কিছু প্রত্যাশা করে যা প্রিমিয়ামের হার নির্ধারণ করবে।

আসুন দ্বিতীয় উদাহরণটি দেখুন।

উদাহরণ # 2 (ইক্যুইটি রিস্ক প্রিমিয়াম গণনা)

বাজার ঝুঁকি প্রিমিয়াম এবং ইক্যুইটি ঝুঁকি প্রিমিয়াম স্কোপ এবং ধারণাগতভাবে পৃথক, তবে ইক্যুইটি ঝুঁকি প্রিমিয়াম উদাহরণ, সেই সাথে ইক্যুইটিও দেখুন যা এক ধরণের বিনিয়োগ হিসাবেও বিবেচিত হতে পারে।

| শতাংশে | বিনিয়োগ |

| বড় সংস্থা স্টক | 11.7% |

| মার্কিন ট্রেজারি বিল | 3.8% |

| মূল্যস্ফীতি | 3.1% |

এখন, ইক্যুইটি রিস্ক প্রিমিয়ামটি দেখে নেওয়া যাক। ইক্যুইটি রিস্ক প্রিমিয়ামটি নির্দিষ্ট ইক্যুইটি থেকে প্রত্যাশিত রিটার্ন এবং ঝুঁকিমুক্ত হারের মধ্যে পার্থক্য। এখানে বলা যাক যে বিনিয়োগকারীরা বড় কোম্পানির শেয়ার থেকে 11.7% উপার্জন আশা করেন এবং মার্কিন ট্রেজারি বিলের হার 3.8%।

তার অর্থ ইক্যুইটি রিস্ক প্রিমিয়াম নীচে থাকবে -

| শতাংশে | বিনিয়োগ |

| বড় সংস্থা স্টক | 11.7% |

| (-) মার্কিন ট্রেজারি বিল | 3.8% |

| ইক্যুইটি রিস্ক প্রিমিয়াম | 7.9% |

কিন্তু মুদ্রাস্ফীতি সম্পর্কে কি? মূল্যস্ফীতির হার নিয়ে আমরা কী করব? আমরা পরবর্তী রিয়েল বাজার ঝুঁকির প্রিমিয়াম উদাহরণে এটি দেখব।

উদাহরণ # 3 (রিয়েল মার্কেট রিস্ক প্রিমিয়াম গণনা)

| শতাংশে | বিনিয়োগ |

| বড় সংস্থা স্টক | 11.7% |

| মার্কিন ট্রেজারি বিল | 3.8% |

| মূল্যস্ফীতি | 3.1% |

এখন আমরা সকলেই জানি যে এটি প্রত্যাশা মডেল, এবং যখন আমাদের এটি গণনা করা দরকার তখন আমাদের একই বাজারে বা একই বিনিয়োগের জন্য historicalতিহাসিক পরিসংখ্যান নেওয়া দরকার যাতে প্রত্যাশিত প্রত্যাবর্তন হিসাবে কী কী উপলব্ধি করা যায় সে সম্পর্কে আমরা ধারণা পেতে পারি। বাস্তব প্রিমিয়ামের গুরুত্ব রয়েছে। আমরা মুদ্রাস্ফীতি বিবেচনা করব এবং তারপরে আসল প্রিমিয়াম গণনা করব।

এখানে আসল বাজার ঝুঁকি প্রিমিয়াম সূত্র-

(1 + নামমাত্র হার / 1 + মূল্যস্ফীতির হার) - 1

প্রথমত, আমাদের নামমাত্র হার গণনা করা দরকার, অর্থাত্, সাধারণ প্রিমিয়াম -

| শতাংশে | বিনিয়োগ |

| বড় সংস্থা স্টক | 11.7% |

| (-) মার্কিন ট্রেজারি বিল | 3.8% |

| প্রিমিয়াম | 7.9% |

এখন আমরা এই প্রিমিয়ামটি নামমাত্র হার হিসাবে নেব এবং আসল বাজার ঝুঁকির প্রিমিয়ামটি খুঁজে বের করব।

রিয়েল প্রিমিয়াম = (1 +0.079 / 1 + 0.031) - 1 = 0.0466 = 4.66%।

এটি দুটি নির্দিষ্ট কারণে কার্যকর -

- প্রথমত, রিয়েল মার্কেটের প্রিমিয়াম মুদ্রাস্ফীতি এবং বাস্তব-জীবন সম্পর্কিত তথ্যের দৃষ্টিকোণ থেকে আরও ব্যবহারিক।

- দ্বিতীয়ত, যখন প্রত্যাশিত রিটার্ন হিসাবে বিনিয়োগকারীরা 4.66% -6% এর মতো কিছু আশা করবেন তখন প্রত্যাশা ব্যর্থতার খুব কম বা কোনও সম্ভাবনা নেই।

বাজার ঝুঁকি প্রিমিয়াম ধারণার সীমাবদ্ধতা

এই ধারণাটি একটি প্রত্যাশা মডেল; সুতরাং, এটি বেশিরভাগ সময় সঠিক হতে পারে না। তবে আপনি যদি স্টকগুলিতে বিনিয়োগের কথা ভাবছেন (তবে এমন অনেকগুলি পন্থা রয়েছে যা থেকে আমরা এটি গণনা করতে পারি) ইক্যুইটি ঝুঁকি প্রিমিয়াম এটির চেয়ে অনেক বেশি ভাল ধারণা। এখন পর্যন্ত, আসুন আমরা এই ধারণার সীমাবদ্ধতাগুলি দেখি -

- এটি কোনও সঠিক মডেল নয় এবং গণনা বিনিয়োগকারীদের উপর নির্ভর করে। এর অর্থ অনেকগুলি ভেরিয়েবল এবং সঠিক গণনার খুব কম ভিত্তি।

- Marketতিহাসিক পরিসংখ্যানগুলি বিবেচনায় নিয়ে যখন বাজারের ঝুঁকির প্রিমিয়াম গণনা করা হয়, তখন ধারণা করা হয় ভবিষ্যতের অতীতের মতো হবে। তবে বেশিরভাগ ক্ষেত্রে, এটি সত্য নাও হতে পারে।

- এটি মুদ্রাস্ফীতির হার বিবেচনায় নেয় না। সুতরাং, আসল ঝুঁকি প্রিমিয়াম একটি আরও ভাল ধারণা যে একটি বাজারের প্রিমিয়াম।