অর্থায়ন অধিগ্রহণ | ব্যবসায়ের উদাহরণ সহ শীর্ষ 7 পদ্ধতি

অর্থায়ন অধিগ্রহণ অর্থ

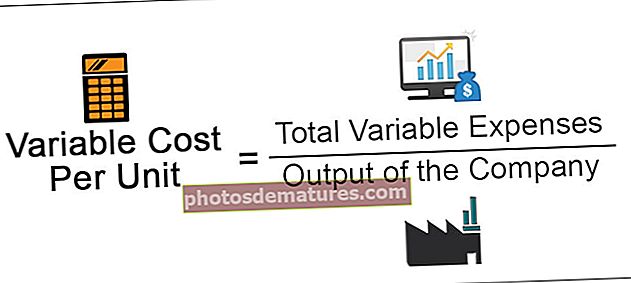

অধিগ্রহণের জন্য অর্থায়ন করা হচ্ছে অন্য যে কোনও সংস্থা কেনার পরিকল্পনা করে এমন একটি সংস্থা debtণ, ইক্যুইটি, পছন্দসই ইক্যুইটি বা উপলভ্য অনেক বিকল্প পদ্ধতির মধ্যে একটির মাধ্যমে তহবিল পাওয়ার চেষ্টা করে process এটি একটি জটিল কাজ এবং উপযুক্ত পরিকল্পনা প্রয়োজন। এটি কী জটিল করে তোলে তা হ'ল অন্যান্য ক্রয়ের মতো নয়, এমএন্ডএর অর্থায়নের কাঠামোর প্রচুর পরিমাণে অনুমতি এবং সংমিশ্রণ থাকতে পারে।

কিভাবে একটি ব্যবসায় অধিগ্রহণ অর্থায়ন?

আপনি ব্যবসায়ের অধিগ্রহণকে অর্থায়ন করতে পারেন এমন অনেকগুলি উপায় রয়েছে। জনপ্রিয় পদ্ধতি নীচে তালিকাভুক্ত করা হয়।

- # 1 - নগদ লেনদেন

- # 2 - স্টক অদলবদল

- # 3 - tণ অর্থায়ন cing

- # 4 - মেজানাইন tণ / পরিমাণের tণ

- # 5 - ইক্যুইটি বিনিয়োগ

- # 6 - বিক্রেতার টেক-ব্যাক anণ (ভিটিবি) বা বিক্রেতার অর্থায়ন

- # 7 - বেনিভেটেড বাইআউট: debtণ এবং ইক্যুইটির একটি অনন্য মিশ্রণ

বৃহত্তর অধিগ্রহণে দয়া করে নোট করুন, অর্থোপার্জন ব্যবসায়ের অধিগ্রহণ দুটি বা আরও বেশি পদ্ধতির সংমিশ্রণ হতে পারে।

# 1 - নগদ লেনদেন

অল নগদ চুক্তিতে লেনদেন সহজ। শেয়ার নগদ বিনিময় হয়। অল নগদ চুক্তির ক্ষেত্রে, মূল কোম্পানির ব্যালেন্সশিটের ইক্যুইটি অংশটি অপরিবর্তিত। অধিগ্রহণকারী সংস্থা লক্ষ্য সংস্থার চেয়ে অনেক বড় এবং এই পর্যায়ে নগদ মজুদ থাকে যখন এই ধরণের লেনদেন বেশিরভাগ ক্ষেত্রে হয়।

80 এর দশকের শেষদিকে, বৃহত্তর এমএন্ডএ ডিলের বেশিরভাগ সম্পূর্ণ নগদে প্রদান করা হয়েছিল। শেয়ারের পরিমাণ ছিল 2% এরও কম। কিন্তু এক দশক পরে, প্রবণতা পুরোপুরি বিপরীত। সমস্ত বড় ডিলের মূল্যের 50% এরও বেশি সম্পূর্ণ স্টক হিসাবে প্রদান করা হয়, যখন নগদ লেনদেন কেবল 15% থেকে 17% এ কেটে যায়।

এটি সম্পর্কিত পক্ষগুলির ভূমিকা পাল্টে দেওয়ার সাথে সাথে এই স্থানান্তরটি বেশ টেকটনিক ছিল। নগদ চুক্তিতে উভয় পক্ষের ভূমিকা স্পষ্টভাবে সংজ্ঞায়িত করা হয়েছিল এবং শেয়ারের জন্য অর্থের বিনিময়ে মালিকানার সরল স্থানান্তর চিত্রিত হয়েছিল। অল-নগদ লেনদেনের মূল লক্ষ্যটি হ'ল একবার গ্রাহক বিক্রেতার কাছে নগদ অর্থ প্রদান করলে এটি স্বয়ংক্রিয়ভাবে কোম্পানির সমস্ত ঝুঁকি অর্জন করে। তবে শেয়ার শেয়ারের বিনিময়ে, ঝুঁকিগুলি নতুন এবং সম্মিলিত সত্তায় মালিকানার অনুপাতে ভাগ করা হয়। যদিও নগদ লেনদেনের অনুপাত ব্যাপকহারে হ্রাস পেয়েছে, এটি পুরোপুরি অনর্থক হয়ে উঠেনি। উদাহরণস্বরূপ, গুগলের ক্লাউড সফটওয়্যার সংস্থা অ্যাপিজি সম্পর্কে খুব সাম্প্রতিক এক ঘোষণা, প্রায় 625 মিলিয়ন ডলার মূল্যের একটি চুক্তিতে। এটি প্রতিটি শেয়ারের জন্য প্রদান করা হচ্ছে। 17.40 এর সাথে একটি নগদ চুক্তি।

সূত্র: রয়টার্স.কম

অন্য একটি উদাহরণে, বায়ার মার্কিন বীজ সংস্থা মনসান্টোকে 128 ডলার শেয়ারের চুক্তি অর্জন করার পরিকল্পনা করেছেন যা ইতিহাসের বৃহত্তম নগদ চুক্তি হিসাবে বিবেচিত হচ্ছে।

# 2 - স্টক অদলবদল

যাদের স্টক সর্বজনীনভাবে লেনদেন করা হয় তাদের জন্য একটি খুব সাধারণ পদ্ধতি হ'ল টার্গেট কোম্পানির জন্য অধিগ্রহণকারীর স্টক বিনিময় করা। ব্যক্তিগত সংস্থাগুলির জন্য, এটি লক্ষ্যবস্তু বিকল্প যখন টার্গেটের মালিক সম্মিলিত সত্তার কিছু অংশ ধরে রাখতে চান। যদি টার্গেট কোম্পানির মালিক ক্রিয়াকলাপের সক্রিয় পরিচালনায় জড়িত থাকে এবং কোম্পানির সাফল্য তার দক্ষতার উপর নির্ভর করে, তবে শেয়ারের অদলবদল একটি মূল্যবান সরঞ্জাম।

বেসরকারী সংস্থাগুলির জন্য স্টক অদলবদলের ক্ষেত্রে স্টকের যথাযথ মূল্যায়ন অত্যন্ত গুরুত্বপূর্ণ। অভিজ্ঞ বণিক ব্যাংকাররা স্টকগুলিকে মূল্য দেওয়ার জন্য কয়েকটি পদ্ধতি অনুসরণ করে যেমন:

- 1) তুলনীয় সংস্থা বিশ্লেষণ

- 2) তুলনামূলক লেনদেন মূল্যায়ন বিশ্লেষণ

- 3) ডিসিএফ মূল্যায়ন

উত্স: কোরিআহরাল্ড.কম

# 3 - tণ অর্থায়ন cing

অর্থায়ন অধিগ্রহণের সবচেয়ে পছন্দসই উপায় হ'ল debtণ অর্থায়ন। নগদ অর্থ প্রদান করা অনেক সংস্থার উত্স নয় বা এটি এমন কিছু যা তাদের ব্যালান্স শিটগুলিতে অনুমতি দেয় না। এটি আরও বলা হয় যে debtণ একটি এমএন্ডএ বিডের অর্থায়নের সস্তারতম পদ্ধতি এবং এর বিভিন্ন ফর্ম রয়েছে।

সাধারণত, ব্যাংক অধিগ্রহণের জন্য তহবিল বিতরণ করার সময় লক্ষ্যমাত্রা সংস্থার প্রত্যাশিত নগদ প্রবাহ, তাদের দায়বদ্ধতা এবং তাদের লাভের মার্জিন পরীক্ষা করে। সুতরাং পূর্ব-প্রয়োজনীয়তা হিসাবে উভয় সংস্থার আর্থিক স্বাস্থ্য, টার্গেটের পাশাপাশি অর্জনকারীকে পুঙ্খানুপুঙ্খভাবে বিশ্লেষণ করা হয়।

অর্থায়ন করার আরেকটি পদ্ধতি হ'ল সম্পদ-ব্যাকড ফিনান্সিং যেখানে প্রস্তাবিত লক্ষ্য সংস্থার জামানতগুলির উপর ভিত্তি করে ব্যাংকগুলি অর্থ ndণ দেয়। এই জামানতগুলি স্থায়ী সম্পদ, ইনভেন্টরি, বৌদ্ধিক সম্পত্তি এবং গ্রহণযোগ্যগুলিকে বোঝায়।

ইক্যুইটির চেয়ে মূলধনের ব্যয় কম হওয়ায় tণ হ'ল ফিনান্সিং অধিগ্রহণের অন্যতম ফর্ম। এছাড়াও এটি করের সুবিধাও দেয়। এই debtsণগুলি বেশিরভাগ সিনিয়র debtণ বা রিভলবার debtণ, স্বল্প সুদের হারের সাথে আসে এবং কোয়ান্টামটি আরও নিয়ন্ত্রিত হয়। ফেরতের হার সাধারণত 4% -8% স্থির / ভাসমান কুপন হয় is অধীনস্থ debtণও রয়েছে, যেখানে ndণদাতারা বিতরণকৃত loanণের পরিমাণে আক্রমণাত্মক তবে তারা সুদের হারের চেয়ে বেশি ধার্য করে। কখনও কখনও জড়িত একটি ইক্যুইটি উপাদান আছে। এর জন্য কুপন রেট সাধারণত 8% থেকে 12% স্থির / ভাসমান হয়।

উত্স: Streetinsider.com

# 4 - মেজানাইন tণ / পরিমাণের tণ

মেজানাইন ফিনান্সিং capitalণ এবং ইক্যুইটি উভয়ের বৈশিষ্ট্য সহ মূলধনের একত্রিত ফর্ম। এটি প্রকৃতির অধস্তন debtণের অনুরূপ তবে ইক্যুইটিতে রূপান্তর করার বিকল্পের সাথে আসে। একটি শক্তিশালী ব্যালেন্স শীট এবং ধারাবাহিক লাভের সাথে লক্ষ্যযুক্ত সংস্থাগুলি মেজানাইন অর্থায়নের জন্য সবচেয়ে উপযুক্ত। এই সংস্থাগুলির একটি শক্তিশালী সম্পদ বেস নেই তবে ধারাবাহিক নগদ প্রবাহের গর্বিত। মেজানাইন debtণ বা আধা debtণ 12% থেকে 15% এর মধ্যে একটি নির্দিষ্ট কুপন বহন করে। এটি অধীনস্ত debtণের চেয়ে কিছুটা বেশি।

মেজানাইন অর্থায়নের আবেদন তার নমনীয়তার মধ্যে রয়েছে। এটি একটি দীর্ঘমেয়াদী মূলধন যা কর্পোরেট বৃদ্ধি এবং মূল্য তৈরির উত্সাহিত করার সম্ভাবনা রাখে।

# 5 - ইক্যুইটি বিনিয়োগ

আমরা জানি যে মূলধনের সর্বাধিক ব্যয়বহুল ফর্ম হ'ল অধিগ্রহণের অর্থায়নের ক্ষেত্রেও এটি একই রকম। ইক্যুইটি একটি প্রিমিয়ামে আসে কারণ এটি সর্বোচ্চ ঝুঁকি বহন করে। উচ্চ ব্যয় আসলে ঝুঁকি প্রিমিয়াম। সংস্থার সম্পদের কোনও দাবি না থাকার কারণে ঝুঁকি দেখা দেয়।

অধিগ্রহণকারীরা যারা অস্থিতিশীল শিল্পগুলিতে পরিচালিত সংস্থাগুলি লক্ষ্য করে এবং অস্থির নিখরচায় নগদ প্রবাহ থাকে তারা সাধারণত ইক্যুইটি ফিনান্সিংয়ের একটি বৃহত পরিমাণের বিকল্প বেছে নেয়। এছাড়াও, এই ফিনান্সিং আরও স্বাচ্ছন্দ্য দেয় কারণ পর্যায়ক্রমিক তফসিল প্রদানের প্রতিশ্রুতি নেই।

ইক্যুইটির সাথে অর্থায়ন অধিগ্রহণের একটি গুরুত্বপূর্ণ বৈশিষ্ট্য হ'ল মালিকানা ত্যাগ। ইক্যুইটি বিনিয়োগকারীরা কর্পোরেশন, উদ্যোগের পুঁজিবাদী, বেসরকারী ইক্যুইটি ইত্যাদি হতে পারে These এই বিনিয়োগকারীরা পরিচালনা পর্ষদে কিছু পরিমাণ মালিকানা বা প্রতিনিধিত্ব অনুমান করে।

উত্স: bizjournals.com

# 6 - বিক্রেতার টেক-ব্যাক anণ (ভিটিবি) বা বিক্রেতার অর্থায়ন

অর্থের সমস্ত উত্স বাহ্যিক নয়। কখনও কখনও অর্জনকারী লক্ষ্য সংস্থাগুলি থেকেও অর্থের সন্ধান করে। বাইরের মূলধন অর্জনে যখন অসুবিধার মুখোমুখি হন তখন ক্রেতা সাধারণত এটির কাছে আসে। বিক্রেতার অর্থায়নের কয়েকটি উপায় হ'ল নোট, আয়-আউট, বিলম্বিত অর্থ প্রদান, পরামর্শ চুক্তি ইত্যাদি these পরবর্তী তারিখে লেনদেন

এখানে বিক্রেতার টেক-ব্যাক loanণ সম্পর্কে আরও পড়ুন।

# 7 - বেনিভেটেড বাইআউট: debtণ এবং ইক্যুইটির একটি অনন্য মিশ্রণ

আমরা debtণ এবং ইক্যুইটি বিনিয়োগের বৈশিষ্ট্যগুলি বুঝতে পেরেছি, তবে চুক্তিটি কাঠামোর গঠনের অবশ্যই অন্যান্য রূপ রয়েছে। এমএন্ডএর সর্বাধিক জনপ্রিয় ফর্মগুলির মধ্যে একটি হল লিভারেজেড বাইআউট। প্রযুক্তিগতভাবে সংজ্ঞায়িত, এলবিও হ'ল পাবলিক / বেসরকারী সংস্থার ক্রয় বা orণ এবং ইক্যুইটির মিশ্রণ দ্বারা অর্থায়ন করা কোনও সংস্থার সম্পদ।

লিভারেজযুক্ত বায়আউটগুলি সাধারণ এমএন্ডএ ডিলের সাথে বেশ অনুরূপ, তবে, পরবর্তীকালে, এমন ধারণাও রয়েছে যে ক্রেতা ভবিষ্যতে লক্ষ্যটি লোড করে দেয়। কমবেশি এটি প্রতিকূল টেকওভারের অন্য রূপ। এটি অদক্ষ সংগঠনগুলিকে ট্র্যাকের দিকে ফিরিয়ে আনা এবং পরিচালনা এবং স্টেকহোল্ডারদের অবস্থান পুনরায় ক্যালিব্রেট করার একটি উপায়।

এই পরিস্থিতিতে equণ ইক্যুইটি অনুপাত 1.0x এর বেশি। এই ক্ষেত্রে debtণের উপাদান 50-80%। অধিগ্রহণকারী এবং টার্গেট কোম্পানির উভয় সম্পদই এই ধরণের ব্যবসায়ের ক্ষেত্রে সুরক্ষিত জামানত হিসাবে বিবেচিত হয়।

এই লেনদেনের সাথে জড়িত সংস্থাগুলি সাধারণত পরিপক্ক এবং ধারাবাহিক অপারেটিং নগদ প্রবাহ উত্পাদন করে। জেনিফার লিন্ডসির কথা অনুসারে তাঁর পুস্তিকা দ্য এন্টারপ্রেনিয়োরস গাইড বইতে, একটি সফল এলবিওর জন্য সেরা ফিট হ'ল শিল্প জীবনচক্রের বৃদ্ধির পর্যায়ে অন্যতম, বিশাল loansণের জন্য জামানত হিসাবে দুর্দান্ত সম্পদ ভিত্তি এবং বৈশিষ্ট্য থাকবে crème-de-la-crème ব্যবস্থাপনায়

এখন শক্তিশালী সম্পত্তির বেস থাকার অর্থ এই নয় যে নগদ প্রবাহ একটি পিছনের সিট নিতে পারে। এটি জরুরি যে টার্গেট সংস্থার ন্যূনতম মূলধনের প্রয়োজনীয়তা সহ একটি শক্তিশালী এবং ধারাবাহিক নগদ প্রবাহ রয়েছে। স্বল্প মূলধনের প্রয়োজনীয়তাটি শর্ত থেকে উদ্ভূত হয় যে ফলস্বরূপ debtণ দ্রুত পরিশোধ করা উচিত।

সফল এলবিওর সম্ভাবনা বাড়িয়ে তোলার অন্যান্য কয়েকটি কারণ হ'ল প্রভাবশালী বাজার অবস্থান এবং শক্তিশালী গ্রাহক বেস। সুতরাং এটি আপনি দেখেন না শুধুমাত্র আর্থিক সম্পর্কে!

এলবিওতে আরও পড়ুন -

- রেফারেন্সবসনেস.কম

- ভাগ্য.কম

- go4funding.com

আপনি যদি পেশাদারভাবে এলবিও মডেলিং শিখতে চান তবে আপনি 12+ ঘন্টা এলবিও মডেলিং কোর্সটি দেখতে চাইতে পারেন

এখন যে আমাদের এলবিও সম্পর্কে কিছু নির্দিষ্ট জ্ঞান রয়েছে, আসুন আমরা এর ব্যাকগ্রাউন্ড সম্পর্কে কিছুটা বের করি। এটি আমাদের বুঝতে সাহায্য করবে যে এটি কীভাবে বিদ্যমান এবং এটি আজ কতটা প্রাসঙ্গিক।

জাঙ্ক-বন্ড-ফিনান্সের উন্মত্ততার মধ্যে 1980 এর দশকের শেষের দিকে এলবিওগুলি বেড়ে যায়। এই বাইআউটগুলির বেশিরভাগই উচ্চ-ফলনের বন্ড বাজারে অর্থায়িত হয়েছিল এবং debtণটি বেশিরভাগ ক্ষেত্রে প্রকৃতির অনুমানমূলক ছিল। ১৯৮০ এর শেষ নাগাদ, জাঙ্ক বন্ডের বাজার ধসে পড়ে, অতিরিক্ত জল্পনা কল্পনা বন্ধ হয়ে যায় এবং এলবিওগুলি বাষ্প হারিয়েছিল। কঠোর নিয়ন্ত্রক ব্যবস্থা, কঠোর মূলধনের প্রয়োজনীয়তা বিধিগুলি অনুসরণ করার পরে কী কারণে বাণিজ্যিক ব্যাংকগুলি লেনদেনগুলির অর্থায়নে আগ্রহ হারিয়েছিল।

উত্স: econintersect.com

প্রাতিষ্ঠানিক বিনিয়োগকারীদের তহবিল সুরক্ষিত বেসরকারী ইক্যুইটি সংস্থাগুলির ক্রমবর্ধমান অংশগ্রহণের কারণে ২০০০-এর দশকের মাঝামাঝি সময়ে এলবিও ডিলের পরিমাণ বেড়েছে। উচ্চ-ফলনের জাঙ্ক বন্ড অর্থায়ন অর্থায়নের প্রধান উত্স হিসাবে লিভারেজযুক্ত loansণগুলি সিন্ডিকেটেড করার উপায় দেয়।

এলবিওগুলির পিছনে মূল ধারণাটি হ'ল সংস্থাগুলি তাদের অধিগ্রহণের জন্য গৃহীত debtণ অর্থের জন্য নিরবচ্ছিন্ন প্রবাহের ধারাবাহিক প্রবাহ উত্পাদন করতে বাধ্য করা। এটি মূলত অন্যান্য অলাভজনক উদ্যোগে নগদ প্রবাহকে ছড়িয়ে দেওয়া রোধ করার জন্য।

নীচের টেবিলটি ব্যাখ্যা করেছে যে বিগত তিন দশক ধরে বায়আউট লক্ষ্যমাত্রাগুলি আরও বেশি নগদ প্রবাহ অর্জন করেছে এবং তাদের অ-এলবিও প্রতিযোগীদের তুলনায় কম মূলধন ব্যয় ব্যয় করেছে।

উত্স: econintersect.com

প্রস এবং কনস একই মুদ্রার দুটি দিক এবং উভয় সহাবস্থান রয়েছে। সুতরাং এলবিওগুলিও তাদের ত্রুটিগুলির ভাগ নিয়ে আসে। ভারী debtণের বোঝা বায়আউট লক্ষ্যমাত্রার জন্য ডিফল্ট ঝুঁকিকে আরও বাড়িয়ে তোলে এবং অর্থনৈতিক চক্রের মন্দার জন্য আরও উন্মুক্ত হয়।

কে কেআর ২০০ 2007 সালে ৪০ বিলিয়ন ডলারে টিএক্সইউ কর্পোরেশন কিনেছিল। এটি ইতিহাসের বৃহত্তম এলবিও হিসাবে বিবেচিত হয়েছিল, তবে ২০১৩ সালের মধ্যে সংস্থাটি দেউলিয়া সুরক্ষার জন্য দায়ের করেছিল। পরবর্তীটির debtণের জন্য ৪০ বিলিয়ন ডলারের বেশি বোঝা ছিল এবং মার্কিন ইউটিলিটি খাতের জন্য শিল্পের প্রতিকূল পরিস্থিতি পরিস্থিতি আরও খারাপ করেছে। একটি ইভেন্ট অন্যটির দিকে পরিচালিত করেছিল এবং শেষ পর্যন্ত এবং দুর্ভাগ্যক্রমে, অবশ্যই, টিএক্সইউ কর্পোরেশন দেউলিয়া হওয়ার জন্য দায়ের করেছিল।

তবে এর অর্থ কি এল.পি.ও.গুলি মার্কিন কর্পোরেশনগুলি কালো তালিকাভুক্ত করেছে? "না"। 2016 সালের সেপ্টেম্বরে বন্ধ হওয়া ডেল-ইএমসি চুক্তিটি যথেষ্ট পরিমাণে স্পষ্ট ইঙ্গিত দেয় যে লিভারেজযুক্ত বায়আউটগুলি ফিরে এসেছে। এই চুক্তির প্রায় $ 60 বিলিয়ন ডলার অর্থায়নের দ্বি-তৃতীয়াংশের সাথে মূল্যবান। নবগঠিত সত্তা কি বিশাল debtণ স্তুপের জন্য পর্যাপ্ত নগদ প্রবাহ তৈরি করবে এবং চুক্তির জটিলতাগুলি পেরিয়ে যাওয়ার পথটি দেখার বিষয়।

উত্স: ft.com

নমনীয়তা এবং উপযুক্ততা গেমটির নাম

অধিগ্রহণের জন্য অর্থ সংগ্রহ বিভিন্ন রূপে সংগ্রহ করা যেতে পারে তবে সবচেয়ে গুরুত্বপূর্ণ বিষয়টি এটি কতটা অনুকূল এবং এটি চুক্তির প্রকৃতি এবং বৃহত্তর লক্ষ্যগুলির সাথে কতটা সুসংযুক্ত। পরিস্থিতির উপযুক্ততা অনুসারে ফিনান্সিং স্ট্রাকচার ডিজাইন করা সবচেয়ে গুরুত্বপূর্ণ। এছাড়াও, পরিস্থিতি অনুসারে মূলধন কাঠামোটি যথেষ্ট নমনীয় হওয়া উচিত।

নিঃসন্দেহে ityণ ইক্যুইটির চেয়ে সস্তা, তবে সুদের প্রয়োজনীয়তা কোনও সংস্থার নমনীয়তা হ্রাস করতে পারে। স্থিতিশীল নগদ প্রবাহের সাথে পরিপক্ক এবং কোনও পরিমাণ মূলধন ব্যয়ের প্রয়োজন নেই এমন সংস্থাগুলির জন্য প্রচুর পরিমাণে debtণ বেশি উপযুক্ত। যে সংস্থাগুলি দ্রুত প্রবৃদ্ধির দিকে নজর রাখছে, তাদের বৃদ্ধির জন্য বিশাল পরিমাণের মূলধন প্রয়োজন এবং অস্থির বাজারে প্রতিযোগিতা করা ইক্যুইটি মূলধনের জন্য আরও উপযুক্ত প্রার্থী। Debtণ এবং ইক্যুইটি বৃহত্তম পাই ভাগ করে নেওয়ার পাশাপাশি, অন্যান্য ফর্মগুলিও রয়েছে যা প্রতিটি চুক্তির স্বতন্ত্রতার কারণে তাদের অস্তিত্ব খুঁজে পায়।