মূলধন বাজার লাইন (সংজ্ঞা, সূত্র) | সিএমএল উদাহরণ সহ গণনা

মূলধন বাজার লাইন (সিএমএল) সংজ্ঞা

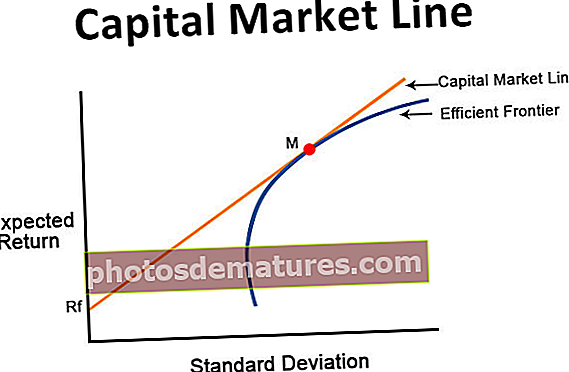

মূলধন মার্কেট লাইন হ'ল সমস্ত পোর্টফোলিওগুলির গ্রাফিকাল উপস্থাপনা যা ঝুঁকি এবং প্রত্যাবর্তনের সর্বোত্তমভাবে একত্রিত হয়। সিএমএল একটি তাত্ত্বিক ধারণা যা ঝুঁকিমুক্ত সম্পদ এবং বাজারের পোর্টফোলিওয়ের সর্বোত্তম সংমিশ্রণ দেয়। সিএমএল দক্ষতা সীমান্তের তুলনায় উচ্চতর যে অর্থে যে এটি ঝুঁকিহীন সম্পদের সাথে ঝুঁকিপূর্ণ সম্পদকে একত্রিত করে।

- মূলধন বাজারের লাইন (সিএমএল) এর opeাল হ'ল বাজারের পোর্টফোলিওর শার্প অনুপাত।

- দক্ষ সীমান্ত ঝুঁকিপূর্ণ সম্পদের সংমিশ্রণের প্রতিনিধিত্ব করে।

- আমরা যদি রিটার্নের ঝুঁকিমুক্ত হার থেকে একটি লাইন আঁকি, যা দক্ষ সীমান্তের কাছে স্পর্শকাতর, আমরা ক্যাপিটাল মার্কেট লাইন পাই। স্পর্শকাতরতার বিন্দু হল সবচেয়ে দক্ষ পোর্টফোলিও।

- সিএমএল আপ করা পোর্টফোলিওর ঝুঁকি বাড়িয়ে তুলবে, এবং নীচে নামলে ঝুঁকি হ্রাস পাবে। পরবর্তীকালে, প্রত্যাশার প্রত্যাশাও যথাক্রমে বৃদ্ধি বা হ্রাস পাবে।

সমস্ত বিনিয়োগকারীরা একই বাজারের পোর্টফোলিও বেছে নেবেন, নির্দিষ্ট সম্পদের মিশ্রণ এবং তাদের সাথে সম্পর্কিত ঝুঁকি নিয়ে।

মূলধন বাজার লাইন সূত্র

মূলধন মার্কেট লাইন (সিএমএল) সূত্রটি নীচে লেখা যেতে পারে:

কোথায়,

- পোর্টফোলিও প্রত্যাশিত রিটার্ন

- ঝুঁকি মুক্ত হার

- পোর্টফোলিওর স্ট্যান্ডার্ড বিচ্যুতি

- বাজারের প্রত্যাশিত রিটার্ন

- বাজারের স্ট্যান্ডার্ড বিচ্যুতি

এই সমীকরণে নম্বর প্লাগ করে আমরা যে কোনও স্তরের ঝুঁকির প্রত্যাশিত প্রত্যাশা পেতে পারি।

মূলধন বাজার লাইন উদাহরণ

আসুন একটি উদাহরণ দেখুন।

আপনি এই ক্যাপিটাল মার্কেট লাইন এক্সেল টেম্পলেটটি এখানে ডাউনলোড করতে পারেন - মূলধন বাজার লাইন এক্সেল টেম্পলেট

ধরুন যে বর্তমান ঝুঁকিমুক্ত হার 5%, এবং প্রত্যাশিত বাজারের রিটার্ন 18%। বাজারের পোর্টফোলিওর স্ট্যান্ডার্ড বিচ্যুতি 10%।

এখন বিভিন্ন স্ট্যান্ডার্ড বিচ্যুতি সহ দুটি পোর্টফোলিও নেওয়া যাক:

- পোর্টফোলিও এ = 5%

- পোর্টফোলিও বি = 15%

মূলধন বাজারের লাইন সূত্র ব্যবহার করে,

পোর্টফোলিও এর প্রত্যাশিত রিটার্নের গণনা A

- = 5% +5%* (18%-5%)/10%

- ER (A) = 11.5%

পোর্টফোলিও প্রত্যাশিত রিটার্ন গণনা বি

- = 5% +15% (18%-5%)/10%

- ER (B) = 24.5%

যখন আমরা পোর্টফোলিওটিতে ঝুঁকি বাড়িয়ে তুলি (মূলধন বাজারের লাইন ধরে এগিয়ে চলছি), প্রত্যাশিত রিটার্ন বৃদ্ধি পাবে। একই সত্য তদ্বিপরীত। তবে ঝুঁকির প্রতি ইউনিট অতিরিক্ত রিটার্ন, যা শার্প অনুপাত, একই থাকে। এর অর্থ হ'ল মূলধন বাজার লাইনটি একটি নির্দিষ্ট শার্প অনুপাতের জন্য সম্পদের বিভিন্ন সংমিশ্রণের প্রতিনিধিত্ব করে।

মূলধন বাজার তত্ত্ব

ক্যাপিটাল মার্কেট থিওরী অনেকগুলি গাণিতিক মডেল ব্যবহার করে সময়ের সাথে সাথে ক্যাপিটাল মার্কেটগুলির গতিবিধি ব্যাখ্যা করার চেষ্টা করে। ক্যাপিটাল মার্কেট থিওরির সর্বাধিক ব্যবহৃত মডেল হ'ল ক্যাপিটাল অ্যাসেট প্রাইসিং মডেল।

ক্যাপিটাল মার্কেট থিওরি বাজারে থাকা সম্পদের দাম নির্ধারণ করে। বিনিয়োগকারী বা বিনিয়োগ ব্যবস্থাপক যারা বাজারে ঝুঁকি এবং ভবিষ্যতের আয় পরিমাপের চেষ্টা করছেন তারা প্রায়শই এই তত্ত্বের অধীনে বেশ কয়েকটি মডেলকে নিয়োগ করেন।

মূলধন বাজার তত্ত্ব অনুমান

ক্যাপিটাল মার্কেট থিওরিতে কিছু অনুমান রয়েছে যা সিএমএলের ক্ষেত্রেও সত্য।

- ভগ্নহীন মার্কেটস - তত্ত্বটি ঘর্ষণহীন বাজারের অস্তিত্বকে ধরে নিয়েছে। এর অর্থ হ'ল এই জাতীয় লেনদেনের জন্য কোনও লেনদেনের ব্যয় বা শুল্ক প্রযোজ্য নয়। এটি ধরে নেওয়া হয় যে কোনও অতিরিক্ত ব্যয় ব্যয় না করে বিনিয়োগকারীরা সহজেই বাজারে লেনদেন করতে পারবেন।

- স্বল্প বিক্রয় সম্পর্কিত কোনও সীমা নেই - সংক্ষিপ্ত বিক্রয় হ'ল আপনি যখন সিকিউরিটিগুলি ধার করেন এবং সিকিওরিটির দাম কমার প্রত্যাশা নিয়ে সেগুলি বিক্রি করেন। মূলধন বাজারের তত্ত্ব অনুমান করে যে স্বল্প বিক্রয় থেকে প্রাপ্ত তহবিলের ব্যবহারের কোনও সীমা নেই।

- যুক্তিযুক্ত বিনিয়োগকারী - ক্যাপিটাল মার্কেট থিওরি ধরে নেয় যে বিনিয়োগকারীরা যুক্তিযুক্ত, এবং তারা ঝুঁকি-রিটার্ন মূল্যায়ন করার পরে সিদ্ধান্ত নেয়। এটি ধরে নেওয়া হয় যে বিনিয়োগকারীদের অবহিত করা হয়েছে এবং সাবধানতার সাথে বিশ্লেষণের পরে সিদ্ধান্ত নেওয়া।

- সমজাতীয় প্রত্যাশা - বিনিয়োগকারীদের তাদের পোর্টফোলিওতে ভবিষ্যতের রিটার্নের একই প্রত্যাশা রয়েছে। ভবিষ্যতের রিটার্ন গণনা করার জন্য পোর্টফোলিও মডেলের 3 টি বেসিক ইনপুট দেওয়া, সমস্ত বিনিয়োগকারী একই দক্ষ সীমান্তের সাথে উপস্থিত হবে। যেহেতু ঝুঁকিমুক্ত সম্পদ একই থাকে, তাই স্পর্শকাতর বিন্দু, যা বাজারের পোর্টফোলিও প্রতিনিধিত্ব করে, সমস্ত বিনিয়োগকারীদের সুস্পষ্ট পছন্দ হবে।

সীমাবদ্ধতা

- অনুমান - ক্যাপিটাল মার্কেট লাইনের ধারণার মধ্যে রয়েছে এমন কিছু অনুমান। তবে এই অনুমানগুলি প্রায়শই বাস্তব বিশ্বে লঙ্ঘিত হয়। উদাহরণস্বরূপ, বাজারগুলি ঘর্ষণহীন নয়। লেনদেনের সাথে জড়িত কিছু ব্যয় রয়েছে। এছাড়াও, বিনিয়োগকারীরা সাধারণত যৌক্তিক হয় না। তারা প্রায়শই সংবেদনগুলি এবং আবেগের ভিত্তিতে সিদ্ধান্ত নেয়।

- ঝুঁকি-মুক্ত হারে Bণ নেওয়া / .ণদান - তাত্ত্বিকভাবে, ধারণা করা হয় যে বিনিয়োগকারীরা ঝুঁকিমুক্ত হারে কোনও সীমা ছাড়াই orrowণ এবং leণ দিতে পারেন। তবে, বাস্তব বিশ্বে বিনিয়োগকারীরা সাধারণত যে হারে .ণ দিতে সক্ষম হন তার চেয়ে বেশি হারে orrowণ নেন। এটি কোনও লিভারেজযুক্ত পোর্টফোলিওর ঝুঁকি বা স্ট্যান্ডার্ড বিচ্যুতি বাড়িয়ে তোলে।

উপসংহার

মূলধন বাজার লাইন (সিএমএল) মূলধন বাজার তত্ত্বের পাশাপাশি মূলধন সম্পদ মূল্য মডেল থেকে তার ভিত্তি আঁকবে। এটি ঝুঁকিমুক্ত সম্পদের বিভিন্ন সংমিশ্রণের তাত্ত্বিক উপস্থাপনা এবং প্রদত্ত শার্প অনুপাতের জন্য বাজারের পোর্টফোলিও। আমরা যখন মূলধন বাজারের লাইন ধরে এগিয়ে যাব, পোর্টফোলিওতে ঝুঁকি বাড়বে এবং প্রত্যাশিত প্রত্যাবর্তনও ঘটে। আমরা যদি সিএমএল বরাবর সরে যাই তবে প্রত্যাশিত প্রত্যাবর্তনের মতো ঝুঁকি হ্রাস পাবে। এটি দক্ষ সীমান্তের চেয়ে উচ্চতর কারণ এফ কেবল ঝুঁকিপূর্ণ সম্পদ / বাজারের পোর্টফোলিও নিয়ে গঠিত। সিএমএল এই বাজারের পোর্টফোলিওটির সাথে এই বাজারের পোর্টফোলিও যুক্ত করে। আমরা কোনও সিএমএল সূত্রটি ব্যবহারের জন্য কোনও পোর্টফোলিওর স্ট্যান্ডার্ড বিচ্যুতি অনুসারে প্রত্যাশিত রিটার্ন খুঁজে পেতে পারি।

সিএমএলের জন্য অনুমান মূলধন বাজার তত্ত্বের অনুমানগুলির উপর ভিত্তি করে। তবে এই অনুমানগুলি প্রায়শই বাস্তব বিশ্বে সত্য ধারণ করে না। ক্যাপিটাল মার্কেট লাইনটি প্রায়শই বিশ্লেষকরা পোর্টফোলিওটিতে একটি নির্দিষ্ট পরিমাণের ঝুঁকি নেওয়ার প্রত্যাশা করে যে পরিমাণ প্রত্যাবর্তন প্রত্যাশা করে তা ব্যবহার করে।