একটি হেজ তহবিল কীভাবে কাজ করে? | ওয়ালস্ট্রিটমোজো

কিভাবে হেজ তহবিল কার্যকারিতা?

হেজ ফান্ড ওয়ার্ক হ'ল ফান্ড দ্বারা পরিচালিত প্রক্রিয়া যা বাজারে স্টক বা সিকিওরিটির চলাচল থেকে নিজেকে রক্ষা করতে এবং পুরো বাজেটের ঝুঁকি না নিয়ে খুব অল্প কার্যকরী মূলধনের উপর একটি লাভ অর্জনের জন্য।

হেজ ফান্ড ম্যানেজার বিভিন্ন বিনিয়োগকারী এবং প্রাতিষ্ঠানিক বিনিয়োগকারীদের কাছ থেকে অর্থ যোগাড় করে এবং আক্রমণাত্মক পোর্টফোলিওতে বিনিয়োগ করে যা এই জাতীয় কৌশলগুলির মাধ্যমে পরিচালিত হয় যা নির্দিষ্ট ফেরতের লক্ষ্য অর্জনে সহায়তা করে যা অর্থের বাজারে পরিবর্তন বা শেয়ারের দামের ওঠানামা নির্বিশেষে যে বিনিয়োগের কোনও ক্ষতি থেকে বাঁচায়।

একটি হেজ ফান্ড কি?

একটি হেজ তহবিল হ'ল একটি বিকল্প বেসরকারী বিনিয়োগ যান যা তার বিনিয়োগকারীদের জন্য সক্রিয় এবং বৃহত্তর আয় উপার্জনের জন্য ডাইভারসি এবং আগ্রাসী কৌশল ব্যবহার করে পুলড ফান্ডগুলি ব্যবহার করে।

- ধারণাটি একটি মিউচুয়াল তহবিলের সাথে বেশ অনুরূপ তবে হেজ ফান্ডগুলি তুলনামূলকভাবে কম নিয়ন্ত্রিত হয়, বিস্তৃত এবং আক্রমণাত্মক কৌশল ব্যবহার করতে পারে এবং রাজধানীতে বড় আয় করার লক্ষ্য রাখতে পারে।

- হেজ তহবিল খুব অল্প সংখ্যক খুব বড় বিনিয়োগকারীকে পরিবেশন করে। এই বিনিয়োগকারীরা সাধারণত খুব ধনী এবং পুরো পুঁজিতে লোকসানটি শোষণ করার জন্য খুব বড় ক্ষুধা থাকে। হেজ তহবিলগুলির বেশিরভাগেরই ন্যূনতম। 10 মিলিয়ন বিনিয়োগের জন্য প্রস্তুত বিনিয়োগকারীদের মঞ্জুরি দেওয়ার মানদণ্ড থাকে।

- তহবিলটি একটি হেজ ফান্ড ম্যানেজার দ্বারা পরিচালিত হয় যিনি তহবিলের বিনিয়োগের সিদ্ধান্ত এবং পরিচালনার জন্য দায়বদ্ধ। অনন্য বৈশিষ্ট্যটি হ'ল এই পরিচালককে অবশ্যই তহবিলের অন্যতম বৃহত বিনিয়োগকারী হতে হবে যা প্রাসঙ্গিক বিনিয়োগের সিদ্ধান্ত নেওয়ার সময় তাদেরকে সতর্ক করবে।

- 100 মিলিয়ন ডলারের বেশি নিয়ন্ত্রক সম্পদ আন্ডার ম্যানেজমেন্ট (এইউএম) সহ তহবিল মার্কিন সিকিওরিটিস এবং এক্সচেঞ্জ কমিশনে নিবন্ধিত হওয়া প্রয়োজন। তদ্ব্যতীত, হেজেড তহবিলগুলি 1934 সালের সিকিওরিটি এক্সচেঞ্জ আইনের অধীনে পর্যায়ক্রমিক প্রতিবেদন করার প্রয়োজন হয় না।

হেজ ফান্ডগুলিতে দরকারী লিঙ্কগুলি

- দেশ, অঞ্চল বা কৌশল দ্বারা হেজ তহবিলের তালিকা

- শীর্ষ 250 হেজ তহবিলের তালিকা (এইউএম দ্বারা)

শীর্ষ হেজ তহবিল

শীর্ষস্থানীয় কয়েকটি হেজেটের তহবিলগুলির নীচে তাদের সম্পদগুলি আন্ডার ম্যানেজমেন্ট (Q1’16) এর সাথে নীচে দেওয়া হয়েছে:

উত্স: অক্টাফিনান্স.কম

একটি হেজ তহবিলের সুবিধা

ডাউনসাইড সুরক্ষা

- হেজ ফান্ডগুলি হেজিং হ্রাসের কৌশলগুলি থেকে মুনাফা এবং মূলধনের পরিমাণ রক্ষা করার চেষ্টা করে।

- তারা বাজারের দাম হ্রাসের সুযোগ নিতে পারে: ‘স্বল্প বিক্রয়’ এর মাধ্যমে তারা সিকিউরিটিগুলি পরবর্তী তারিখে আবার কিনে দেওয়ার প্রতিশ্রুতি দিয়ে বিক্রি করবে

- প্রদত্ত ধরণের বাজার পরিস্থিতির জন্য উপযুক্ত ট্রেডিং কৌশলগুলি ব্যবহার করুন

- বিস্তৃত সম্পদ বৈচিত্র্যকরণ এবং সম্পদ বরাদ্দের সুবিধা অর্জন করুন ap

- অতএব, যেমন যদি কোনও পোর্টফোলিওর ফার্মাসিউটিকাল সংস্থাগুলির এবং অটোমোবাইল খাতের শেয়ার থাকে এবং সরকার যদি ফার্মাসিউটিক্যাল খাতকে কিছু সুবিধা দেয় তবে অটোমোবাইল খাতের উপর অতিরিক্ত শুল্ক আরোপ করে, তবে এই ক্ষেত্রে সুবিধাগুলি অটোমোবাইল খাতে সম্ভাব্য হ্রাসকে ছাড়িয়ে যেতে পারে।

পারফরম্যান্স ধারাবাহিকতা

- সাধারণত, পরিচালকদের তাদের বিনিয়োগের কৌশলগুলি বেছে নেওয়ার ক্ষেত্রে কোনও বিধিনিষেধ নেই এবং কোনও সম্পদ শ্রেণি বা উপকরণে বিনিয়োগ করার ক্ষমতা রাখে।

- তহবিল পরিচালকের ভূমিকা হ'ল মূলধন যথাসম্ভব সর্বাধিক করা এবং নির্দিষ্ট স্তরের মানদণ্ডকে পরাজিত না করা এবং সন্তুষ্ট থাকা।

- তাদের স্বতন্ত্র তহবিল এছাড়াও জড়িত যা এই ক্ষেত্রে একটি বুস্টার হিসাবে কাজ করা উচিত।

নিম্ন সম্পর্ক:

- অস্থির বাজারের পরিস্থিতিতে লাভ করার দক্ষতা তাদের এমন রিটার্ন উত্পন্ন করতে সজ্জিত করে যা সনাতন বিনিয়োগের সাথে সামান্য সম্পর্কযুক্ত।

- সুতরাং, এটি অপরিহার্য নয় যে বাজারটি যদি নিম্নমুখী দিকে চলে যায় তবে পোর্টফোলিওটি ক্ষতিগ্রস্থ হবে এবং বিপরীতভাবে।

হেজ তহবিলের পরিচালনা ফি এবং পারফরম্যান্স ফি

এই ফিগুলি হেজ ফান্ড পরিচালকদের তহবিলের পরিচালনার জন্য দেওয়া ক্ষতিপূরণ এবং জনপ্রিয়তাকে "দুই এবং বিশ" বিধি হিসাবে চিহ্নিত করা হয়। ‘দুই’ উপাদানটি মোট সম্পত্তির মূল্যের উপর ফ্ল্যাট 2% পরিচালন ফি চার্জ করতে বোঝায়। তহবিলের পরিচালনাকে নির্বিশেষে পরিচালন ফিগুলি তহবিল পরিচালকের কাছে প্রদান করা হয় এবং তহবিলের অপারেশনাল / নিয়মিত কাজের জন্য প্রয়োজনীয়। যেমন ম্যানেজমেন্টের অধীনে 1 বিলিয়ন ডলারের সম্পদ সহ একজন পরিচালক ম্যানেজমেন্ট ফি হিসাবে 20 মিলিয়ন ডলার আয় করেন। তহবিলের কার্যকারিতা সন্তোষজনক না হলে এটি 1.5% বা 1.75% এ নেমে যেতে পারে।

20% পারফরম্যান্স ফি প্রদান করা হয় একবার তহবিল ইতিবাচক রিটার্ন উত্পন্ন করে কর্মক্ষমতা একটি নির্দিষ্ট স্তরে পৌঁছায়। এই ফি সাধারণত বিনিয়োগের লাভের শতাংশ হিসাবে গণনা করা হয় প্রায়শই উপলব্ধি ও অবাস্তবহীন।

বলুন যে কোনও বিনিয়োগকারী একটি হেজ ফান্ডে 10 মিলিয়ন ডলারের শেয়ারের জন্য সাবস্ক্রাইব করে এবং ধরে নেওয়া যাক যে পরের বছর ধরে তহবিলের এনএভি (নেট অ্যাসেট ভ্যালু) 10% বৃদ্ধি করে বিনিয়োগকারীদের শেয়ারগুলি 11 মিলিয়ন ডলারে নিয়ে যায়। ১ মিলিয়ন ডলারের এই বৃদ্ধিতে, ২০% পারফরম্যান্স ফি (২০,০০০ ডলার) বিনিয়োগ তহবিলের পরিচালককে দেওয়া হবে, তহবিলের তহবিলের এনএভি হ্রাস করবে, বিনিয়োগকারীকে 8 ১০.৮ মিলিয়ন ডলারের শেয়ারের সাথে আট শতাংশ ফেরত দেবে ব্যয়গুলির আরও কোনও ছাড়

হেজ তহবিলের কাঠামো

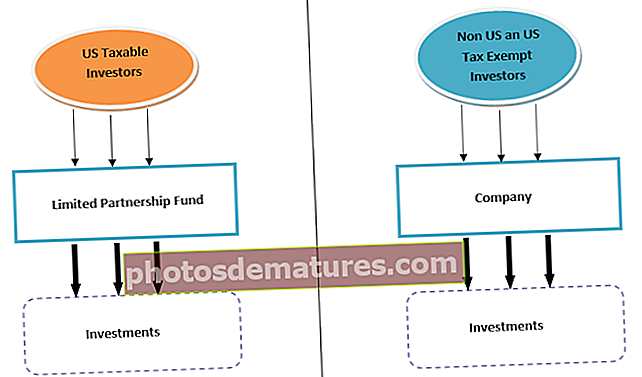

মাস্টার - ফিডার

একটি হেজ তহবিলের কাঠামোটি এটি পরিচালনার উপায় দেখায়। সর্বাধিক জনপ্রিয় কাঠামো হ'ল একটি মাস্টার-ফিডার যা সাধারণত মার্কিন করযোগ্য, মার্কিন কর-অব্যাহতি (গ্র্যাচুইটি তহবিল, পেনশন তহবিল) এবং নন-মার্কিন বিনিয়োগকারীদের উভয়কেই কেন্দ্রীয় যানবাহন থেকে সংগ্রহ করা তহবিল সংগ্রহ করতে ব্যবহৃত হয়। এটি একটি চিত্রের সাহায্যে প্রদর্শিত হতে পারে:

- মাস্টার-ফিডার কাঠামোর সর্বাধিক সাধারণ রূপ জড়িত এক অনশোর ফিডার এবং ওয়ান অফশোর ফিডার সহ একটি মাস্টার তহবিল (উপরের চিত্রের মতো)।

- বিনিয়োগকারীরা ফিডার তহবিলগুলিতে বিনিয়োগকারীদের খাওয়ানোর মূলধন দিয়ে শুরু করে যা ঘুরেফিরে সিকিউরিটি কেনার অনুরূপ মাস্টার ফান্ডে বিনিয়োগ করে যেহেতু এটি মাস্টার ফান্ডের "শেয়ারগুলি" ক্রয় করবে যা ঘুরেফিরে সমস্ত ট্রেডিং কার্যক্রম পরিচালনা করে।

- এই মাস্টার সংস্থাটি সাধারণত কেম্যান দ্বীপপুঞ্জ বা বারমুডা হিসাবে একটি কর-নিরপেক্ষ অফশোর এখতিয়ারে অন্তর্ভুক্ত থাকে। মাস্টার তহবিলে বিনিয়োগের মাধ্যমে, ফিডার তহবিলগুলি আনুপাতিক বিনিয়োগের উপর নির্ভর করে প্রো-রেটা ভিত্তিতে মুনাফায় অংশ নেয়।

- উদাহরণস্বরূপ, যদি ফিডার তহবিল এ এর অবদান $ 500 এবং ফিডার ফান্ড বি এর অবদান মোট মাস্টার তহবিল বিনিয়োগের জন্য 1000 ডলার হয় তবে তহবিল এ মাস্টার ফান্ডের এক তৃতীয়াংশ লাভ করবে, এবং তহবিল বি দুই তৃতীয়াংশ পাবে।

- মার্কিন করযোগ্য বিনিয়োগকারীরা ইউএস লিমিটেডের অংশীদারিত্বের ফিডার তহবিলে বিনিয়োগের সুযোগ নিয়ে থাকেন, যা সংযোজন করার সময় কিছু নির্দিষ্ট নির্বাচনের মাধ্যমে এই জাতীয় বিনিয়োগকারীদের জন্য কর কার্যকর হয়।

- নন-ইউ.এস. মার্কিন যুক্তরাষ্ট্রের কর বিনিয়োগকারীদের জন্য প্রযোজ্য মার্কিন ট্যাক্স রেগুলেটরি নেট এর মধ্যে সরাসরি আসতে না পারার জন্য মার্কিন কর ছাড়ের বিনিয়োগকারীরা পৃথক অফশোর ফিডার সংস্থার মাধ্যমে সাবস্ক্রাইব করে। ফিডার তহবিলের স্তরে ম্যানেজমেন্ট ফি এবং পারফরম্যান্স ফি নেওয়া হয়।

মাস্টার ফিডার তহবিল কাঠামোর বৈশিষ্ট্যগুলি নীচে দেওয়া হয়েছে:

- এর মধ্যে রয়েছে বিভিন্ন পোর্টফোলিওগুলিকে একীকরণে বৈচিত্র্যকরণের সুযোগ দেওয়া এবং এমনকি বাজারের অস্থির পরিস্থিতিতেও লাভের বড় সম্ভাবনা থাকা জড়িত।

- একীকরণ সাধারণত অপারেশনাল এবং লেনদেনের ব্যয় কম করে। যেমন কেবলমাত্র ঝুঁকি ব্যবস্থাপনার রিপোর্ট এবং বিশ্লেষণের একক সেটকে মাস্টার স্তরে গ্রহণ করা দরকার।

- একটি বৃহত্তর পোর্টফোলিওর অর্থনীতির অর্থনীতি থাকবে এবং প্রাইম ব্রোকার এবং অন্যান্য সংস্থাগুলি আরও প্রস্তাবিত শর্তাদি অর্জন করবে।

- এই ধরনের কাঠামো অত্যন্ত নমনীয় হতে পারে। এটি একটি একক কৌশল তহবিলের জন্য সমানভাবে নিযুক্ত করা যেতে পারে (যেমন একটি তহবিল কেবল ইক্যুইটিগুলিতে বিনিয়োগ করে উপার্জন বিবেচনা করবে) পাশাপাশি একাধিক বিনিয়োগ কৌশল নিয়োগকারী ছাতা কাঠামো (এমন তহবিল যা স্ব্যাপস, ডেরিভেটিভস এমনকি বেসরকারী প্লেসমেন্টগুলিতে আগ্রাসীভাবে বিনিয়োগ করবে)

- নমনীয়তা বিনিয়োগকারী পর্যায়েও সর্বাধিকীকরণ করা হয় যেহেতু বিভিন্ন শ্রেণীর বিনিয়োগকারীদের জন্য মাস্টার ফান্ড ক্যাটারিংয়ে একাধিক ফিডার ব্যবস্থা চালু করা যেতে পারে, যা বিভিন্ন মুদ্রা, সাবস্ক্রিপশন এবং ফি কাঠামো গ্রহণ করে।

- এই কাঠামোর প্রাথমিক অপূর্ণতা হ'ল অফশোরের তহবিলগুলি সাধারণত মার্কিন যুক্তরাষ্ট্রের লভ্যাংশের উপর হোল্ডিং ট্যাক্স সাপেক্ষে। হোল্ডহোল্ডিং ট্যাক্স হ'ল অনাবাসী বা কোনও দেশের আবাসিকদের দেওয়া অন্য যে কোনও আয়ের মালিকানাধীন সিকিওরিটিগুলির কাছ থেকে সুদ বা লভ্যাংশের উপর আরোপিত কর। মার্কিন যুক্তরাষ্ট্রে হোল্ডিং ট্যাক্স অন্যান্য দেশের সাথে চুক্তির ভিত্তিতে 30% বা তার চেয়ে কম হারে আরোপিত হয়, অন্যদিকে কানাডায় এটি 25% ফ্ল্যাট হারে আরোপিত হয়।

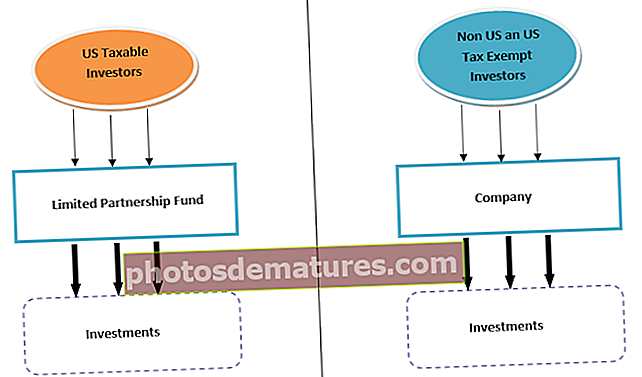

স্বতন্ত্র তহবিল

এই জাতীয় তহবিল নিজেই একটি পৃথক কাঠামো এবং একটি সাধারণ পদ্ধতির সাথে বিনিয়োগকারীদের জন্য সেট আপ করা হয়। চিত্রটি একটি চিত্রের সাহায্যে দেখানো যেতে পারে:

- নাম অনুসারে, এটি একটি পৃথক তহবিল যা গ্রাহকদের স্বতন্ত্র শ্রেণির চাহিদা পূরণ করে।

- তাদের নিজস্ব করের জন্য, মার্কিন যুক্তরাষ্ট্রে এবং কর-ছাড়ের বিনিয়োগকারীরা এমন একটি কাঠামোতে বিনিয়োগ করতে চাইতে পারে যা "ওপাক" এবং অন্যদিকে মার্কিন করযোগ্য বিনিয়োগকারীরা মার্কিন আয়করের জন্য "স্বচ্ছ" কাঠামোর পক্ষে অগ্রাধিকার পেতে পারে উদ্দেশ্য, সাধারণত সীমিত অংশীদারিত্ব।

- সুতরাং, হেজ তহবিল পরিচালকের দক্ষতার উপর নির্ভর করে এই জাতীয় কাঠামোটি পৃথকভাবে বা সমান্তরালে স্থাপন করা হবে।

- তহবিলগুলির সুবিধাগুলি বা ঘাটতিগুলি সমস্ত বিনিয়োগকারীরা বহন করে এবং এক্ষেত্রে ছড়িয়ে পড়ে না।

- অ্যাকাউন্টিং পদ্ধতিটিও এক্ষেত্রে সহজ, যেহেতু সমস্ত অ্যাকাউন্টিং একক স্তরে নিজেই করা হবে।

তহবিলের তহবিল

মাল্টি-ম্যানেজার বিনিয়োগ হিসাবে পরিচিত তহবিলের একটি তহবিল (এফ-ও-এফ) একটি বিনিয়োগ কৌশল যা একটি পৃথক তহবিল অন্যান্য ধরণের হেজ তহবিলগুলিতে বিনিয়োগ করে।

- এটির লক্ষ্য একক তহবিলের মোড়কে বিস্তৃত বিভিন্ন তহবিল বিভাগে বিনিয়োগের সাথে উপযুক্ত সম্পদ বরাদ্দ এবং বিস্তৃত বৈচিত্র্য অর্জন।

- এই জাতীয় বৈশিষ্ট্যগুলি ছোট বিনিয়োগকারীদের আকর্ষণ করে যারা সিকিওরিটিতে সরাসরি বিনিয়োগের তুলনায় কম ঝুঁকির সাথে আরও ভাল এক্সপোজার পেতে চায়।

- এই জাতীয় তহবিলে বিনিয়োগগুলি বিনিয়োগকারীদের পেশাদার আর্থিক পরিচালনার পরিষেবা দেয়।

- এই তহবিলগুলির বেশিরভাগকে তাদের তহবিল পরিচালকদের জন্য আনুষ্ঠানিক কারণে অধ্যবসায় প্রক্রিয়া প্রয়োজন। প্রয়োগ করা পরিচালকদের পটভূমি যাচাই করা হয় যা সিকিওরিটি শিল্পে পোর্টফোলিও হ্যান্ডলারের পটভূমি এবং শংসাপত্রগুলি নিশ্চিত করে।

- এই জাতীয় তহবিলগুলি বিনিয়োগকারীদের ব্যক্তিগত তহবিল বিনিয়োগে যাওয়ার চ্যালেঞ্জ গ্রহণের আগে পেশাদারভাবে পরিচালিত তহবিলগুলির একটি পরীক্ষার ক্ষেত্র সরবরাহ করে।

- এই কাঠামোর অপূর্ণতা হ'ল এটি একটি অপারেটিং ব্যয় বহন করে যা ইঙ্গিত দেয় যে বিনিয়োগকারীরা ইতিমধ্যে অন্তর্নিহিত তহবিলের ফিগুলিতে অন্তর্ভুক্ত এমন ব্যয়ের জন্য দ্বিগুণ প্রদান করে।

তহবিলের তহবিল গড় রিটার্নের বিনিময়ে বাজারের অস্থিরতার মধ্যে বৈচিত্র্য এবং কম এক্সপোজার সরবরাহ করে, তবে এই জাতীয় রিটার্নগুলি বিনিয়োগের ফি দ্বারা প্রভাবিত হতে পারে যা সাধারণত traditionalতিহ্যগত বিনিয়োগ তহবিলের তুলনায় বেশি।

ফি এবং ট্যাক্স প্রদানের জন্য অর্থ বরাদ্দের পরে, তহবিল বিনিয়োগের তহবিলের রিটার্নগুলি সাধারণত কোনও একক তহবিল ব্যবস্থাপক সরবরাহ করতে পারে এমন লাভের তুলনায় কম হতে পারে।

সাইড পকেট

একটি সাইড-পকেট তহবিল হেজ ফান্ডের মধ্যে একটি প্রক্রিয়া যার মাধ্যমে তহবিলের সমস্ত নিয়মিত সম্পদ থেকে নির্দিষ্ট সম্পদগুলি বিভাগীয় হয় যা তুলনামূলকভাবে বৈদ্যুতিন বা সরাসরি মূল্য দিতে অসুবিধা হয়।

- যখন কোনও বিনিয়োগকে পাশের পকেটের জন্য অন্তর্ভুক্ত হিসাবে বিবেচনা করা হয়, তহবিলের মূল পোর্টফোলিওটির তুলনায় এর মূল্য বিচ্ছিন্নভাবে গণনা করা হয়।

- যেহেতু পার্শ্ব-পকেটগুলি তরল বা কম তরল বিনিয়োগ রাখতে ব্যবহৃত হয়, তাই বিনিয়োগকারীরা তাদের খালাসের নিয়মিত অধিকার রাখে না এবং এটি কেবলমাত্র কিছু অপ্রত্যাশিত পরিস্থিতিতে যাদের পকেট প্রযোজ্য তা বিনিয়োগকারীদের সম্মতিতে করা যেতে পারে।

- বিনিয়োগ থেকে লাভ বা ক্ষতি কেবলমাত্র এই পক্ষের পকেটটি প্রতিষ্ঠিত হওয়ার সময় কেবলমাত্র সেই বিনিয়োগকারীদের জন্যই বরাদ্দ করা হয়েছিল এবং এই নতুন পকেটগুলিকে অন্তর্ভুক্ত করা হয়নি এমন তহবিলগুলিতে অংশ নেওয়া নতুন বিনিয়োগকারীদের নয়।

- ফান্ডগুলি সাধারণত ম্যানেজমেন্ট ফি গণনা এবং এনএভি রিপোর্ট করার উদ্দেশ্যে "ব্যয়বহুল" (ক্রয়ের মূল্য বা মান মূল্যায়ন) সাইড পকেট সম্পদ বহন করে। এটি তহবিল ব্যবস্থাপককে এই অন্তর্নিহিত যন্ত্রপাতিগুলির অস্পষ্ট মূল্যায়নের প্রচেষ্টা এড়াতে অনুমতি দেবে কারণ এই সিকিওরিটির মূল্য অগত্যা উপলব্ধ নাও হতে পারে। বেশিরভাগ ক্ষেত্রে, এ জাতীয় পার্শ্ব-পকেটগুলি ব্যক্তিগত বসানো are

- যেমন পার্শ্ব - তাত্ক্ষণিক তরলতা প্রয়োজন হলে মুক্তির সময় পকেটগুলি কার্যকর হতে পারে।

হেজ ফান্ডগুলিতে সাবস্ক্রিপশন, মোচন এবং লক-আপগুলি

সাবস্ক্রিপশনগুলি বিনিয়োগকারীদের দ্বারা তহবিলের মূলধন প্রবেশের বিষয়ে উল্লেখ করে এবং ক্ষতিপূরণগুলি বিনিয়োগকারীদের তহবিল থেকে মূলধনের বহির্গমনকে বোঝায়। হেজ তহবিলগুলির দৈনিক তরলতা থাকে না যেহেতু বিনিয়োগের ন্যূনতম প্রয়োজনীয়তা তুলনামূলকভাবে বড় এবং তাই এই জাতীয় সাবস্ক্রিপশন এবং ছাড়পত্র হয় মাসিক বা ত্রৈমাসিক হতে পারে। তহবিলের মেয়াদটি তহবিল ব্যবস্থাপক দ্বারা গৃহীত কৌশলগুলির সাথে সামঞ্জস্য হতে হবে। অন্তর্নিহিত বিনিয়োগের তরলতা তত বেশি সংখ্যক সাবস্ক্রিপশন / রিডিম্পশন হবে। 15 দিন থেকে 180 দিনের মধ্যে দিনগুলির সংখ্যাও নির্দিষ্ট করা হবে।

"লক আপ" এমন একটি ব্যবস্থা যার মাধ্যমে একটি সময় প্রতিশ্রুতি দেওয়া হয় যার মধ্যে বিনিয়োগকারী তার মূলধন অপসারণ করতে পারে না। কিছু তহবিলের জন্য দুই বছরের লক-ইন প্রতিশ্রুতি থাকা প্রয়োজন তবে সবচেয়ে সাধারণ লক-আপটি এক বছরের জন্য একটি অ্যাপ্লিকেশন। কিছু ক্ষেত্রে, এটি বিনিয়োগকারীকে পুরো সময়ের জন্য তহবিল তুলতে বাধা দেওয়ার "হার্ড লক" হতে পারে এবং অন্যান্য ক্ষেত্রে বিনিয়োগকরা পেনাল্টি প্রদানের পরে তার তহবিল খালাস করতে পারেন যা 2% -10% হতে পারে।

অন্যান্য নিবন্ধগুলি আপনাকে দরকারী মনে হতে পারে

- হেজ অনুপাত সূত্র

- হেজ ফান্ড জবস

- বিনিয়োগ ব্যাংক বনাম হেজ-তহবিল ব্যবস্থাপক

- ব্যক্তিগত ইক্যুইটি বনাম হেজ ফান্ডের পার্থক্য <