পুনরায় বিনিয়োগের ঝুঁকি (সংজ্ঞা, উদাহরণ) | বন্ড পুনরায় বিনিয়োগের ঝুঁকি পরিচালনা করুন

পুনরায় বিনিয়োগের ঝুঁকি কী?

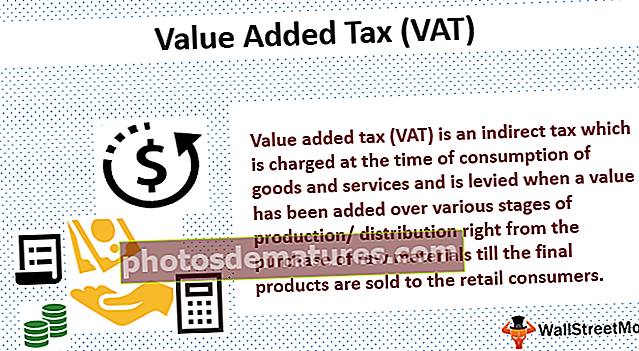

পুনরায় বিনিয়োগ ঝুঁকি এক প্রকার আর্থিক ঝুঁকি যা বন্ডের নগদ প্রবাহকে বন্ড কেনার সময় ধরে নেওয়া প্রত্যাশিত হারের চেয়ে কম হারে বিনিয়োগের সম্ভাবনার সাথে সম্পর্কিত। দীর্ঘ পরিপক্কতা এবং উচ্চ কুপন সহ বন্ডের জন্য পুনরায় বিনিয়োগ ঝুঁকি বেশি।

সুদের হারের ঝুঁকি থেকে এটি কীভাবে আলাদা?

প্রচলিত সুদের হারের পরিবর্তনের কারণে উদ্ভূত বন্ড বাজারের পরিসংখ্যানগুলিতে যে কোনও বিরূপ বা প্রতিকূল পরিবর্তনকে সম্মিলিতভাবে সুদের হারের ঝুঁকির মধ্যে গোষ্ঠীভুক্ত করা হয়। সুদের হারের ঝুঁকিতে পুনর্নবীকরণ ঝুঁকি এবং মূল্য ঝুঁকি রয়েছে। বন্ডের দামগুলি বাজারের সুদের হারের সাথে বিপরীতভাবে সম্পর্কিত। সুতরাং, যখন হার বৃদ্ধি, দাম হ্রাস। এটিকে প্রায়শই বন্ডের বাজারে দামের ঝুঁকি হিসাবে অভিহিত করা হয়।

বন্ড সিকিউরিটিজে পুনর্নবীকরণের ঝুঁকি

# 1 - কলযোগ্য বন্ডগুলিতে পুনরায় বিনিয়োগের ঝুঁকি

কলযোগ্য বন্ড হ'ল এক প্রকারের বন্ড যেখানে প্রবর্তক সংস্থা পরিপক্ক হওয়ার আগে যে কোনও সময় বন্ড খালাসের অধিকার সংরক্ষণ করে। কলযোগ্য বন্ডগুলি কলযোগ্যতার ফ্যাক্টরটির ক্ষতিপূরণ দিতে উচ্চ কুপন বহন করে। এই ধরনের বন্ড ইস্যুকারীরা সর্বদা ratesণ পুনঃতফসিলের যে কোনও সুযোগ হ্রাস করার ক্ষেত্রে বিনিয়োগকারীদের কম দামে অর্থ পুনরায় বিনিয়োগের দ্বিধায় ফেলে রাখার চেষ্টা করে থাকে, ফলে পুনরায় বিনিয়োগের ঝুঁকি বাড়ায়।

# 2 - পছন্দসই পছন্দসই স্টকের পুনরায় বিনিয়োগের ঝুঁকি

আদায়যোগ্য পছন্দসই স্টক হ'ল এক ধরণের স্টক যেখানে ইস্যুকারী নির্দিষ্ট দামে এটি আবার কিনতে পারে। খালাসের পরে, বিনিয়োগকারীকে ভাল ফেরতের জন্য পুনরায় বিনিয়োগের অর্থের বাকী রাখা হয় যা সুদের হার কমে গেলে খুব অনুকূল ধারণা নাও হতে পারে।

# 3 - জিরো-কুপন বন্ডগুলিতে পুনরায় বিনিয়োগের ঝুঁকি

এটি উপরের মত শূন্য-কুপন বন্ডগুলিতে উচ্চারিত হয় না। কুপন উপার্জনের অনুপস্থিতিতে বিনিয়োগকারীদের কেবল পরিপক্কতার পরিমাণ পুনর্বিন্যাসের সাথে মোকাবিলা করতে হবে।

পুন: বিনিয়োগ ঝুঁকি উদাহরণ

উদাহরণ # 1 - ট্রেজারি নোট এবং পুনরায় বিনিয়োগের ঝুঁকি

একজন বিনিয়োগকারী একটি 8 শতাংশ $ 100,000 ট্রেজারি নোট কিনে 6 শতাংশ কুপন (বার্ষিক 000 6000) দেয়। পরের আট বছরের সময়কালে হার কমে ৩ শতাংশে নেমে আসে। বিনিয়োগকারী 6 বছরের জন্য 6000 ডলার বার্ষিক কুপন এবং পরিপক্কতার জন্য মুখের মূল্য পান। এখন, কেউ জিজ্ঞাসা করতে পারেন, পুনর্বিন্যাসের ঝুঁকিটি কোথায়?

বিনিয়োগকারীরা ট্রেজারি নোট থেকে 3 শতাংশের প্রচলিত হারে প্রাপ্ত অর্থ বিনিয়োগের চেষ্টা করলে পুনরায় বিনিয়োগ ঝুঁকি প্রকাশিত হয়। তিনি আর বাৎসরিক percent শতাংশ ফেরতের অধিকারী নন।

উদাহরণ # 2 - কলযোগ্য বন্ড এবং পুনরায় বিনিয়োগের ঝুঁকি

এবিসি ইনক 1 বছরের কল সুরক্ষা সহ কলযোগ্য বন্ড জারি করেছে এবং একটি 7 শতাংশ কুপন দেয়। 1 বছর পরে, সুদের হার কমে 4 শতাংশ পৌঁছেছে। নিম্ন হারে এটির debtণ পুনঃতফসিল করার সুযোগের দিকে তাকিয়ে, এবিসি ইনক বন্ডটি ফেরত কল করার সিদ্ধান্ত নিয়েছে। ততক্ষণে বিনিয়োগকারীরা এক বছরের জন্য percent শতাংশ কুপন এবং অধ্যক্ষের সাথে সম্মত কল প্রিমিয়ামটি পেতেন। এই নগদ প্রবাহটি তখন বিনিয়োগকারীদের পুনর্ বিনিয়োগের ঝুঁকির সামনে ফেলে the শতাংশের পরিবর্তে চার শতাংশ পুনরায় বিনিয়োগ করা হবে।

পুনঃ বিনিয়োগের ঝুঁকিগুলির অসুবিধা

- প্রত্যাশিত ফলন প্রত্যাশিত হারের চেয়ে কম, যেমন YTM বা পরিপক্কতার ফলন।

- এই বিপদ থেকে কেউ সম্পূর্ণরূপে নিরাপদ নয়, কারণ এটি প্রতিটি বাজারে কার্যত সর্বত্রই রয়েছে।

- স্বল্প মেয়াদী বন্ডে বিনিয়োগের জন্য বিনিয়োগকারীরা প্রায়শই এই জাতীয় ঝুঁকির শিকার হন।

পুনঃ বিনিয়োগের ঝুঁকি পরিচালনা করা

- শূন্য-কুপন বন্ডে বিনিয়োগ - এগুলি পর্যায়ক্রমিক অর্থ প্রদানের প্রয়োজন হয় না, সুতরাং ঝুঁকি হ্রাস পাবে কারণ বিনিয়োগকারীদের কেবল পরিপক্কতার মূল্য বিনিয়োগ করতে হবে (এই ক্ষেত্রে মুখের মান)। এই বন্ডগুলি এর ফেসবুকের মূল্য ছাড়ের সাথে পরিশোধযোগ্য।

- অ-কলযোগ্য বন্ডগুলিতে বিনিয়োগ - এটি পরিপক্ক হওয়া অবধি চূড়ান্ত অর্থ প্রদানের বিলম্ব করে ঝুঁকি হ্রাস করতে সহায়তা করে এবং এটি ততক্ষণ কুপন উপার্জন অব্যাহত রাখে। বিনিয়োগকারীদের এখনও পরিপক্কতার ঝুঁকির মুখোমুখি হতে পারে।

- একটি বন্ড মই তৈরি - একটি বন্ড মই একটি বন্ডের একটি বিবিধ পোর্টফোলিও হিসাবে সংজ্ঞায়িত করা যেতে পারে যেখানে একটি সুরক্ষার ক্ষতি অন্যরকম লাভ দ্বারা অফসেট হতে পারে।

- বন্ডগুলি নির্বাচন করা যা বিনিয়োগকারীদের জন্য সম্মিলিত বিকল্প সরবরাহ করার বিধান রয়েছে, যেখানে বন্ড থেকে আগত অর্থ একই বন্ডে পুনরায় বিনিয়োগ করা হয়।

- অভিজ্ঞ তহবিল পরিচালকের নিয়োগ দেওয়া।

সীমাবদ্ধতা

পুনরায় বিনিয়োগের ঝুঁকির পরিমাণ নির্ধারণের জন্য কয়েকটি গবেষণা পরিচালিত হয়েছে যার মধ্যে ডিসক্রিট-টাইম মডেল এবং সাধারণ লাভের পদ্ধতিটি কিছুটা প্রাসঙ্গিকতা অর্জন করেছে তবে সুদের হারের ভবিষ্যতের দিকনির্দেশের ভবিষ্যদ্বাণী সর্বদা যেহেতু হবে সেগুলির কোনওই সঠিক অনুমান দিতে পারে না অনেকগুলি অনিশ্চিত কারণের উপর নির্ভরশীল।

উপসংহার

ভবিষ্যতের সমস্ত নগদ প্রবাহের বর্তমান মূল্য হিসাবে বন্ডের দামের এক গণনা ভবিষ্যতের সমস্ত নগদ প্রবাহটি ওয়াইটিএম বা প্রত্যাবর্তনের প্রত্যাশিত হারে পুনরায় বিনিয়োগ করা হয় এমন ধারণার উপর ভিত্তি করে। এমনকি বাজারদরের সামান্যতম পরিবর্তনও সেই গণনার উপর প্রভাব ফেলে এবং শেষ পর্যন্ত আমাদের আর্থিককে প্রভাবিত করে। সুচিন্তিত এবং গবেষণা করা বন্ডের পোর্টফোলিও গঠন কিছুটা হলেও ঝুঁকি হ্রাসে সহায়তা করে, তবে সম্পূর্ণ নির্মূলকরণ সম্ভব নয়।