ফ্যাক্টর মডেল (সংজ্ঞা, প্রকার) | ফিনান্সে ফ্যাক্টর মডেলগুলি কী কী?

ফ্যাক্টর মডেলগুলি কী কী?

ফ্যাক্টর মডেলগুলি এমন আর্থিক মডেল যা বাজারের ভারসাম্য নির্ধারণ এবং প্রত্যাবর্তনের প্রয়োজনীয় হার নির্ধারণের জন্য উপাদানগুলি (সামষ্টিক অর্থনৈতিক, মৌলিক এবং পরিসংখ্যান) অন্তর্ভুক্ত করে। এই জাতীয় মডেলগুলি রৈখিক মডেলের একক বা একাধিক ঝুঁকির কারণগুলির সাথে সুরক্ষার প্রত্যাবর্তনকে যুক্ত করে এবং আধুনিক পোর্টফোলিও তত্ত্বের বিকল্প হিসাবে ব্যবহার করা যেতে পারে।

নীচে ফ্যাক্টর মডেল সম্পর্কিত কিছু ফাংশন দেওয়া হল

- পোর্টফোলিওর অতিরিক্ত রিটার্নের সর্বোচ্চকরণ, অর্থাত্, আলফা (α) (এই নিবন্ধের পরবর্তী অংশে ডিল করা হবে);

- পোর্টফোলিওটির অস্থিরতা হ্রাস করা, অর্থাত্ পোর্টফোলিওটির বিটা (β);

- দৃ -়-নির্দিষ্ট ঝুঁকি বাতিল করার জন্য পর্যাপ্ত বৈচিত্র্য নিশ্চিত করুন।

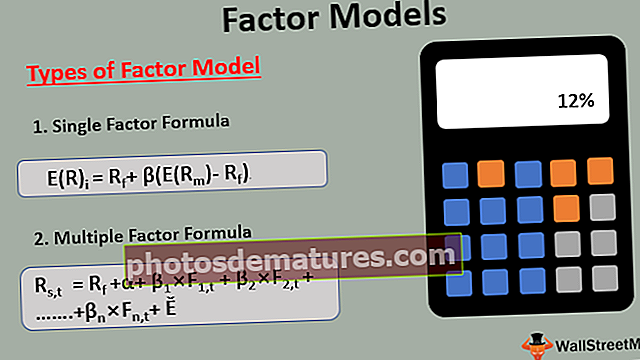

ফ্যাক্টর মডেল প্রকার

প্রাথমিকভাবে দুটি প্রকার রয়েছে -

- একক ফ্যাক্টর

- একাধিক ফ্যাক্টর

# 1 - একক ফ্যাক্টর মডেল

এই মডেলের সর্বাধিক প্রচলিত অ্যাপ্লিকেশন হ'ল ক্যাপিটাল অ্যাসেট প্রাইসিং মডেল (সিএপিএম)।

সিএপিএম হ'ল এমন একটি মডেল যা নিয়মিত পদ্ধতিতে ঝুঁকি এবং স্টকগুলির প্রত্যাশিত প্রত্যাবর্তনের মধ্যে সম্পর্ককে স্পষ্টভাবে যোগাযোগ করে। এটি ঝুঁকি পরিমাপের উপর ভিত্তি করে প্রয়োজনীয় রিটার্ন গণনা করে। এটি করতে এটি বিটা সহগ (β) নামক ঝুঁকিপূর্ণ গুণকের উপর নির্ভর করে।

আপনি এই ফ্যাক্টর মডেলগুলি এক্সেল টেম্পলেটটি এখানে ডাউনলোড করতে পারেন - ফ্যাক্টর মডেলস এক্সেল টেম্পলেটসূত্র / কাঠামো

ই (আর)i = আরচ+ β (ই (আরমি) - আরচ)কোথায় ই (আর)আমি বিনিয়োগের প্রত্যাশিত প্রত্যাবর্তন

- আরচ রিটার্নের ঝুঁকিমুক্ত হারের সংজ্ঞা হ'ল শূন্য ঝুঁকি নিয়ে রিটার্নের একটি তাত্ত্বিক হার।

- β বিনিয়োগের বিটা হ'ল সামগ্রিক বাজারের তুলনায় বিনিয়োগের অস্থিরতা উপস্থাপন করে

- ই (আরমি) বাজারের প্রত্যাশিত রিটার্ন।

- ই (আরমি) - আরচ বাজার ঝুঁকি প্রিমিয়াম হয়।

উদাহরণ

নিম্নলিখিত উদাহরণ বিবেচনা করুন:

একটি নির্দিষ্ট স্টকের বিটা ২. বাজারের রিটার্ন 8%, ঝুঁকিবিহীন হার 4%।

উপরের সূত্র অনুসারে প্রত্যাশিত রিটার্নটি হ'ল:

- প্রত্যাশিত প্রত্যাবর্তন ই (আর)i= 4+2(8-4)

- = 12%

সিএপিএম একটি সাধারণ মডেল এবং ফিনান্স শিল্পে সবচেয়ে বেশি ব্যবহৃত হয়। এটি মূলধনের ওজনের গড় মূল্য / ইক্যুইটির দামের গণনায় ব্যবহৃত হয়।

তবে এই মডেলটি কিছুটা অযৌক্তিক অনুমান যেমন যেমন 'ঝুঁকিপূর্ণ বিনিয়োগ, উচ্চতর প্রত্যাবর্তন' এর উপর ভিত্তি করে তৈরি হয় যা সমস্ত পরিস্থিতিতে দৃ true়ভাবে সত্য নাও হতে পারে, এমন একটি ধারণা যে historicalতিহাসিক তথ্য সঠিকভাবে সম্পদ / স্টকের ভবিষ্যতের কার্যকারিতা পূর্বাভাস দেয় ইত্যাদি

এবং, যদি সেখানে অনেকগুলি কারণ থাকে এবং কেবলমাত্র এক না যা ফেরতের হার নির্ধারণ করে? সুতরাং, আমরা আর্থিক মডেলগুলিতে এগিয়ে যাই এবং এই জাতীয় মডেলগুলি গভীরতার সাথে আলোচনা করি।

# 2 - একাধিক ফ্যাক্টর মডেল

একাধিক ফ্যাক্টর মডেলগুলি একক আর্থিক মডেলের সংযোজন। আরবিট্রেজ প্রাইসিং থিয়োরি এর অন্যতম প্রধান প্রয়োগ is

সূত্র / কাঠামো

আরs, t = আরচ + α + β1। চ1, টি +2। চ2, টি +3। চ3, টি+ …… .βএন। চএন, টি+কোথায় আরs, t সিকিউরিটি অফ টাইম টি এ রিটার্ন

- আরচ রিটার্কের ঝুঁকিমুক্ত হার

- α সুরক্ষার আলফা হ'ল আলফা হল ফ্যাক্টর মডেলটির ধ্রুবক শব্দ। এটি বেঞ্চমার্ক সূচকের ফেরতের তুলনায় বিনিয়োগের অতিরিক্ত রিটার্নের প্রতিনিধিত্ব করে। এটি সেই মূল্য যা বিনিয়োগ সূচককে ছাড়িয়ে যায়। আলফা যত বেশি, বিনিয়োগকারীদের পক্ষে এটি তত ভাল

- এফ1, টি, এফ2, টি, এফ3, টি কারণগুলি হ'ল- সাময়িক অর্থনৈতিক কারণ যেমন এক্সচেঞ্জ রেট, মুদ্রাস্ফীতি হার, বৈদেশিক প্রতিষ্ঠান বিনিয়োগকারী, জিডিপি ইত্যাদি মৌলিক কারণগুলি পি / ই অনুপাত, বাজার মূলধন ইত্যাদি

- β1, β2, β3ফ্যাক্টর লোডিং হয়। - ফ্যাক্টর লোডিংগুলি, যা উপাদান লোডিং হিসাবে পরিচিত, উপরে বর্ণিত উপাদানগুলির সহগ রয়েছে। উদাহরণস্বরূপ, বিটা গণনা বিনিয়োগকারীদের সেই পরিমাণকে বিশ্লেষণ করতে সহায়তা করে যার মাধ্যমে একটি স্টক বাজারে পরিবর্তনের সাথে সম্পর্কিত moves

- ই ত্রুটি শব্দটি উপস্থাপন করে - সমীকরণটিতে একটি ত্রুটি শব্দ রয়েছে যা গণনার আরও যথার্থতা দিতে ব্যবহৃত হয়। এটি কখনও কখনও সুরক্ষা সম্পর্কিত সংবাদ সংজ্ঞায়িত করতে ব্যবহার করা যেতে পারে যা বিনিয়োগকারীদের জন্য উপলব্ধ available

উদাহরণ

নিম্নলিখিত উদাহরণ বিবেচনা করুন:

রিস্ক-মুক্ত রিটার্নের হার 4% হিসাবে ধরে নিন।

উপরোক্ত উদাহরণ হিসাবে গণ্য হিসাবে রিটার্ন নিম্নরূপ:

- আর = আরচ +1। চ1, টি +2। চ2, টি +

- = 4% + 0.6(5) + 0.54(8)

- = 11.32%

সালিশ মূল্যের তত্ত্বটি আর্থিক মডেলের অন্যতম সাধারণ ধরণ, নিম্নলিখিত অনুমানের উপর ভিত্তি করে:

- সম্পত্তির আয় একটি লিনিয়ার ফ্যাক্টর মডেল দ্বারা বর্ণিত হতে পারে

- সম্পদ / দৃ -়-নির্দিষ্ট ঝুঁকি সম্ভবত বৈচিত্রের মাধ্যমে নির্মূল করা হবে।

- আর কোনও সালিশের সুযোগ নেই।

সুবিধাদি

এই মডেলটি পেশাদারদের অনুমতি দেয়

- ইক্যুইটি, স্থির আয় এবং অন্যান্য সম্পদ শ্রেণীর রিটার্নের ঝুঁকিপূর্ণ এক্সপোজারগুলি বুঝতে।

- নিশ্চিত করুন যে কোনও বিনিয়োগকারীর সামগ্রিক পোর্টফোলিও তার ঝুঁকি ক্ষুধা এবং প্রত্যাশার প্রত্যাশা পূরণ করে।

- পোর্টফোলিওগুলি তৈরি করুন যা কোনও নির্দিষ্ট সূচকের বৈশিষ্ট্য অনুসারে একটি সামঞ্জস্যপূর্ণ ফলাফল বা পুনরায় তৈরি করে।

- মূল্যায়নের জন্য ইক্যুইটি মূলধনের আনুমানিক ব্যয়

- ঝুঁকি এবং হেজ পরিচালনা করুন।

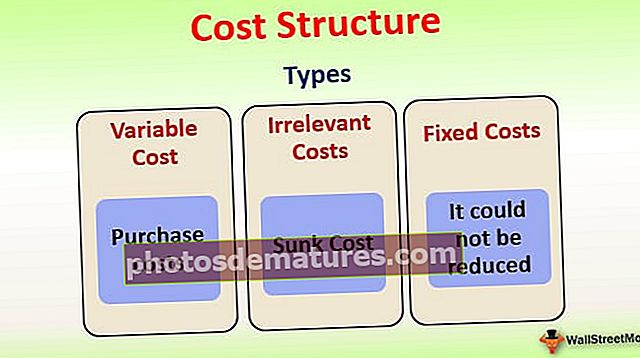

অসুবিধাগুলি / সীমাবদ্ধতা

- কোনও মডেলটিতে কতগুলি উপাদান অন্তর্ভুক্ত করা উচিত তা সিদ্ধান্ত নেওয়া শক্ত।

- কারণগুলির অর্থের ব্যাখ্যার বিষয়বস্তু।

- প্রশ্নগুলির একটি ভাল সেট নির্বাচন করা জটিল এবং বিভিন্ন গবেষক বিভিন্ন প্রশ্নের বিভিন্ন চয়ন করবেন।

- একটি ভুল তদন্ত জটিল ফলাফল হতে পারে।