পেটি ক্যাশ (অর্থ, উদাহরণ) | পেটি নগদ জন্য অ্যাকাউন্টিং

পেটি নগদ অর্থ

পেটি নগদ অর্থ হ'ল সংক্ষিপ্ত পরিমাণ যা কোম্পানির প্রতিদিন পরিচালনা করা হয় যেখানে চেক প্রদান করা অযৌক্তিক এবং সেই একই কাস্টোডিয়ানদের পরিচালনার জন্য কোম্পানির দ্বারা নিযুক্ত করা হয় এমন ছোট ব্যয়কে পরিশোধ করার উদ্দেশ্যে বরাদ্দ করা হয়।

প্রতিটি সংস্থার প্রতিদিনের ব্যয়ের জন্য নগদ প্রয়োজন। প্রতিটি ব্যয় একটি ব্যাংক চেক বা ব্যাংক স্থানান্তরের মাধ্যমে প্রদান করা যাবে না। ক্ষুদ্র ব্যয় শুধুমাত্র নগদ মাধ্যমে নিষ্পত্তি করা প্রয়োজন। একই সময়ে, স্ক্র্যাপ বিক্রয় ইত্যাদির মতো নগদ পরিমাণে কয়েকটি প্রাপ্তি নিষ্পত্তি করতে হবে need

প্রায় প্রতিটি প্রতিষ্ঠানে, ক্ষুদ্র নগদ অ্যাকাউন্টিং ফাংশনের একটি অবিচ্ছেদ্য অঙ্গ এবং বেশিরভাগই ব্যক্তিগত অ্যাকাউন্টগুলি দ্বারা যত্ন নেওয়া হয়।

পেটি ক্যাশ কীভাবে কাজ করে?

পেটি ক্যাশ হল সামান্য পরিমাণ নগদ যা ছোট দৈনিক ব্যয় ব্যবহারের জন্য অফিসে রাখা দরকার। সংস্থায় নগদ থাকা ব্যক্তিকে সাধারণত ক্যাশিয়ার বলা হয়। তার মাধ্যমে করা প্রতিটি নগদ লেনদেনের উপযুক্ত অ্যাকাউন্টিংয়ের জন্য একই ব্যক্তি দায়বদ্ধ। যে সমস্ত আয় এবং ব্যয় কার্যত ব্যাংকের মাধ্যমে নিষ্পত্তি করা সম্ভব নয়, নগদ ব্যতীত আর কিছুই নিষ্পত্তি করতে হবে না (একটি আধুনিক অর্থনীতিতে বাটার লেনদেন নেই)।

সাধারণত, নিম্নলিখিত ব্যয় নগদে প্রদান করা হয়;

- প্রতিদিন নাস্তা, কর্মীদের জন্য চা;

- কর্মচারীদের প্রতিদান - মাঝে মধ্যে ভ্রমণ, অন্যান্য প্রতিদান;

- ছোট ব্যাংকের চার্জ - ফ্র্যাঙ্কিং, নোটারি ইত্যাদি;

- দিওয়ালি বা অন্যান্য উত্সবগুলিতে ক্লায়েন্ট বা গ্রাহকদের শুভেচ্ছা বা মিষ্টি প্রেরণের জন্য;

নগদ নেওয়া যেতে পারে যে কয়েক আয়;

- স্ক্র্যাপ বিক্রয় - অসংগঠিত বিক্রেতাদের কাছে অল্প পরিমাণ।

- পুরাতন পত্রিকা বিক্রি ইত্যাদি

সাধারণত, কোনও সংস্থা তাদের পর্যায়ক্রমিক নগদ অর্থের অর্থ, যেমন, সাপ্তাহিক বা মাসিক এবং এটি অনুসারে নগদ ব্যয় নির্ধারণের জন্য সময়ে সময়ে ব্যাংক থেকে প্রত্যাহার করা যেতে পারে এমন একটি সীমা অনুমোদন করে। সংস্থার পরিচালনায় অনুমোদিত হিসাবে ক্যাশিয়ারের সাথে নগদ দখলের সীমা কোনও নির্দিষ্ট সময়ে অতিক্রম করতে হবে না। কোনও ব্যাংক থেকে প্রত্যাহারের সময়কালীনতা তাদের প্রয়োজন অনুযায়ী সংস্থা থেকে সংস্থায় পৃথক হতে পারে। একজন ছোট দোকানদার মাঝারি বা বড় আকারের সংস্থার চেয়ে আরও বেশি নগদ প্রয়োজন কারণ তাকে কেবল নগদে লেনদেনকারী অসংগঠিত খাতটির সাথে আরও বেশি ব্যবসায়ের প্রয়োজন।

নগদ মাধ্যমে সহজ লেনদেনের জন্য, তিন ব্যক্তি লেনদেনের অংশ: প্রস্তুতিকারী (ক্যাশিয়ার), অনুমোদক (উচ্চতর পরিচালন), এবং প্রাপ্ত (দাবিকৃত)।

পেটি ক্যাশ ফর্ম্যাট

প্রমাণের যথাযথ চিহ্নগুলি আমলে নেওয়ার পরে যদি তা নিষ্পত্তি না হয় তবে নগদ অর্থ প্রদানের বিষয়টি প্রমাণিত হতে পারে না। প্রক্রিয়াটিতে প্রমাণ রাখার জন্য একটি ক্ষুদ্র নগদ ভাউচার ফর্ম্যাট তৈরি করা হবে এবং অর্থ প্রদানের সময় নগদ গ্রহণকারী স্বাক্ষর করবেন। ভাউচারের একটি নমুনা নীচে রয়েছে;

ক্ষুদ্র নগদ বিন্যাসের একটি নমুনা নীচে রয়েছে -

উপরের ভাউচারে ভাউচার প্রস্তুতকারক, লেখক এবং রিসিভারের নাম রয়েছে কারণ তিনটি অর্থ প্রদানের প্রমাণের জন্য প্রয়োজনীয়।

পেটি ক্যাশ অ্যাকাউন্টিং কিভাবে করবেন?

# 1- সৃষ্টি

পেটি নগদ তহবিল ব্যাংক থেকে নগদ উত্তোলন এবং তহবিল রক্ষণাবেক্ষণকারী ব্যক্তির হাতে হস্তান্তর করে তৈরি করা হয়। একটি ছোট সংস্থায়, torণখেলাপীর কাছ থেকে প্রাপ্ত অর্থ (নগদ হিসাবে )ও নগদ অর্থের একটি অংশ হতে পারে

কন্ট্রা - পেটি ক্যাশ এ / সি ড। এক্সএক্সএক্সএক্স

ব্যাংক এ / সি এক্সএক্সএক্সএক্সএক্স

প্রাপ্তি - নগদ এ / সি ড। এক্সএক্সএক্সএক্স

দেনাদার এ / সি এক্সএক্সএক্সএক্সএক্স

# 2 - বিতরণ

প্রতিটি বিতরণ জার্নাল এন্ট্রির মাধ্যমে রেকর্ড করা হয় না কারণ সামান্য ব্যয় (যেমন, একটি ডাকটিকিট কেনা) এর জন্য খুব অল্প পরিমাণে বিতরণ হতে পারে, জার্নাল এন্ট্রির পরিবর্তে দিনের শেষে বা বিতরণকৃত মোট পরিমাণের জন্য নির্দিষ্ট সময়ের পরে পাস করা হয়।

অর্থ প্রদান - মোট বিতরণ (ব্যয়গুলি মাথার ভিত্তিতে) এ / সি ড। এক্সএক্সএক্স

পেটি ক্যাশ এ / সি এক্সএক্সএক্সএক্স

বিবরণীতে নগদ অর্থ প্রদানের মোট বিরতি থাকবে।

#3 – পুনরায় পূরণ

নগদ ব্যালেন্স যদি খুব কম হয়ে যায় তবে তা চেকের মাধ্যমে পুনরায় পূরণ করা হবে।

কন্ট্রা - পেটি ক্যাশ এ / সি ডক্টর এক্সএক্সএক্সএক্স

ব্যাংক এ / সি এক্সএক্সএক্সএক্সএক্স

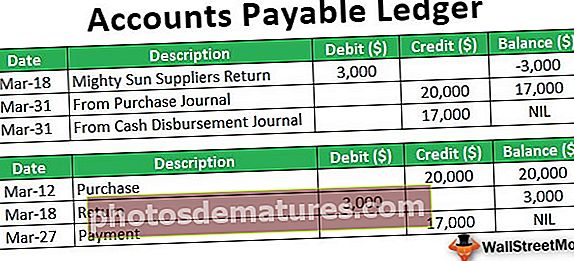

পেটি ক্যাশ অ্যাকাউন্টিংয়ের উদাহরণ

: এক্সওয়াইজেড এলএলপি 1 এপ্রিল ২০১ 2016 তারিখে ,000 15,000 / - এর নগদ তহবিল তৈরি করে April এপ্রিল ২০১ 2016 চলাকালীন নগদ তহবিল থেকে নিম্নলিখিত বিতরণ করা হয়েছিল:

চা এবং নাস্তা 1,256 / -

টোল ট্যাক্স 2,450 / -

মুদ্রণ ও ডাক 1,550 / -

ভাড়া ২,৩০০ / -

পরিষ্কার করা এবং ধূলোপাতে 1,000 / -

অফিস সরবরাহ ২,৮০০ / -

উপরের লেনদেনের জন্য জার্নাল এন্ট্রি পাস করুন।

সমাধান:

1 পেটি নগদ 15,000

নগদ 15,000 এ

(পেটি নগদ তহবিল তৈরি করা বা নগদ তহবিলের জন্য ব্যাংক থেকে অর্থ উত্তোলন হওয়া)

- চা এবং স্ন্যাক্স 1,256

টোল ট্যাক্স 2,450

মুদ্রণ ও ডাক 1,550

ভাড়ায় 2,300

ক্লিনিং এবং ডাস্টিং 1000

অফিস সরবরাহ 2,800

পেটি ক্যাশ এ / সি 11,356 এ

(ক্ষুদ্র নগদ তহবিল থেকে বিতরণ করা হচ্ছে)

পেটি ক্যাশ রসিদগুলির জন্য জার্নাল এন্ট্রি:

পেটি ক্যাশ এ / সি ডাঃ এক্সএক্সএক্স

স্ক্র্যাপ বা নিউজ পেপারস এক্সএক্সএক্স বিক্রি করতে Sale

(স্ক্র্যাপ / নিউজ পেপার বিক্রিতে নগদ প্রাপ্তি হওয়া)

পেটি ক্যাশ ব্যালেন্স কীভাবে পূরণ করতে হয়?

ক্ষুদ্র নগদ ভারসাম্য সময়ে সময়ে আরও নগদ ব্যয় সামঞ্জস্য করতে হবে। তবে পুনরায় পরিশোধের পদ্ধতিটি সর্বাধিক উল্লেখযোগ্য এবং ক্যাশিয়ার এবং তার লেখকের উপর নির্ভর করে। এটিতে শীর্ষস্থানীয় পরিচালনার নির্দেশ থাকতে পারে, তবে এই জাতীয় নির্দেশিকার অভাবে ক্যাশিয়ার তার সুবিধার্থে তার নগদ ব্যালান্সটি পুনরায় পূরণ করুন। কয়েকটি পদ্ধতি রয়েছে যা পরিচালনা বা অনুমোদককে এক বা দুটি উপায়ে সহায়তা করতে পারে;

# 1 - পেটি ক্যাশ ফ্ল্যাট আপ

কোনও সংস্থা যখন কোনও সংস্থা যেমন নগদ হিসাবে স্থির ভাসা পরিচালনা করতে অনুশীলন করে তখন নগদ কোনও স্তরের নীচে পড়ে না হওয়া উচিত এবং শীর্ষে থাকা পরিমাণটি সর্বদা একই থাকে। নগদটি স্কেলের নীচের প্রান্তটি স্পর্শ করার মুহুর্তে, ক্যাশিয়ার ট্রিগার করে এবং ব্যাংক থেকে প্রত্যাহারের জন্য অনুরোধ জানাবে। উদাহরণস্বরূপ, যদি ভাসমান স্তরটি $ 20,000 / - এবং $ 14,000 / - ব্যয় করা হয়, নগদ ব্যালেন্সটি $ 6,000 / - এবং $ 20,000 / - এর স্তরে ফিরে ভাসমান ভারসাম্যের প্রয়োজন। এখানে ,000 6,000 / - একটি নিম্ন প্রান্ত, এবং প্রত্যাহারের পরিমাণ সর্বদা কেবল 14,000 / - ডলার হবে।

এই অনুশীলনটি কর্তৃপক্ষের কাছে পরবর্তী শীর্ষ-আপকে অনুরোধ করার জন্য একটি ভিত্তি হিসাবে সর্বশেষ টপ-আপের পরে সমস্ত অর্থ প্রদানের রেকর্ড করে। এই পদ্ধতির ব্যবহার স্বাক্ষরকারীদের ব্যাংক থেকে আরও নগদ উত্তোলনের আগে কী পরিমাণ অর্থ ব্যয় হয়েছিল তা জানতে সহায়তা করে।

একটি নির্দিষ্ট সময়ে অ্যাকাউন্ট বিভাগের দখলে নগদের পরিসর কোম্পানির পরিচালন কর্তৃক সিদ্ধান্ত ও অনুমোদিত হয়।

# 2 - ক্ষুদ্র নগদ প্রয়োজনীয় হিসাবে

কয়েকটি ছোট সংস্থাই একটি নীতি গ্রহণ করে যার ফলে কোম্পানির সাথে নগদ সবচেয়ে কম ভারসাম্য থাকে কারণ তারা যখন প্রয়োজন হয় তখনই তা প্রত্যাহার করে নেয়। উদাহরণস্বরূপ, প্রতি সপ্তাহে কর্মচারীদের প্রতিদান দেওয়ার নীতিটি এই কোম্পানির রয়েছে এবং তাই প্রতি সপ্তাহে সংস্থাগুলি জানতে পেরেছিল যে নগদ কত পরিমাণে প্রয়োজন তা কেবলমাত্র সংস্থাটি প্রত্যাহার করে।

এই পদ্ধতির ফলে ঝুঁকি হ্রাস হয়, এবং যেহেতু সংস্থার সাথে নগদ ব্যালান্স প্রায় থাকবে না, তাই বীমা এবং অর্থ সুরক্ষা সম্পর্কিত কয়েকটি ব্যয় এড়ানো যায়।

# 3 - অসংগঠিত পেটি ক্যাশ ম্যানেজমেন্ট

ঘনিষ্ঠভাবে অধিষ্ঠিত সংস্থাগুলিতে, যেখানে প্রতিদিন ব্যবসায়ের সাথে সরাসরি জড়িত মালিকরা এই পদ্ধতির ব্যবহার করেন, অন্যদিকে তারা ব্যাংক থেকে অর্থ প্রত্যাহারের পদ্ধতিটি নির্ধারিত করে। অর্থ প্রত্যাহারের জন্য কোনও আনুষ্ঠানিক নীতি নেই এবং নগদ দখলের উপর কোনও সীমা নেই। আরও, নগদ অর্থের বিষয়ে কোনও আনুষ্ঠানিক নীতি নেই, যেমনটি সংগঠনের মালিকরা সাবধানতার সাথে দেখছেন।

নিয়ন্ত্রণ এবং ঝুঁকি দৃষ্টিকোণ থেকে, এটি কেবলমাত্র মালিকের দ্বারা কঠোরভাবে নিয়ন্ত্রিত হিসাবে কম ঝুঁকিপূর্ণ। নীতি এবং অ্যাকাউন্টিং দৃষ্টিকোণ থেকে, এটি অনানুষ্ঠানিক এবং এড়ানো হবে।

সেরা নীতি - উপরোক্ত তিনটি নীতিমালা থেকে, ফ্লোট আপ বেশিরভাগ বিশ্ব জুড়ে হিসাবরক্ষক দ্বারা ব্যবহৃত হয় এবং প্রশংসা করা হয় কারণ এটি নগদ লেনদেনের উপর নমনীয়তার পাশাপাশি নিয়ন্ত্রণ উভয়ই সরবরাহ করে।